Aprender, de forma sencilla

Explora nuestros recursos, guías y artículos sobre todo lo relacionado con el dinero. Gana confianza financiera con contenidos seleccionados por nuestros expertos, tanto si estás empezando como si ya tienes experiencia.

Últimos artículos

La revolución financiera no está ocurriendo en los edificios emblemáticos de Wall Street: está explotando en las pantallas de smartphones en aldeas rurales, pisos urbanos y comunidades migrantes en todo el mundo. Y mientras la banca tradicional sigue pidiendo tres documentos de identidad y un historial crediticio impecable, el fintech está reescribiendo las reglas de quién puede participar en la economía global.

La realidad es esta: 1.400 millones de adultos en el mundo siguen sin acceso a servicios bancarios, excluidos de herramientas financieras básicas que muchos damos por sentadas. En EE. UU., aproximadamente el 5,4% de los hogares (unos 5,6 millones de familias) no tiene relación con un banco o cooperativa de crédito. No son solo estadísticas: son personas pagando comisiones por cobrar cheques, cargando efectivo a todas partes y acumulando cero historial crediticio pese a trabajar en varios empleos.

Pero aquí viene lo interesante: el fintech no está poniendo “parches”. Está cambiando cómo funcionan los servicios financieros desde la raíz, creando caminos de participación económica que saltan por encima de los guardianes tradicionales.

Desde apps de banca móvil sin saldo mínimo hasta préstamos basados en blockchain que ignoran el score crediticio, la tecnología está democratizando las finanzas de formas que parecían imposibles hace apenas una década.

La pregunta ya no es si el fintech puede ayudar a los no bancarizados: ya lo está haciendo. La pregunta real es a qué velocidad puede escalar esta transformación y si logrará llegar a las comunidades que más lo necesitan.

Por qué tantas personas siguen sin acceso a servicios bancarios

Vamos a entrar en las barreras que mantienen a millones fuera de la banca tradicional. No es solo una cuestión de dinero, aunque claro, influye.

¿El culpable más obvio? Los propios bancos. Las instituciones tradicionales construyeron su modelo alrededor de evaluar riesgo, que normalmente significa: puntuaciones de crédito, verificación de ingresos y requisitos de documentación que excluyen a grandes partes de la población.

Si eres inmigrante sin historial crediticio, trabajador “gig” con ingresos irregulares o alguien que ya fue quemado por prácticas abusivas en el pasado… conseguir una simple cuenta corriente con facilidades de crédito puede ser una misión.

La accesibilidad geográfica también pesa mucho. Las zonas rurales han visto desaparecer sucursales a una velocidad brutal: desde 2009, han cerrado más de 10.000 sucursales bancarias en el Reino Unido. Si el banco más cercano está a 80 km y trabajas dos empleos para llegar a fin de mes, mantener una relación bancaria tradicional se vuelve casi imposible.

Luego está la confianza. Muchas personas no bancarizadas vienen de comunidades donde los bancos han sido más extractivos que útiles. ¿Por qué confiar en una institución que cobra comisiones por sobregiro diseñadas para atraparte en ciclos de deuda? Para muchos, el efectivo se siente más seguro y transparente que navegar cargos ocultos y términos complejos.

La alfabetización digital añade otra capa de exclusión. Aunque el fintech promete soluciones “mobile-first”, siguen exigiendo smartphone, conexión y conocimientos para manejar apps cada vez más complejas. Para personas mayores o con acceso irregular a internet, la banca digital puede sentirse más como muro que como puente.

El impacto demográfico lo deja claro: inmigrantes, jóvenes construyendo su primera identidad financiera, trabajadores gig cuyos ingresos no encajan en los modelos tradicionales y poblaciones rurales donde la infraestructura va por detrás. No son nichos: son segmentos que crecen rápido dentro de la fuerza laboral.

Las limitaciones de la banca tradicional

Aquí va una verdad incómoda: la banca tradicional fue diseñada para otra época, cuando el empleo era estable, el historial de crédito era lineal y las relaciones financieras duraban décadas. La economía actual no funciona así, pero muchos bancos no se han actualizado.

El sistema FICO lo resume perfecto. Nació en 1989 y reduce tu “valor financiero” a un número, ignorando señales como pagos puntuales de alquiler, facturas de servicios o patrones de pago del móvil. Si nunca tuviste tarjeta de crédito o un préstamo tradicional, eres invisible para el sistema que decide si puedes acceder a servicios básicos.

Y las comisiones lo empeoran. La comisión media por sobregiro en EE. UU. ronda los 35 USD, y las comisiones de mantenimiento pueden sumar 200 USD o más al año en cuentas “básicas”. Para alguien que vive al día, no es una molestia: es devastador.

La burocracia cierra el círculo: abrir una cuenta suele exigir prueba de domicilio, verificación laboral, números de seguridad social, y a menudo un depósito mínimo. Para inmigrantes sin documentación, personas que se mudan frecuentemente o quienes están entre trabajos, estos requisitos son barreras imposibles.

Además, los bancos tradicionales tienen dificultades para personalizar a escala. Están pensados para perfiles de clase media con ingresos predecibles, no para gig workers con ingresos variables o pequeños negocios que necesitan crédito flexible. Resultado: productos que no encajan con la vida real.

Cómo el fintech está cambiando las reglas

El fintech no es una cura milagrosa, pero sí está revolucionando las finanzas dándole la vuelta al modelo: en vez de obligar a la gente a adaptarse a sistemas viejos, crea sistemas que encajan con cómo la gente vive y trabaja.

Banca móvil y wallets digitales

Apps como Chime, Venmo y Cash App han destruido muchas barreras de entrada. Chime ofrece banca sin comisiones, sin saldo mínimo y con depósito anticipado: te pagan hasta dos días antes. Para alguien viviendo al día, cobrar dos días antes puede ser la diferencia entre pagar el alquiler o comerse penalizaciones.

Venmo simplificó los pagos P2P: de transferencias engorrosas a “como mandar un mensaje”. Cash App fue más allá con inversión, compra de Bitcoin y cobros para pequeños negocios en una sola app gratuita.

Y cada vez más, plataformas como Tap también entran en juego: no solo como wallet, sino como ecosistemas integrados que combinan gasto, ahorro y acceso transfronterizo para usuarios desatendidos. No son “bancos simplificados”: son enfoques distintos, diseñados para accesibilidad y experiencia, no para monetizarte con comisiones ocultas.

Préstamos P2P y construcción de crédito

La revolución del crédito es aún más intensa. Plataformas como Avant y Earnest, y también protocolos más recientes de cripto-préstamos, usan datos alternativos e IA para evaluar riesgo de formas que la banca tradicional no contempla.

En lugar de depender solo del score crediticio, analizan patrones de pago del móvil, historial de ingresos, comportamiento financiero y más. Están creando perfiles de crédito para personas que antes eran invisibles para el sistema, abriendo rutas de crecimiento que no existían.

El préstamo P2P elimina al banco del medio, conectando prestatarios con prestamistas individuales o pools de capital. Eso puede traducirse en tasas más competitivas y condiciones más flexibles, especialmente para quienes no encajan en el molde tradicional.

Micro-inversión y herramientas para crear patrimonio

Apps como Robinhood, Acorns y jugadores internacionales han democratizado la inversión al eliminar mínimos y reducir fricción. Acorns redondea tus compras e invierte el “cambio”, permitiendo construir una cartera con céntimos.

Esto redefine la inversión para quienes no nacieron con ventaja. Educación, interfaces simples y acciones fraccionadas hacen posible que alguien con salario mínimo empiece a construir patrimonio con herramientas antes reservadas a grandes patrimonios.

DeFi y blockchain como acceso financiero

La DeFi es la reinvención más radical: plataformas sobre Ethereum permiten prestar, pedir prestado y generar rendimiento sin instituciones tradicionales. Los smart contracts ejecutan acuerdos automáticamente, sin bancos, sin burocracia y sin fronteras.

Las wallets cripto ofrecen servicios financieros a cualquiera con smartphone e internet, sin importar documentación, historial o ubicación. Aun siendo un sector joven y volátil, la DeFi mueve miles de millones y demuestra que sistemas alternativos pueden operar a escala.

Beneficios reales del fintech para los no bancarizados

Las ventajas no son teoría: están cambiando vidas.

Accesibilidad: servicios 24/7 desde un teléfono. Si trabajas de noche o tienes dos trabajos, gestionas tus finanzas cuando puedes, no cuando abre una sucursal.

Asequibilidad: menos costes operativos = menos comisiones para el usuario. Sin sucursales físicas ni sistemas heredados caros, muchas plataformas pueden ofrecer cuentas y transferencias con costes mínimos o nulos.

Velocidad: decisiones de crédito en minutos, no semanas. Cuando el coche se rompe y necesitas trabajar mañana, esa diferencia es supervivencia.

Transparencia, transparencia, transparencia: datos en tiempo real, comisiones claras, términos directos. Menos sorpresas, menos cargos “misteriosos”.

Datos en lugar de moldes viejos: personalización basada en patrones reales de gasto, ingresos variables y objetivos financieros. Menos producto “talla única”.

Menos exposición a usura: marketplaces competitivos y algoritmos transparentes dificultan prácticas como los payday loans abusivos.

Casos reales y ejemplos

Los mejores “proof points” se ven en la calle.

- Gig workers en EE. UU.: apps como Earnin permiten acceder a ingresos antes del día de pago, reduciendo dependencia de préstamos abusivos. DoorDash y DasherDirect ofrecen acceso inmediato a ganancias y cashback en gasolina: servicios pensados para la economía gig.

- África y el dinero móvil: M-Pesa en Kenia procesa más transacciones al año que Western Union a nivel global. Permite enviar dinero, pagar facturas y acceder a microcréditos incluso con móviles básicos. Más del 80% de adultos en Kenia usa servicios de dinero móvil.

- LatAm y neobancos: Nubank en Brasil supera los 70 millones de clientes, con banca sin comisiones y construcción de crédito para quien antes no tenía acceso. En México, Clip permite a micronegocios y vendedores aceptar pagos sin infraestructura bancaria tradicional.

No son excepciones: son un mapa del futuro.

Barreras que el fintech aún no ha resuelto

Aun con el potencial, hay obstáculos duros.

- Brecha de alfabetización digital + acceso a smartphone/internet: no todo el mundo tiene conectividad estable o comodidad con apps financieras.

- Regulación: KYC/AML y licencias varían por país; escalar globalmente es complejo. La incertidumbre cripto/DeFi añade fricción.

- Infraestructura: regiones con mala cobertura limitan servicios más sofisticados.

- Desconfianza hacia cripto/DeFi: volatilidad, complejidad y estafas generan rechazo, incluso entre quienes más podrían beneficiarse.

- Barreras culturales: donde el efectivo manda desde siempre, el cambio no es solo tecnológico: es de hábitos y confianza, y eso toma tiempo.

Qué viene: innovación e inclusión

La siguiente ola puede ser aún más grande.

- IA y personalización extrema: asesoría financiera “tipo wealth management” para todos, y modelos de crédito más inclusivos.

- Open banking: obligará a instituciones a compartir datos (con permiso), acelerando competencia e innovación.

- Marco regulatorio más claro + CBDCs: alternativas respaldadas por gobiernos podrían ampliar inclusión donde el mercado no llega.

- Identidad digital en blockchain: podría eliminar barreras de documentación, permitiendo reputación financiera independiente del sistema tradicional.

- Convergencia tecnológica: IoT para financiación de cadenas de suministro, AR para educación financiera, 5G para pagos globales en tiempo real.

Conclusión

El fintech no solo está “disrumpiendo” la banca: está democratizando la participación económica global.

Desde el dinero móvil que transformó economías en África hasta soluciones de pago para trabajadores gig en ciudades de EE. UU., la tecnología demuestra que la inclusión financiera no es solo correcta: es inevitable.

Pero el trabajo no está terminado. Todavía hay brechas, infraestructura por construir y confianza que ganar. Aun así, la dirección es clara: servicios más accesibles, asequibles y alineados con cómo vive la gente hoy.

Los avances más potentes llegarán de la colaboración entre innovadores fintech, reguladores y organizaciones comunitarias que entienden necesidades locales.

Los no bancarizados no están esperando permiso para participar. Ya están usando las herramientas que tienen para construir estabilidad. El reto del fintech es que esas herramientas sean más seguras, más potentes y diseñadas de verdad para sus vidas reales.

La revolución financiera está ocurriendo, con o sin la banca tradicional. La pregunta es si construiremos un sistema que incluya a todos… o que siga dejando a millones atrás.

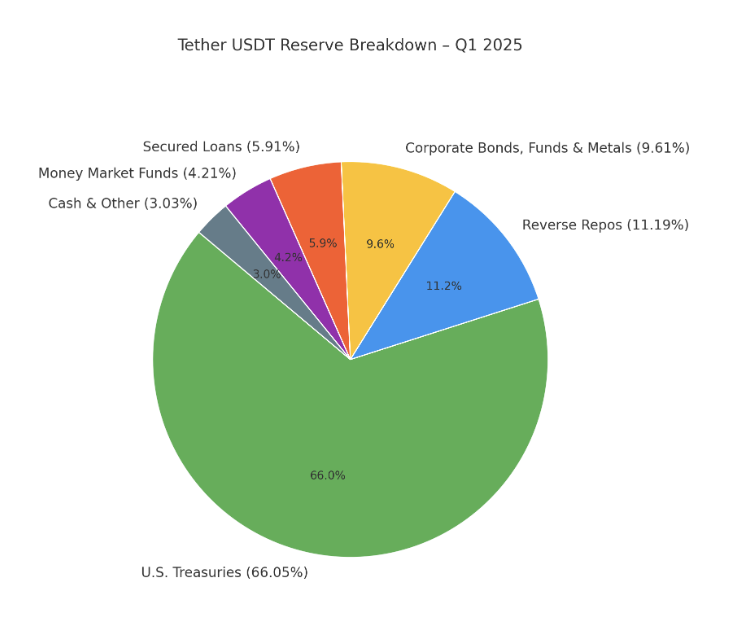

Bitcoin frente al oro: es como preguntar si prefieres chocolate o vainilla… solo que aquí hablamos de activos que muchas personas usan para preservar riqueza, así que el debate se siente bastante más serio.

Esta comparación se ha convertido en una de las conversaciones más interesantes de las finanzas modernas. Desde tu primo techie hasta veteranos de Wall Street opinan al respecto. ¿Por qué tanta atención? Porque ambos activos cumplen funciones similares para muchos: se perciben como alternativas a las monedas tradicionales y como formas de mantener valor en el tiempo.

Los medios lo cubren a menudo, y no es difícil entender por qué. Es, en esencia, un choque entre la vieja guardia y el nuevo protagonista, entre algo que puedes tocar con las manos y algo que existe únicamente en el mundo digital.

Similitudes entre Bitcoin y el oro

Antes de entrar en las diferencias, veamos qué tienen en común, que es más de lo que parece.

Tanto Bitcoin como el oro van por libre. No necesitan permiso de bancos centrales ni gobiernos para existir. El oro lo ha hecho durante miles de años; Bitcoin, desde 2009, funcionando de forma independiente y sin el control de una sola autoridad.

Ambos son escasos por naturaleza. Hay una cantidad limitada de oro en la Tierra, y Bitcoin tiene un tope programado de 21 millones de monedas. Como un objeto de colección de edición limitada, la escasez es parte de su atractivo.

De ahí surge el apodo de “oro digital” para Bitcoin. Al igual que el oro, es raro, no está controlado por gobiernos y muchos lo ven como una reserva de valor. Podría decirse que es el primo tecnológico del oro: misma idea, formato distinto.

Además, los dos suelen describirse como reservas de valor, es decir, activos a los que la gente recurre para conservar poder adquisitivo a lo largo del tiempo.

Diferencias de utilidad y forma

El oro ha acompañado a la humanidad durante milenios. Puedes tocarlo, llevarlo puesto y hasta encontrarlo dentro de tu smartphone (sí, se usa oro en electrónica). Industrias enteras dependen de él, desde tecnología hasta medicina. Los bancos centrales lo guardan en sus bóvedas y la joyería lo convierte en símbolos de momentos importantes de la vida.

Bitcoin, en cambio, es puramente digital. No puedes sostenerlo en la mano, pero puedes enviarlo a cualquier parte del mundo en minutos. Funciona gracias a una red de ordenadores que validan transacciones sin descanso, 24/7.

Piensa en el oro como un roble: sólido, físico, con raíces profundas y múltiples usos. Bitcoin se parece más al viento: no lo ves, pero notas su impacto y se mueve con una rapidez impresionante.

Tendencias históricas y comportamiento de mercado

Veamos cómo se han comportado con el tiempo.

El oro tiene fama de ser ese amigo estable que aparece cuando las cosas se complican. En periodos de incertidumbre económica, suele aumentar el interés por él como refugio.

Bitcoin, por su parte, tiene una personalidad más intensa. Puede pasar de subidas vertiginosas a caídas pronunciadas en cuestión de días. Esta volatilidad implica movimientos de precio muy fuertes: a veces parece despegar hacia el cielo y otras tomar un camino lleno de curvas.

Estas diferencias hacen que atraigan a perfiles distintos y que cumplan roles diferentes en las finanzas personales.

Reacción ante eventos globales

Las crisis sacan a relucir el carácter de los activos, y ambos han sido puestos a prueba.

Durante la crisis financiera de 2008, el oro ganó protagonismo como alternativa a inversiones tradicionales. En la pandemia de COVID-19 en 2020, volvió a captar atención en medio de la incertidumbre global.

Bitcoin también ha tenido respuestas particulares a eventos mundiales. En ciertos momentos de tensión económica, algunos lo han utilizado como alternativa, aunque en situaciones de estrés del mercado a veces se ha movido de forma inesperada, recordando que suele seguir sus propias reglas.

En periodos inflacionarios, el oro ha sido visto históricamente como cobertura, mientras que la reacción de Bitcoin ha sido más variable. El debate Bitcoin vs oro es, en el fondo, observar dos estrategias distintas desarrollándose en tiempo real.

Adopción y acceso

Cómo accede la gente a estos activos dice mucho del mundo actual.

Bitcoin ha dado un gran paso con la llegada de los ETFs, facilitando que inversores tradicionales obtengan exposición sin lidiar con wallets o claves privadas.

Su naturaleza digital permite acceder desde cualquier lugar con conexión a internet. No necesitas bóvedas ni guardias, solo una buena gestión de tus credenciales y seguridad.

El oro, por su parte, cuenta con miles de años de infraestructura. Bancos con cámaras acorazadas, redes de distribuidores y toda una industria dedicada a comprar, vender y custodiar el metal precioso.

Riesgos y transparencia

Todo activo tiene sus riesgos, y aquí no hay excepciones.

Bitcoin se mueve en un entorno regulatorio en evolución. Además, al ser digital, existen riesgos de ciberseguridad y fallos técnicos.

El oro enfrenta preocupaciones más tradicionales: costes de almacenamiento y seguro, y el riesgo físico de robo o deterioro. Hay que pensar dónde guardarlo y cómo protegerlo.

En cuanto a transparencia, Bitcoin registra todas las transacciones en un libro público visible para cualquiera, mientras que las transacciones de oro suelen pasar por canales tradicionales con distintos niveles de visibilidad.

Opiniones de expertos

El mundo financiero está lleno de voces cualificadas con puntos de vista distintos, y este tema no es la excepción.

Instituciones como BlackRock han entrado en el espacio de Bitcoin con ETFs, señal de un interés institucional creciente. Al mismo tiempo, mercados como los de futuros muestran cómo la participación institucional ha evolucionado en ambos activos.

Estas opiniones forman parte de un debate más amplio sobre cómo encajan Bitcoin y el oro en el sistema financiero moderno, y continúan evolucionando a medida que cambian las condiciones económicas.

Reformulando la pregunta: ¿qué papel puede jugar cada uno?

Más que preguntar cuál es “mejor”, quizá la cuestión clave sea qué papel puede desempeñar cada uno según el contexto.

¿Qué valoras más en una reserva de valor? ¿La tangibilidad de un activo físico o la comodidad digital? ¿Cómo llevas la volatilidad: la toleras o prefieres estabilidad?

Las respuestas dependen de las circunstancias, objetivos y nivel de comodidad de cada persona. Algunos confían en la historia del oro; otros se sienten atraídos por la innovación de Bitcoin. Unos prefieren lo físico; otros, la portabilidad y accesibilidad digital.

No hay respuestas universales, solo decisiones personales.

Conclusión

El debate Bitcoin vs oro seguirá evolucionando a medida que ambos activos maduren y se redefina su papel en las finanzas modernas. En lugar de un escenario de “ganador se lo lleva todo”, lo más interesante es entender cómo sus características únicas pueden servir a distintos propósitos.

Lo esencial es conocer tus necesidades, tu tolerancia al riesgo y tus objetivos antes de tomar decisiones financieras. Al final, el mejor activo es el que se alinea con tu situación personal y tus metas financieras.

Cada movimiento en Ethereum (enviar crypto, mintear un NFT, usar una dapp) tiene un coste. Ese coste se llama gas. No es solo una comisión: es el “combustible” que mantiene la red funcionando.

Entender el gas no solo te ayuda a usar Ethereum, te ayuda a usarlo mejor. Puedes elegir el momento, evitar horas de congestión y reducir costes. Aquí te lo explicamos de forma simple y práctica.

¿Qué son las comisiones de gas en Ethereum?

Empecemos por lo básico: las comisiones de gas son el precio de usar la red de Ethereum. Cada vez que haces algo (como enviar ETH o intercambiar tokens), le pides a la red que ejecute trabajo computacional. Ese trabajo consume recursos, y el gas es lo que pagas para que suceda.

Estas comisiones cumplen tres funciones clave:

- Compensan a los validadores por su trabajo

- Protegen la red contra el spam y ataques de saturación

- Priorizan transacciones cuando la red está llena

Cuando hay mucha actividad, las comisiones suben porque los usuarios compiten por un espacio limitado en los bloques. Piensa en Ethereum como una autopista en hora punta: más tráfico = peajes más caros.

Cómo funcionan las comisiones de gas en Ethereum

Toda comisión de gas se resume en una fórmula simple:

Comisión total = (tarifa base + tarifa de prioridad) × límite de gas

Vamos por partes:

- Tarifa base (base fee): el coste mínimo para que tu transacción entre en un bloque. Sube cuando la red está saturada y se quema (se destruye), ayudando a reducir la oferta de ETH.

- Tarifa de prioridad (priority fee / tip): un extra que añades para acelerar (como dar propina para que te atiendan antes).

- Límite de gas (gas limit): la cantidad de “trabajo” que necesita tu operación. Acciones más complejas requieren más gas.

Otro punto importante: el gas se mide en Gwei, donde 1 Gwei = 0,000000001 ETH.

Un swap típico puede usar 30.000 unidades de gas. Si la tarifa base está en 25 Gwei y añades una propina de 5 Gwei, tu coste sería:

(25 + 5) × 30.000 = 900.000 Gwei = 0,0009 ETH

Si ETH vale 2.500 $, esa transacción costaría 2,25 $.

Por qué fluctúan las comisiones de gas

El gas se mueve al ritmo de la red. Cuando baja la demanda, bajan las comisiones. Cuando sube la actividad, se disparan.

Eventos grandes como lanzamientos de tokens, mint de NFTs o subidas de mercado suelen congestionar la red. Más usuarios = más competencia por espacio. Ahí sube la tarifa base (recuerda la fórmula).

La tarifa base se ajusta con cada bloque (aprox. cada 15 segundos). Sube si los bloques están por encima de un 50% de capacidad y baja si están por debajo.

También influye el tipo de transacción:

- Un envío simple de ETH usa aprox. 21.000 unidades de gas

- Una llamada compleja a un smart contract puede rondar ±200.000

- Un swap en Uniswap suele costar 3–5x más que una transferencia simple

Y ojo: aunque el gas en Gwei sea estable, si sube el precio de ETH, la comisión sube en euros/dólares.

Tip rápido: revisa un gas tracker antes de mover fondos. Esperar unos minutos puede ahorrarte bastante.

Cómo consultar el gas en tiempo real

Los usuarios activos miran el gas como si fueran gráficos de trading. Estas herramientas te dan visibilidad en tiempo real:

Gas tracker de Etherscan (más analítico)

Etherscan muestra tarifas actuales, históricos, medias/picos y “ventanas” más baratas para operar.

Rabby Wallet (alertas y experiencia friendly)

Rabby incluye monitorización integrada y funciones como “Gas Top Up”, además de avisos cuando hay buenas condiciones.

MetaMask (todo dentro del wallet)

MetaMask muestra opciones de gas (Bajo, Mercado, Agresivo) y el equivalente en fiat antes de confirmar.

La mayoría de trackers muestran “lento / estándar / rápido” para equilibrar coste y velocidad.

También hay patrones semanales: suele ser más barato los fines de semana y, si no tienes prisa, a menudo sale mejor en horas de baja actividad (por ejemplo, madrugada en EE. UU.).

Gas antes y después de The Merge

Ethereum ha tenido upgrades importantes que cambiaron cómo funcionan las comisiones, aunque no siempre bajaron el precio.

En 2021, el London Hard Fork introdujo EIP-1559, pasando de subastas caóticas a un modelo más predecible: tarifa base + propina. Hizo las estimaciones más estables, pero no necesariamente más baratas.

En 2022 llegó The Merge, cambiando a proof-of-stake. Reducjo consumo energético y mejoró eficiencia, pero no bajó el gas de golpe.

Lo importante es que The Merge dejó el terreno listo para mejoras futuras (rollups, sharding) que sí apuntan a reducciones reales a escala.

Cómo reducir las comisiones de gas

Bajar gas no es suerte: es estrategia. Opciones prácticas:

1) Usa Layer 2

Arbitrum, Optimism y Base suelen ser la mayor palanca: a veces 90–95% más barato que mainnet. Un swap de 50 $ en mainnet puede costar 2–5 $ en L2 (o menos).

2) Simula antes de enviar

Herramientas como Tenderly o DeFi Saver permiten probar transacciones complejas y evitar fallos (que igual queman gas).

3) Elige el momento

Consulta trackers y evita congestión. Si no es urgente, espera.

4) Agrupa acciones

Algunos protocolos permiten “batching”: varias acciones en una sola transacción, pagando una base fee en vez de varias.

Layer 2 que recortan el gas

Las Layer 2 son el camino de escalado de Ethereum. Procesan miles de transacciones fuera de la cadena y luego las “asientan” en Ethereum, reduciendo costes y mejorando velocidad.

- Arbitrum: líder en TVL, swaps rápidos y comisiones muy bajas (a veces céntimos). Mucho DeFi ya está allí.

- Optimism: ahorros similares y un ecosistema en expansión, con incentivos a desarrolladores.

- Base: comisiones bajas + experiencia muy simple para principiantes, buena conexión con onramps fiat.

Esto funciona gracias a rollups, que agrupan muchas transacciones en una sola. Es como hacer carpool: todos comparten el coste del viaje.

¿Quién se queda las comisiones de gas?

Desde The Merge, Ethereum reparte las comisiones con una lógica clara:

- Los validadores ganan la tarifa de prioridad (propinas)

- La tarifa base se quema (se elimina del suministro)

Cuando la red está muy activa, se quema más ETH, lo que puede reducir oferta y, en teoría, apoyar el valor de ETH a largo plazo.

¿Bajarán algún día las comisiones de Ethereum?

La hoja de ruta de Ethereum apunta a recortes importantes, pero requieren tiempo.

Proto-Danksharding (EIP-4844) es uno de los pasos más relevantes: reduce costes de Layer 2 10–100x al crear espacio específico para datos de rollups. Es probablemente el próximo gran salto hacia comisiones mucho más bajas.

A más largo plazo, Danksharding completo ampliará la capacidad de Ethereum, acercando la idea de transacciones sub-centavo en Layer 2 sin sacrificar seguridad ni descentralización.

La visión: mainnet como capa de liquidación ultra segura y Layer 2 como capa de uso diario.

Comparativa: Ethereum vs otras cadenas

Distintas redes equilibran coste, seguridad y descentralización de formas diferentes.

Solana vs Ethereum

Solana ofrece comisiones casi cero y alto rendimiento, pero con trade-offs: requisitos de hardware más altos y episodios de caídas de red. Ethereum prioriza seguridad y descentralización, y escala a través de L2.

Binance Smart Chain vs Ethereum

BSC suele ser barata (0,10–0,50 $), pero sacrifica descentralización al depender de menos validadores y una infraestructura más centralizada. Ethereum mantiene un enfoque más descentralizado y compite en coste vía L2.

Avalanche vs Ethereum

Avalanche combina rendimiento con comisiones moderadas (0,50–2,00 $) y buena seguridad, aunque su ecosistema suele ser más pequeño que el de Ethereum. Ethereum mantiene su ventaja por red, liquidez y DeFi, reforzada por L2.

Conclusión

Entender el gas en Ethereum te da control: pagas menos, evitas errores y usas la red de forma más eficiente. Aunque las comisiones fluctúan, el timing, las Layer 2 y las próximas mejoras abren el camino a transacciones más rápidas y baratas.

Ethereum sigue priorizando seguridad y descentralización, y su hoja de ruta de escalado refleja un equilibrio cuidadoso entre innovación y accesibilidad, clave para la adopción masiva y el uso cotidiano.

USDT está en todas partes en crypto: impulsa operaciones, conecta plataformas y funciona como refugio cuando el mercado se pone volátil. Respaldado por Tether, promete la estabilidad de un dólar con la velocidad de los activos digitales. Pero… ¿qué tan sólida es esa promesa?

En este artículo vamos a explicar cómo funciona USDT, los riesgos que hay bajo la superficie y por qué sigue siendo una pieza clave de la economía cripto.

Qué es USDT y por qué importa

Piensa en USDT (Tether) como el intento del mundo cripto de crear efectivo digital que no te dé un susto cada vez que miras el precio. Lanzado en 2014 por una empresa llamada Tether Limited, USDT fue diseñado como una “stablecoin”: una criptomoneda que mantiene una relación estable 1:1 con una moneda fiat, en este caso el dólar estadounidense. Un USDT debería valer siempre un dólar. Fácil, ¿no?

Bueno… como casi todo en crypto, es un poco más complicado.

USDT se convirtió en la herramienta utilitaria del ecosistema cripto: te permite entrar y salir de posiciones de forma rápida sin tener que volver a fiat. Es el “idioma común” del mercado: facilita transferencias, hace el trading más fluido y sirve para aparcar valor cuando todo tiembla.

Tether Limited, la empresa detrás de USDT, opera globalmente, con raíces en las Islas Vírgenes Británicas y operaciones que van de Hong Kong a las Bahamas. A diferencia de un banco central, Tether no imprime dólares: emite tokens, afirmando que cada uno está respaldado 1:1 por activos en reserva.

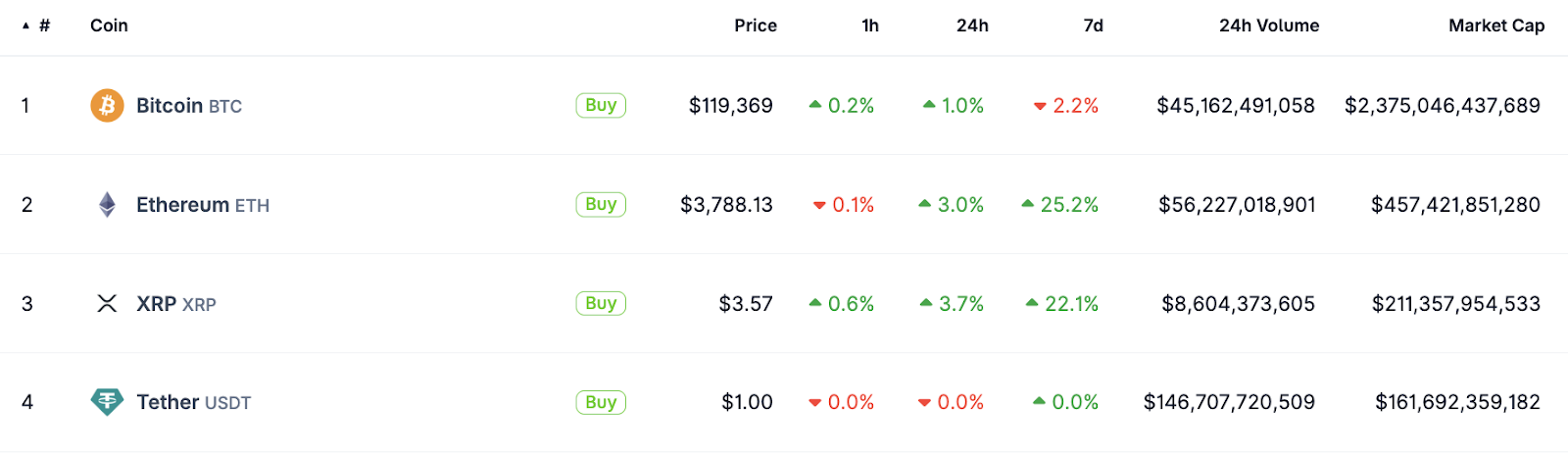

Con más de 160.000 millones de dólares en circulación a mediados de 2025, USDT no es solo una herramienta de trading: es infraestructura base para crypto. Y sí, sigue siendo la stablecoin más grande por capitalización y volumen.

¿Es seguro USDT?

¿La respuesta corta? USDT vive en una zona gris entre “razonablemente seguro para lo que es” y “úsalo con cuidado”.

¿La respuesta un poco más larga? Esto es lo esencial:

Lo que juega a favor:

- Ha mantenido la paridad con el dólar durante múltiples crashes

- Está respaldado por una mezcla de efectivo, deuda pública y otros activos líquidos

- Es la stablecoin más aceptada en exchanges y plataformas

- Publica attestations periódicas de firmas contables

Lo que preocupa:

- Menos transparencia que algunos competidores

- Incertidumbre regulatoria y problemas legales en el pasado

- Riesgo de concentración (¿demasiado grande para caer… o demasiado grande para rescatar?)

- No está respaldado únicamente por efectivo

Realismo: USDT ha sobrevivido inviernos cripto, “bank runs” y presión regulatoria durante casi una década. No es libre de riesgo (nada en crypto lo es), pero ha demostrado más resistencia de la que muchos esperaban. Para trading y pagos a corto plazo, la mayoría lo considera fiable. Para guardar patrimonio a largo plazo… ahí conviene pensárselo dos veces.

Cómo se respalda USDT: entendiendo las reservas de Tether

Aquí se pone interesante y también donde nace gran parte del escrutinio.

En términos simples, USDT funciona como un “recibo digital”: depositas dólares y recibes tokens que puedes usar en el ecosistema. Pero ¿qué pasa con esos dólares? ¿Están quietos en una caja fuerte o se invierten?

Tether históricamente ha optado por invertir. En lugar de mantener solo efectivo, respalda USDT con una cartera diversificada de activos. Según su attestation de Q1 2025 firmada por BDO, las reservas se veían aproximadamente así:

| Category | % of Reserves | Approx. Value (USD) | What It Means |

|---|---|---|---|

| U.S. Treasuries | 66.05% | $98.59b | Short-term U.S. government debt. Highly liquid, low-risk, and considered one of the safest financial instruments globally. These form the backbone of Tether’s reserve strategy. |

| Reverse Repos | 11.19% | $16.71b | Overnight agreements where Tether temporarily exchanges cash for Treasuries with a promise to reverse the deal. This improves liquidity while maintaining exposure to safe government assets. |

| Corporate Bonds, Funds & Metals | 9.61% | $14.34b | A diversified mix: $7.66b in Bitcoin, $6.66b in gold, and a small slice in corporate bonds ($14.35m). These carry more risk but also help generate yield. |

| Secured Loans | 5.91% | $8.83b | Overcollateralised loans issued by Tether. These are risk-managed but less liquid than government securities (a notable area regulators and analysts continue to monitor). |

| Money Market Funds | 4.21% | $6.29b | Conservative, cash-like investments that hold short-term debt. These are liquid and widely used by financial institutions to manage short-term liquidity. |

| Cash, Bank Deposits & Other | 3.03% | $4.53b | Includes actual cash in banks and miscellaneous low-risk investments. This small portion provides immediate liquidity. |

El giro hacia bonos del Tesoro de EE. UU. y la salida de activos más arriesgados fue una mejora importante en la calidad de reservas. Aunque no hay auditoría completa, Tether publica attestations trimestrales con BDO que aportan algo de visibilidad. No es una auditoría, pero es un avance frente a lo opaco de años anteriores.

Dicho esto, las controversias pasadas siguen pesando. En 2019, Tether admitió que USDT no estaba respaldado totalmente por efectivo en todo momento y reveló que había prestado 850 millones de dólares a Bitfinex, su empresa “hermana”. Esto acabó en un acuerdo con la fiscalía de Nueva York (NYAG) en 2021, que obligó a Tether a mejorar la transparencia y a dejar de operar en Nueva York.

En simple: imagina que tu banco presta depósitos de clientes a una empresa relacionada sin explicarlo claramente. Puede que no sea “ilegal” en todos los sentidos, pero sí rompe la confianza de quien esperaba un respaldo 1:1.

Escrutinio regulatorio y riesgos legales

Si USDT fuese una persona, tendría un expediente gordísimo en reguladores de medio mundo. Ser la stablecoin más grande te convierte en objetivo… pero Tether también ha estado en el punto de mira por la forma en la que ha comunicado y gestionado su modelo.

En Estados Unidos, Tether opera en una especie de “zona crepuscular” regulatoria. La empresa ha recibido presión de organismos como la CFTC, que multó a Tether con 41 millones de dólares en 2021 por declaraciones falsas sobre estar completamente respaldado por dólares.

La Unión Europea va por un camino más estructurado con MiCA, que exigirá que las stablecoins estén respaldadas por activos altamente líquidos. Esto podría jugar a favor de Tether, porque ya lleva tiempo moviéndose en esa dirección.

En mercados emergentes, el panorama es aún más caótico: algunos países adoptan USDT como cobertura ante monedas locales débiles, y otros lo prohíben directamente. Un “whack-a-mole” regulatorio global.

Para el usuario, el riesgo regulatorio suele ser indirecto. Si grandes jurisdicciones endurecen el marco contra Tether, podría afectar a la liquidez o a la facilidad de uso. Un cierre total e inmediato parece poco probable dado lo integrado que está USDT, pero sí puede haber más exigencias de cumplimiento que lo hagan más incómodo (como ha pasado con la banca tradicional con los años).

¿Qué tan seguro es USDT para mantener valor?

Aquí toca ser honestos sobre qué significa “seguro” en territorio cripto.

Corto plazo (días a semanas):

USDT funciona bastante bien. Para trading o para aparcar fondos entre movimientos, es como un buen hotel: no es tu casa para siempre, pero te sirve perfectamente unos días. La paridad ha aguantado de forma notable y la liquidez suele ser excelente.

Medio plazo (meses):

Aquí entra el matiz. USDT ha pasado “pruebas de estrés” duras: colapso de Terra/Luna, caída de FTX, sustos bancarios… Pero sigues dependiendo de que la gestión de reservas se mantenga sólida y de que no explote una bomba regulatoria.

Largo plazo (años):

Aquí muchos expertos levantan ceja. Mantener grandes cantidades en cualquier stablecoin durante años acumula riesgos: cambios regulatorios, mala gestión empresarial y los “unknown unknowns” de instrumentos financieros relativamente nuevos.

En esencia, USDT se parece a tener dinero en un banco extranjero: puede ir genial durante mucho tiempo, pero estás sujeto a leyes, regulaciones y prácticas fuera de tu jurisdicción.

Por eso, incluso quienes apoyan USDT rara vez recomiendan poner “todo” en Tether. Diversificar es la palabra.

Buenas prácticas de seguridad al usar USDT

Usar USDT “de forma segura” no es solo confiar en Tether: también es protegerte de todo lo que puede salir mal en crypto.

Gestión del riesgo de plataforma:

USDT es tan seguro como el lugar donde lo guardas. El token puede estar bien, pero si lo dejas en un exchange dudoso que quiebra o es hackeado, puedes perderlo todo. Quédate con plataformas reguladas y de buena reputación.

Estrategias de diversificación:

Mucha gente reparte stablecoins entre varios emisores y plataformas. Ejemplo típico: 40% USDT, 40% USDC y 20% en otras stablecoins o activos tradicionales. La idea es sencilla: no pongas todos tus huevos digitales en una sola cesta digital.

Si estás empezando:

Empieza pequeño, aprende el flujo, sube exposición poco a poco si te interesa. Usa exchanges establecidos, activa 2FA en todo, y trátalo como tu banca online. Porque, en la práctica, lo es.

USDT vs otras stablecoins

El mundo stablecoin no es un monopolio. Entender alternativas ayuda a poner los riesgos de USDT en perspectiva.

USDT vs USDC

USDT domina en uso y liquidez global: es la stablecoin más aceptada en exchanges, DeFi y “rails” de pago. Pero arrastra críticas por la falta de auditorías completas y por su historial de opacidad.

USDC, emitida por Circle, suele verse como la stablecoin “regulada”: publica attestations mensuales y mantiene una mezcla de reservas más conservadora (principalmente efectivo y Tesoros de EE. UU. a corto plazo).

- USDT: ideal para mercados rápidos y compatibilidad universal

- USDC: mejor para quien prioriza transparencia y supervisión regulatoria

USDT vs DAI

DAI va por otro camino. La emite MakerDAO y es descentralizada, respaldada por cripto colateral sobrecolateralizado (como ETH), no por fiat. No hay una empresa única: hay contratos inteligentes y gobernanza comunitaria.

DAI ofrece transparencia on-chain y evita custodios centralizados, pero implica más complejidad y riesgos propios: bugs de smart contracts o condiciones extremas de mercado.

- USDT: rapidez y simplicidad con estructura corporativa

- DAI: alternativa descentralizada para usuarios más DeFi-native

USDT vs BUSD

BUSD, antes grande (respaldada por Binance y Paxos), se fue apagando en 2024 por presión regulatoria. Es un recordatorio de que las stablecoins centralizadas dependen de cumplimiento y pueden “cerrarse” si el marco cambia.

USDT sigue en pie, pero el caso BUSD refuerza la importancia de mirar quién está detrás y cuán robusta es su operación.

¿Qué pasa si Tether falla?

Vamos con el escenario hipotético: ¿y si USDT colapsa?

Dado que USDT es el principal par de trading y fuente de liquidez en gran parte del mercado, una caída de Tether sería como quitar una autopista principal a una ciudad. Efectos probables:

- Caos de mercado: salida masiva de USDT hacia otros activos, presión brutal de venta y, potencialmente, la mayor “fire sale” de la historia cripto.

- Crisis de liquidez: muchos tokens pequeños dependen de pares con USDT; sin esa liquidez podrían volverse casi intradeables temporalmente.

- Efecto contagio: otras stablecoins podrían sufrir “runs” por pérdida de confianza sectorial, incluso las mejor gestionadas.

El lado “bueno”: el ecosistema es más resiliente que hace años. USDC y otras stablecoins han crecido, dando redundancia. Y el mercado ha sobrevivido a eventos que parecían de extinción.

Conclusión: ¿merece la pena el riesgo?

USDT no es perfecto, pero se ha ganado su lugar en crypto. Con liquidez altísima y aceptación global, es práctico para trading, pagos y almacenamiento de valor a corto plazo.

Aun así, las dudas sobre transparencia y claridad regulatoria lo hacen menos ideal para mantenerlo a largo plazo, especialmente si quieres máxima visibilidad. Como cualquier herramienta financiera, su “valor” depende del uso.

La jugada inteligente: entiende los trade-offs, diversifica entre stablecoins y alinea tu decisión con tus objetivos y tolerancia al riesgo. USDT sigue siendo útil… pero es solo una pieza dentro de una estrategia de finanzas digitales más amplia.

La fortaleza de una moneda influye en el comercio global, los flujos de inversión y tu poder adquisitivo en la vida real. Pero “ser fuerte” no va solo de tipos de cambio llamativos. Se sostiene con baja inflación, confianza del mercado y gobiernos que no se desmoronan de un día para otro.

En esta guía desglosamos las 10 monedas más fuertes del mundo en 2025. Verás qué impulsa su dominio, por qué algunas divisas rinden mejor que otras y qué significa esto para mercados, empresas y viajeros.

Spoiler: no siempre son las que esperas.

Antes de empezar: la fortaleza de una moneda se mide por su valor frente a divisas importantes como el USD y la GBP, junto con factores como estabilidad económica, inflación, balanza comercial y demanda inversora.

Las monedas más fuertes suelen provenir de países con políticas fiscales sólidas, estabilidad política, economías exportadoras potentes y reservas internacionales significativas.

Top 10 monedas más fuertes del mundo (ranking 2025)

Las siguientes monedas dominan los mercados globales por su valor frente al USD y la GBP. Este ranking refleja las condiciones de mercado en el momento de redactar este artículo.

1. Dinar kuwaití (KWD)

Tipo de cambio: 1 KWD = 3,25 USD | 2,44 GBP

El dinar kuwaití no es solo fuerte: es, de forma constante, la moneda más fuerte del mundo. Impulsado por enormes reservas de petróleo y un gobierno que sabe gestionar el dinero, Kuwait rinde muy por encima de su tamaño. Poca población + riqueza petrolera masiva = ingresos per cápita enormes y una divisa que impone respeto.

En 2007, Kuwait abandonó la vinculación exclusiva al dólar y pasó a una cesta de divisas, una jugada que le dio más control y resiliencia. Suma uno de los mayores fondos soberanos del planeta y una gestión sin tonterías del dinero del petróleo, y tienes un ejemplo de manual de fortaleza monetaria.

2. Dinar bareiní (BHD)

Tipo de cambio: 1 BHD = 2,65 USD | 2,05 GBP

El dinar de Baréin no suele llevarse los focos, pero se mantiene firme gracias a una vinculación al USD muy sólida y a un sector financiero en plena forma. Como puerta de entrada al Golfo, Baréin se ha ganado la reputación de centro bancario y de inversión, con regulación y estabilidad para respaldarlo.

Aunque el petróleo sigue jugando su papel, el giro inteligente hacia finanzas, turismo y servicios le da al BHD más de un apoyo. Súmale la cercanía con Arabia Saudí y su integración con la economía del Golfo, y te queda una moneda discretamente poderosa y hecha para durar.

3. Rial omaní (OMR)

Tipo de cambio: 1 OMR = 2,60 USD | 1,92 GBP

La moneda de Omán no solo “se sube a la ola” del petróleo: la impulsa una visión a largo plazo. Aunque el crudo sigue importando, el rial omaní se mantiene fuerte gracias a la transición sostenida hacia turismo, logística y manufactura, dentro de la hoja de ruta Visión 2040.

En una región conocida por la volatilidad, Omán destaca por su estabilidad política, disciplina fiscal y un plan económico equilibrado. Resultado: una moneda fuerte, basada en algo más que barriles.

4. Dinar jordano (JOD)

Tipo de cambio: 1 JOD ≈ 1,41 USD | 1,08 GBP

Jordania no tiene grandes campos petrolíferos ni exportaciones masivas, pero sí una de las monedas más estables de la región. Anclado al dólar desde 1995, el dinar jordano ha aguantado shocks geopolíticos y vientos económicos en contra.

¿El secreto? Un banco central prudente, un gobierno que cuida sus cuentas y un compromiso real con la estabilidad, incluso mientras gestiona poblaciones refugiadas y recursos limitados. En resumen: buena política por encima de la “fuerza bruta”.

5. Libra esterlina británica (GBP)

Tipo de cambio: 1 GBP = 1,35 USD

Como la moneda más antigua del mundo todavía en circulación, la libra tiene un poder histórico… pero no vive solo de la nostalgia. Respaldada por una economía diversificada y por Londres como gigante financiero global, la GBP sigue siendo una de las divisas de reserva más importantes del planeta.

Digámoslo claro: el Brexit trajo turbulencias, pero los fundamentos siguen ahí: un sistema legal sólido, mercados de capital profundos e infraestructura financiera de primer nivel mantienen a la libra en la liga de los pesos pesados.

6. Dólar de las Islas Caimán (KYD)

Tipo de cambio: 1 KYD ≈ 1,20 USD | 0,89 GBP

Con más empresas registradas que habitantes, las Islas Caimán juegan en primera división de las finanzas globales. El KYD se beneficia de ese estatus, impulsado por servicios financieros y turismo.

Anclado al dólar estadounidense, el KYD se mantiene estable, mientras el entorno pro-inversor y las ventajas fiscales atraen capital internacional. Es una economía de nicho, pero bien engrasada, y su moneda lo refleja.

7. Libra de Gibraltar (GIP)

Tipo de cambio: 1 GIP = 1 GBP (paridad perfecta)

La libra de Gibraltar mantiene una paridad 1:1 con la libra esterlina, lo que le da todo el peso de la política monetaria británica con un toque local. No es solo un espejo de la GBP: sostiene una economía pequeña pero estratégica.

Situado en la puerta del Mediterráneo, Gibraltar aprovecha su ubicación y una regulación financiera estricta para atraer negocios e inversión. Resultado: una divisa estable y confiable, respaldada por geografía y gobernanza.

8. Franco suizo (CHF)

Tipo de cambio: 1 CHF ≈ 1,10 USD | 0,88 GBP

El franco suizo no solo simboliza estabilidad: marca el estándar. Con neutralidad política, inflación baja y uno de los sistemas bancarios más confiables del mundo, el CHF es donde va el capital cuando el mundo se pone nervioso.

El enfoque conservador del Banco Nacional Suizo y la disciplina fiscal del país convierten al franco en un imán para inversores que buscan seguridad. En turbulencias globales, el CHF no se inmuta.

9. Euro (EUR)

Tipo de cambio: 1 EUR ≈ 1,05 USD | 0,84 GBP

El euro une a 20 países bajo una misma moneda, respaldada por un bloque económico enorme. Pese a las diferencias internas y baches políticos, el EUR se mantiene como la segunda divisa más negociada del mundo.

¿Qué lo sostiene? La política monetaria del BCE, el peso conjunto de la eurozona y el papel profundo del euro en comercio y reservas globales. No es solo dinero compartido: es fuerza compartida.

10. Dólar estadounidense (USD)

El estándar global

El USD puede que no lidere por tipo de cambio, pero domina el escenario mundial. Presente en cerca del 88% de las operaciones de divisas y principal moneda de reserva de bancos centrales, el dólar es la columna vertebral de las finanzas internacionales.

Su fortaleza no va de “valor por unidad”, sino de alcance. Desde el precio del petróleo hasta acuerdos internacionales, el USD es el idioma del comercio global, apoyado por la mayor economía y los mercados de capital más profundos.

¿Qué hace fuerte a una moneda?

Las monedas fuertes no van de “apariencia”: se construyen sobre confianza, fundamentos económicos y demanda global. Las divisas líderes comparten rasgos clave que mantienen a los inversores tranquilos y al capital fluyendo.

¿Qué impulsa la fortaleza?

En el centro está la estabilidad y la credibilidad. Países con política estable, instituciones transparentes y reglas claras atraen inversión global. Los tipos de interés altos (siempre que no vayan de la mano de inflación descontrolada) atraen capital extranjero, y la baja inflación protege el valor real de la moneda.

El comercio también importa. Si un país exporta más de lo que importa, compradores globales necesitan su moneda, aumentando la demanda y elevando su valor. Además, grandes reservas de divisas dan a los bancos centrales poder para defender la moneda en momentos de tensión.

La deuda es otra pieza clave. Un menor ratio deuda/PIB señala disciplina fiscal y margen de maniobra ante shocks económicos: ingredientes vitales para la confianza a largo plazo.

Tipos de cambio fijos vs. flotantes

Las monedas suelen caer en dos categorías: vinculadas (fijas) o flotantes.

Monedas vinculadas (como el dinar bareiní o el jordano) fijan su valor a otra divisa, normalmente el dólar (sí, como las stablecoins). Aportan previsibilidad para comercio e inversión, pero exigen control monetario estricto y reservas saludables para sostener el anclaje.

Monedas flotantes (como el franco suizo o la libra) dejan que el mercado marque el precio. Eso implica más volatilidad, pero también más flexibilidad cuando llegan los golpes… si el banco central sabe lo que hace.

Ambos sistemas pueden funcionar. La clave es mantener la confianza con buena política, reservas sólidas y un rendimiento económico consistente.

Menciones honoríficas

Aunque no entraron en el top 10, estas divisas siguen siendo estables, líquidas y respaldadas por buenos fundamentos:

| Currency | Code | Value vs GBP (approx.) | Key Strengths |

|---|---|---|---|

| Canadian Dollar | CAD | 0.72 GBP | Natural resources, stable banking system |

| Singapore Dollar | SGD | 0.59 GBP | Financial hub, technological innovation |

| Brunei Dollar | BND | 0.59 GBP | Oil wealth, currency board system |

| Australian Dollar | AUD | 0.52 GBP | Mining exports, tourism sector |

| Saudi Riyal | SAR | 0.21GBP | Oil reserves, Vision 2030 reforms |

| UAE Dirham | AED | 0.22 GBP | Business hub, economic diversification |

Estas monedas se benefician de recursos, instituciones sólidas o posiciones estratégicas que sostienen su valor global.

¿Cómo se mide el valor de una moneda?

La fortaleza de una divisa no existe en el vacío: siempre es relativa. Los tipos de cambio comparan una moneda con otra (como USD/EUR), y cambian constantemente según oferta, demanda y sentimiento inversor.

En mercados profundos y líquidos, esos precios reflejan lo que el mundo cree sobre la economía, la estabilidad y las perspectivas futuras de un país. Las grandes operaciones se ejecutan rápido porque las monedas principales tienen suficiente volumen para absorberlas.

Los bancos centrales vigilan esto de cerca. En sistemas flotantes, rara vez intervienen salvo que la cosa se ponga fea. En el día a día, son las fuerzas del mercado las que mueven el valor, guiadas por los fundamentos y el “mood” global.

¿Cuál es la moneda más estable del mundo?

Sin drama, sin sorpresas: el franco suizo es el estándar de oro en estabilidad. Con neutralidad política, inflación baja y una política monetaria ultra consistente, el CHF es el refugio clásico.

El Banco Nacional Suizo no persigue titulares; persigue estabilidad de precios. Y lo hace con precisión quirúrgica desde hace décadas. Suma un sistema político orientado al consenso y cambios graduales, y tienes una moneda en la que el mercado confía cuando todo se complica.

¿Cuál es la moneda más negociada del mundo?

Tampoco hay sorpresa: el dólar es (por ahora) la base del sistema financiero global. Presente en casi el 90% del trading de divisas, se usa para reservas, materias primas y liquidación de comercio internacional.

Aproximadamente el 60% de las reservas mundiales están en USD, y muchos países sin relación directa con EE. UU. usan el dólar para fijar precios y cerrar operaciones. Eso crea un “efecto red”: cuanto más circula, más líquido y estable se vuelve… y más se utiliza.

Conclusión

La fortaleza de una moneda va más allá de los tipos de cambio diarios. Refleja salud económica, disciplina fiscal y estabilidad política. Aunque las cotizaciones se mueven cada día, los motores reales de la fortaleza se construyen a largo plazo.

Entender qué sostiene el poder de una divisa no es solo teoría: es clave para invertir mejor, operar internacionalmente o planear tu próximo viaje. Las monedas más fuertes no son solo las que “valen más”, sino las que están respaldadas por economías sólidas e instituciones en las que el mundo confía.

¿Alguna vez miraste tu teclado, viste el pequeño símbolo € junto al número 4, lo pulsaste con confianza y apareció un testarudo $? No eres el único. Esta frustración tan común tiene una solución mucho más sencilla de lo que parece.

Cómo escribir el símbolo del euro (€)

La combinación mágica es Alt Gr + 4. Mantén pulsada la tecla Alt Gr (la Alt de la derecha) y presiona 4. Como por arte de magia, aparece el €.

¿No encuentras Alt Gr? No pasa nada. Ctrl + Alt + 4 hace exactamente lo mismo. Estos atajos funcionan incluso si el símbolo del euro no aparece impreso en la tecla 4. Muchos teclados del Reino Unido lo muestran, pero el método funciona igual.

Este pequeño “truco” existe porque el sistema suele dar prioridad al dólar, pero el euro está ahí, esperando la combinación correcta para salir a escena.

Atajos del símbolo del euro (Windows y Mac)

Usuarios de Windows

- Alt Gr + 4 – método principal

- Ctrl + Alt + 4 – alternativa práctica

- Alt + 0128 – usando el teclado numérico (Num Lock activado)

Usuarios de Mac

- Opción (Option) + 2 – limpio y sencillo

- Opción + Mayús + 2 – para teclados con distribución estadounidense

- Método Unicode: escribe 20AC y pulsa Enter para convertirlo en €

Cada método tiene su propio ritmo. Encuentra el que te resulte más natural y deja que la memoria muscular haga el resto.

¿No ves el símbolo del euro en tu teclado?

Las distribuciones de teclado varían mucho. En algunos el € aparece junto a la E, en otros en el 5, y en algunos ni siquiera se muestra. Da igual dónde esté impreso: los atajos siguen funcionando.

Confía en Alt Gr + 4, aunque no veas el símbolo. Tu teclado sabe perfectamente dónde vive el euro.

Si tu teclado no tiene Alt Gr, el método Alt + 0128 con el teclado numérico es tu plan B más fiable. Solo asegúrate de que el Num Lock esté activado.

Usar el Mapa de caracteres o funciones del procesador de texto

A veces toca tomar la ruta “manual” usando herramientas integradas.

Mapa de caracteres en Windows

Ve a Menú Inicio → Mapa de caracteres. Escribe “euro” en la búsqueda, selecciona € y haz clic en Insertar. Aparecerá directamente en tu documento.

Microsoft Word y Google Docs

- En Word: Insertar → Símbolo

- En Google Docs: Insertar → Caracteres especiales

El símbolo del euro está en la sección de monedas, listo para un solo clic.

Atajo con Autocorrección

Puedes crear tu propio atajo configurando la autocorrección para que “EUR” se convierta automáticamente en “€”. Escribes tres letras y el símbolo aparece solo.

Escribir el símbolo del euro en móviles

En el móvil es todavía más fácil. Cambia al teclado de números o símbolos y mantén pulsado el símbolo del dólar ($). Se abrirá un menú con distintas monedas: selecciona €.

Este método funciona tanto en iOS como en Android.

Copiar y pegar el símbolo del euro

Cuando los atajos fallan o tienes prisa, lo más simple suele ser lo más efectivo:

€ Copia este símbolo y pégalo donde lo necesites.

¿Qué significa el símbolo del euro (€)?

Un dato curioso: el símbolo del euro se basa en la letra griega épsilon (ε), que representa tanto a Europa como a la estabilidad económica. Las dos líneas horizontales simbolizan la solidez y la unidad de la moneda.

La Comisión Europea eligió este diseño en 1995, buscando un símbolo reconocible, elegante y coherente con otras monedas internacionales.

¿El símbolo del euro va antes o después del número?

El símbolo del euro se coloca antes del número y sin espacio:

€10, €250, €1.000

Este formato sigue el estándar europeo y hace que las cifras sean más claras y fáciles de leer a nivel internacional.

TAP'S NEWS AND UPDATES

Empieza tu camino financiero

¿Listo para empezar? Únete a personas que ya gestionan y operan su dinero de forma inteligente. Descubre nuevas posibilidades y empieza hoy mismo.

Kom igång