Learning the friendly way

Dive into our resources, guides, and articles for all things money-related. Grow your financial confidence with our experts curated tips and articles for both experienced and new investors.

LATEST ARTICLEs

Imagina la escena: estás navegando por plataformas DeFi y de repente ves dos proyectos distintos. Uno anuncia a gritos “12 % APR” y otro presume de “12 % APY”. Tu cerebro probablemente piensa: “Es lo mismo, ¿no?”

Error. Y no uno pequeño.

Cuando se trata de comparar tipos de interés, APR y APY pueden parecer gemelos… pero no lo son en absoluto. La diferencia entre ambos puede marcar si tus ahorros crecen o si terminas pagando de más por un préstamo. En esta guía vamos a explicar qué significan realmente APR y APY, cómo funcionan en banca, préstamos y cripto, y por qué entenderlos te ayuda a interpretar mejor cualquier oferta.

Puntos clave

- El APR (Annual Percentage Rate) muestra el coste anual de un préstamo, incluyendo intereses y ciertas comisiones.

- El APY (Annual Percentage Yield) refleja el rendimiento anual total, teniendo en cuenta la capitalización.

- Para prestatarios, un APR más bajo implica un coste total menor. Para ahorradores, un APY más alto significa mayores ganancias.

- En cripto y DeFi, la frecuencia de capitalización puede convertir APR modestos en APY mucho más altos.

APY vs. APR: la diferencia esencial

A simple vista, el APR indica cuánto interés se paga o se gana en un año sin capitalización. El APY, en cambio, incluye la capitalización, es decir, cuando los intereses generan más intereses con el paso del tiempo.

Al comparar productos financieros, ya sea una tarjeta de crédito, una cuenta de ahorro o un pool de staking, esta diferencia importa. Para quien pide prestado, el APR revela el coste real de la deuda. Para quien busca rendimiento, el APY muestra el poder del crecimiento compuesto.

En resumen rápido: el APR habla de coste, el APY habla de crecimiento. Saber cuál estás viendo te permite comparar opciones con mayor claridad.

¿Qué es el APR (Annual Percentage Rate)?

El APR representa el tipo de interés anual que se cobra por pedir dinero prestado, o el tipo base que se obtiene al prestar, antes de aplicar capitalización. Incluye intereses y determinadas comisiones, lo que ayuda a entender el coste total del crédito.

El APR se utiliza ampliamente en tarjetas de crédito, préstamos personales, hipotecas y financiación de vehículos. Por ejemplo, si tu tarjeta tiene un APR del 18 %, pagarás ese porcentaje sobre el saldo pendiente.

Los préstamos a tipo fijo mantienen el mismo APR, mientras que los de tipo variable pueden cambiar según las condiciones del mercado.

Ejemplo: pides prestados 10.000 € a un 10 % APR durante un año. Pagarás 1.000 € en intereses. Simple, directo y sin efectos de capitalización.

¿Qué es el APY (Annual Percentage Yield)?

El APY mide cuánto crece tu dinero a lo largo de un año teniendo en cuenta la capitalización. Refleja cada cuánto se añaden los intereses al saldo, ya sea a diario, mensualmente o de forma anual, y cómo esos intereses generan nuevos intereses.

Es la métrica estándar para cuentas de ahorro, cuentas remuneradas y depósitos. Bancos y plataformas financieras suelen destacar el APY porque ofrece una visión más completa del potencial de crecimiento.

Ejemplo: depositas 10.000 € en una cuenta con un 5 % APY compuesto mensualmente. Tras un año, el saldo asciende a unos 10.511 €, ligeramente más que con un 5 % sin capitalización.

Cuanto más frecuente es la capitalización, mayor es el crecimiento, algo especialmente relevante en protocolos DeFi donde el proceso puede repetirse cada pocos minutos.

APR vs. APY según el producto financiero

Tarjetas de crédito y préstamos (enfoque en APR)

Cuando se pide dinero prestado, el APR ayuda a entender el coste real. Por ejemplo, una hipoteca con un 6,5 % APR incluye tanto el interés como ciertos gastos asociados. Préstamos personales, estudiantiles y tarjetas de crédito utilizan APR para facilitar la comparación entre entidades.

La regla general es sencilla: APR más bajo, préstamo menos costoso.

Cuentas de ahorro e inversión (enfoque en APY)

Si el objetivo es hacer crecer el dinero, el APY es la referencia. Una cuenta con un 4,5 % APY crecerá más rápido que una con un 4 %, gracias al efecto de la capitalización.

En productos como depósitos o cuentas a plazo, el APY permite comparar el impacto real de la frecuencia de capitalización.

Criptomonedas y DeFi (APR y APY juntos)

En lending, staking o yield farming, es común ver ambos términos, lo que puede generar confusión.

El APR suele mostrar la recompensa base, sin capitalización.

El APY asume que las recompensas se reinvierten de forma constante.

Ejemplo: un pool DeFi puede anunciar un 100 % APR, pero con capitalización diaria ese rendimiento se transforma en un APY mucho mayor. La clave está en entender cada cuánto se pueden reclamar recompensas y si los costes asociados hacen viable la capitalización.

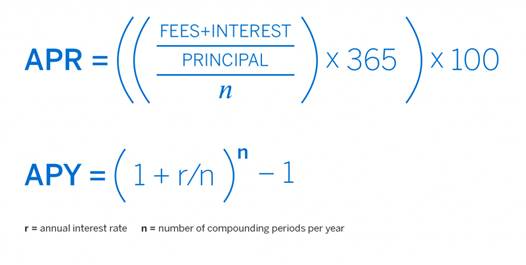

Cómo calcular APR y APY

Para comparar correctamente, es posible convertir uno en el otro mediante fórmulas matemáticas.

Ejemplo: un 12 % APR con capitalización mensual se convierte en un APY aproximado del 12,68 %.

Cuanto más frecuente es la capitalización, mayor será el APY resultante.

¿En cuál deberías fijarte?

- Si pides prestado, céntrate en el APR. Refleja el coste total.

- Si ahorras o buscas rendimiento, observa el APY. Muestra el efecto del interés compuesto.

- En cripto, revisa ambos. El APR indica la base, el APY muestra el potencial con reinversión.

Al comparar ofertas, conviene leer siempre los detalles: frecuencia, comisiones y condiciones pueden cambiar mucho el resultado final.

Errores comunes y consejos prácticos

Mito: “El APY siempre es mejor.”

Realidad: solo si existe capitalización o reinversión de recompensas.

Mito: “El APR no sirve porque no capitaliza.”

Realidad: el APR es clave para comparar costes de forma clara.

Consejo: usar calculadoras online de APR a APY facilita las comparaciones y elimina conjeturas.

Conclusión

APR y APY no son dos formas distintas de decir lo mismo. Representan enfoques diferentes para medir rendimientos y costes.

Cuando ves APR, estás viendo interés simple calculado a lo largo de un año. Cuando ves APY, estás viendo el efecto de la capitalización en el tiempo.

La diferencia se vuelve más evidente cuanto más altos son los porcentajes. A mayor tipo base, mayor será la distancia entre APR y APY.

Entender cuál estás observando te permite comparar opciones con mayor precisión. El APR muestra el punto de partida; el APY muestra lo que puede suceder cuando los rendimientos se acumulan.

Una vez que distingues ambos conceptos, muchas ofertas financieras dejan de parecer confusas. Los números empiezan a tener sentido y las comparaciones se vuelven mucho más claras.

¿Recuerdas cuando tus abuelos presumían de una cuenta de ahorro al 2 %? Hoy eso suena a otra época, especialmente cuando en cripto aparecen cifras de APY que harían palidecer a cualquier banquero tradicional. Pero antes de soñar con jubilarte el mes que viene gracias a esos rendimientos tan llamativos, conviene entender qué significa realmente el APY y por qué algunos números parecen sacados de un boleto de lotería.

¿Qué es el APY, en realidad?

Piensa en el APY como el interés compuesto llevado al siguiente nivel. Mientras una cuenta bancaria tradicional apenas se mueve, el APY mide cuánto puede crecer tu saldo en un año cuando los intereses se acumulan sobre intereses. Aquí es donde la idea de “que tu dinero trabaje solo” cobra sentido.

Un pequeño ejercicio de realidad: coloca 1.000 € en un banco con un 5 % de interés simple y al final del año tendrás 1.050 €. Predecible.

Ese mismo importe con un 5 % de APY, compuesto mensualmente, se convertiría en 1.051,16 €.

“Solo un euro más”, podrías pensar. La diferencia aparece con el tiempo. El interés compuesto crea una bola de nieve que no deja de crecer. No son céntimos: es el tipo de efecto que, con el paso del tiempo, marca distancia.

APY vs. APR: la rivalidad que conviene entender

Vale, confesión: incluso gente con experiencia en cripto los mezcla. Aquí tienes la chuleta:

APY (Annual Percentage Yield): lo que puedes ganar cuando prestas o pones a trabajar tus criptomonedas, teniendo en cuenta el interés compuesto.

APR (Annual Percentage Rate): lo que pagas cuando pides prestado, normalmente sin considerar la capitalización.

Piénsalo así: el APY es el que te “trae” rendimiento; el APR es el que te “cuesta” rendimiento.

Para una comparación más detallada, haz clic aquí.

¿Dónde aparece el APY en cripto?

“Cuentas de ahorro” cripto

Algunas plataformas te permiten depositar tokens y ver cómo crecen. Es como poner tus criptomonedas a trabajar en un empleo que sí paga. Tus activos se prestan a traders que los necesitan y tú recibes una parte.

Staking: conviértete en validador de la red

En blockchains con Proof of Stake como Ethereum o Cardano, puedes hacer staking de tus tokens para ayudar a asegurar la red. Es como ser un “vigilante digital” que cobra en cripto: la red se mantiene segura y tú recibes recompensas.

Yield farming: el Lejano Oeste de DeFi

Aquí es donde la cosa se pone interesante… y un poco salvaje. Aportas liquidez a exchanges descentralizados y, a cambio, ganas comisiones de trading más tokens de gobernanza. A veces aparecen APY que parecen números de teléfono, pero suelen bajar rápido. Estos rendimientos tienen fama de aterrizar de golpe.

Protocolos de lending: conviértete en el banco

Plataformas como Aave y Compound te dejan jugar a ser banco. Prestas tus tokens, los prestatarios pagan intereses y tú cobras. El APY sube cuando mucha gente quiere pedir prestado ese activo y baja cuando la demanda se enfría.

¿Por qué los APY en cripto son tan altos?

Mientras un banco te ofrece un 0,5 % (si tienes suerte), en cripto puedes ver cifras como 10 %, 50 % o incluso 1.000 %+. ¿Por qué?

- Los traders pagan primas altas para abrir cortos o ejecutar estrategias complejas de arbitraje. Pura oferta y demanda.

- Los proyectos nuevos suelen “tirar de APY” para atraer liquidez. Es como una promo de lanzamiento, pero con más ceros.

- El riesgo va incluido. En cripto hay más incertidumbre, y los rendimientos reflejan esa montaña rusa.

- Los incentivos en tokens inflan muchas cifras. Parte del APY puede venir en tokens del proyecto, cuyo valor puede subir… o desplomarse.

Las matemáticas detrás de la magia

Tranquila, no vamos a convertir esto en una pesadilla de cálculo. La fórmula del APY es bastante simple:

Ejemplo: un 10 % de interés compuesto mensualmente da alrededor de un 10,47 % de APY. ¿Compuesto a diario? Aproximadamente 10,52 %. En cripto, algunos protocolos componen por bloque, casi cada pocos segundos. Tu calculadora podría empezar a sufrir.

La letra pequeña

Antes de dejar tu trabajo y declararte “yield farmer” profesional, toca hablar de lo que no suele salir en las conversaciones con entusiasmo.

Primero, la volatilidad. Puedes ver un APY del 20 %, pero si el token cae un 50 %, el resultado final cambia por completo.

Luego está la pérdida impermanente, que puede morder tus ganancias cuando aportas liquidez y los precios se mueven.

Y ojo con el riesgo de contratos inteligentes. En DeFi, el dinero vive dentro de código, y si algo falla, los fondos pueden evaporarse sin despedida.

También existe riesgo de plataforma. Casos como Celsius o FTX demostraron que, a veces, el problema no es el mercado, sino la propia entidad.

Y por último: el “latigazo” del APY. Ese 100 % que viste ayer puede ser 15 % hoy. En cripto, los tipos cambian rápido por demanda, competencia, tokenomics… o simplemente porque el mercado gira.

¿Qué es un “buen” APY?

Conservador. Activos más consolidados y plataformas conocidas: 3 % a 8 %. Para quien prefiere menos sobresaltos.

Moderado. Staking de ciertos altcoins o liquidez: 10 % a 20 %. Emoción contenida.

Alto (YOLO). Proyectos nuevos en DeFi: 50 % a 100 %+… con una posibilidad real de que el riesgo sea igual de alto que el porcentaje.

Si un APY parece demasiado bueno para ser verdad, normalmente viene acompañado de riesgos igual de “creativos”.

Bola de cristal: el futuro del APY en cripto

Aquí cambia el tono. A medida que cripto madura, los APY se están pareciendo menos a boletos de lotería y más a productos financieros de verdad. Entran instituciones, hay más supervisión y el “Lejano Oeste” se va convirtiendo en una ciudad con normas.

Es probable que cripto siga ofreciendo rendimientos más atractivos que la banca tradicional, pero los días de 10.000 % de APY parecen cada vez más un recuerdo.

Conclusión

El APY en cripto es el mismo concepto matemático de siempre, pero con ropa digital y dinámicas distintas. Ya sea staking, lending o yield farming, entender el APY te ayuda a separar oportunidades reales de promesas dudosas.

El APY no es un truco para generar dinero infinito. Es una métrica que puede ayudarte a entender cómo crecen los rendimientos, pero siempre dentro de un entorno con riesgos.

Y vale la pena recordar esto: el mejor APY del mundo no sirve de nada si el proyecto desaparece del mapa. Elige con criterio, diversifica con cabeza y que el interés compuesto te trate bien.

Si operas en este sector, ya conoces la respuesta. La has vivido. Has presentado documentación, explicado tus procesos AML y demostrado cumplimiento normativo… solo para recibir una negativa. O peor aún, despertarte y descubrir que tu cuenta ha sido congelada, sin una explicación clara ni una vía de solución.

Esto no va de casos aislados ni de filtrar a malos actores. Es un patrón de aversión sistemática al riesgo que está creando barreras reales al crecimiento en todo el sector y asfixiando una de las innovaciones financieras más relevantes de nuestra generación.

Somos Tap, y estamos construyendo la infraestructura que los bancos tradicionales se niegan a ofrecer.

La economía detrás del bloqueo

Analicemos qué está impulsando realmente esta exclusión, porque rara vez coincide con los motivos que los bancos declaran públicamente.

La Autoridad Bancaria Europea ha advertido explícitamente contra el de-risking injustificado, señalando que provoca “consecuencias graves” y exclusión financiera de clientes legítimos. Aun así, la práctica continúa, impulsada por dos presiones económicas fundamentales que no tienen nada que ver con el perfil de riesgo real de tu empresa.

El coste del cumplimiento

El cumplimiento en materia de delitos financieros en la región EMEA cuesta a las organizaciones aproximadamente 85.000 millones de dólares al año. Para los bancos tradicionales, el cálculo es sencillo: atender a empresas cripto requiere conocimientos especializados, mayor monitorización y diligencia continua.

Desde un punto de vista puramente económico, resulta más barato rechazar a todo el sector que invertir en la infraestructura necesaria para servirlo adecuadamente.

La carga de capital regulatoria

Las nuevas regulaciones de la UE imponen una ponderación de riesgo del 1.250 % a los criptoactivos no respaldados, como Bitcoin y Ethereum. No es un requisito de cumplimiento, es una penalización de capital que hace que la exposición al crypto sea comercialmente inviable para las instituciones tradicionales, independientemente del riesgo real que presente cada cliente.

En el Reino Unido, aproximadamente el 90 % de las solicitudes de registro de empresas cripto han sido rechazadas o retiradas, a menudo citando controles AML insuficientes. Sean o no precisas esas evaluaciones, han servido como justificación perfecta para políticas de rechazo generalizado.

¿El resultado? Empresas que cumplen la normativa reciben el mismo trato que los malos actores, no por lo que hacen, sino por el sector al que pertenecen.

El coste real de la exclusión financiera

La exclusión financiera no es un simple contratiempo. Crea barreras operativas tangibles que afectan a todos los aspectos de la gestión de una empresa cripto.

Empresas con autorización MiCA, programas de cumplimiento sólidos y requisitos regulatorios cumplidos se encuentran sin acceso a servicios bancarios básicos. Los on-ramps y off-ramps fiat siguen siendo inaccesibles, lo que ralentiza pagos, limita el crecimiento y complica la gestión de la liquidez.

Los casos individuales lo ilustran claramente. Cuentas cerradas por recibir un pago desde un exchange regulado. Otras canceladas bajo vagas referencias a “decisiones comerciales”, sin una justificación concreta. Los fundadores tienen dificultades para separar finanzas personales y empresariales, ya que ambas se consideran demasiado arriesgadas.

La ironía es evidente. Al negarse a servir a empresas que cumplen la normativa, los bancos tradicionales no reducen el riesgo, lo amplifican. Al verse obligadas a operar a través de canales menos regulados, estas empresas afrontan mayores riesgos operativos y de cumplimiento, transacciones más lentas y menor confianza de los inversores.

Con el tiempo, esto frena la innovación y encarece el coste de operar para compañías que son legal y técnicamente sólidas.

El debanking más allá de Europa: los retos en Estados Unidos

El acceso limitado a servicios bancarios no es exclusivo de Europa. Empresas líderes del sector cripto en Estados Unidos también han afrontado importantes obstáculos.

Alex Konanykhin, CEO de Unicoin, describió cierres reiterados de cuentas por parte de grandes bancos como Citi, JPMorgan y Wells Fargo, señalando que el acceso se cortó sin explicaciones. La experiencia de Unicoin refleja un sentimiento generalizado entre directivos del sector, que consideran que las instituciones financieras tradicionales siguen desconfiando de las empresas de activos digitales pese a los recientes cambios hacia posturas más favorables a la innovación.

Jesse Powell, cofundador de Kraken, también ha denunciado la pérdida de socios bancarios de larga duración, calificando la práctica como “censura financiera encubierta”. Caitlin Long, fundadora de Custodia Bank, relató cómo su entidad fue rechazada repetidamente. Los fundadores de Gemini, Tyler y Cameron Winklevoss, compartieron frustraciones similares.

Estos testimonios revelan un patrón que muchos interpretan como aversión sistémica al riesgo. Incluso en un mercado tan grande y maduro como el estadounidense, las empresas cripto siguen teniendo dificultades para mantener una infraestructura financiera básica.

El problema se agravó tras el colapso de bancos favorables al crypto como Silvergate, Signature y Moonstone, instituciones que actuaban como puentes clave entre el dinero fiat y los activos digitales. Su desaparición dejó un vacío que pocos actores tradicionales han querido cubrir.

Por qué existe Tap

El sector cripto ha llegado a un punto de inflexión. Marcos regulatorios como MiCA aportan claridad. La adopción institucional se acelera. La tecnología está probada. Pero persiste una brecha fundamental: el acceso a banca empresarial que funcione de verdad para empresas de activos digitales.

Por eso creamos Tap for Business.

Ofrecemos cuentas empresariales con IBANs dedicados en EUR y GBP, diseñados específicamente para empresas cripto y negocios que interactúan con activos digitales. No es un producto secundario ni un experimento. Es nuestro enfoque principal.

Nuestro enfoque es claro

Construimos infraestructura para este sector

En lugar de adaptar sistemas bancarios tradicionales para acomodar a regañadientes a empresas cripto, diseñamos nuestros marcos de cumplimiento, monitorización y operaciones específicamente para flujos de activos digitales. Esto nos permite evaluar y servir adecuadamente a empresas que otros rechazan automáticamente.

Valoramos el riesgo real, no el sector

Las políticas de rechazo generalizado existen porque son baratas y simples. Nosotros seguimos otro camino: evaluar cada empresa según sus controles reales, su postura de cumplimiento y su operativa. Es más costoso, pero es la única forma correcta de servir a este mercado.

Apostamos por la normalización del sector

Cada vez que una empresa cripto legítima se ve obligada a operar sin infraestructura bancaria adecuada, se refuerzan estigmas obsoletos. Al ofrecer servicios financieros profesionales a empresas que cumplen la normativa, ayudamos a demostrar algo evidente: las empresas cripto pueden y deben ser atendidas por el sistema financiero.

No se trata de asumir riesgos que otros no quieren. Se trata de evaluar correctamente riesgos que otros se niegan a comprender.

Mirando hacia adelante

El sector está madurando. La claridad regulatoria avanza. La adopción institucional se acelera. Pero no puedes poner tu negocio en pausa mientras los bancos tradicionales se ponen al día.

Eso no es sostenible.

Como empresa, no deberías tener que rogar por una cuenta bancaria. No deberías minimizar tu actividad cripto para acceder a servicios financieros básicos. Y desde luego no deberías aceptar una exclusión sistemática con explicaciones vagas como “así funcionan las cosas”.

El sector cripto está construyendo el futuro de las finanzas. Tu socio bancario debería creer en ese futuro.

Si estás listo para trabajar con una infraestructura financiera diseñada para tu negocio, y no en su contra, aquí estamos. Habla hoy con uno de nuestros expertos y descubre cómo podemos ayudarte a acceder a la infraestructura bancaria que tu empresa necesita.

Audius es uno de los proyectos más interesantes del ecosistema Web3. Se trata de una plataforma de streaming musical descentralizada creada para devolver el poder a los artistas. En lugar de depender de discográficas o plataformas centralizadas, Audius conecta directamente a los creadores con sus fans, permitiéndoles publicar, compartir y monetizar su música en sus propios términos. Es una plataforma donde los oyentes pueden escuchar música libremente, mientras que los artistas obtienen recompensas en la criptomoneda nativa de la plataforma, AUDIO.

Fundada en 2018 por Roneil Rumburg y Forrest Browning, Audius ha atraído a millones de usuarios mensuales y a cientos de miles de artistas, con el respaldo de grandes nombres como Katy Perry, Nas, Steve Aoki y Jason Derulo. Su misión es clara: eliminar intermediarios y permitir que los artistas sean verdaderos propietarios de su trabajo y se beneficien directamente de él.

¿Cómo funciona Audius?

A nivel técnico, Audius opera sobre una red descentralizada impulsada por nodos de contenido y nodos de descubrimiento.

Los nodos de contenido alojan y protegen los archivos musicales en nombre de los artistas, mientras que los nodos de descubrimiento los indexan para que los fans puedan encontrar fácilmente las canciones. Este sistema sustituye a los servidores centralizados por una red distribuida, ofreciendo mayor resistencia a la censura y más transparencia.

Los artistas pueden subir música directamente a Audius, decidir cómo compartirla (gratis o de pago) e incluso desbloquear contenido exclusivo para sus fans más fieles. A diferencia de las plataformas tradicionales que pagan únicamente por número de reproducciones, Audius recompensa a los artistas en función del compromiso global: canciones en tendencia, subidas verificadas e interacción con la comunidad.

Aunque Audius se construyó originalmente sobre la blockchain de Ethereum, posteriormente migró su sistema de contenidos a Solana para ofrecer transacciones más rápidas y económicas, manteniendo AUDIO como un token ERC-20. Esta configuración híbrida combina la fiabilidad de Ethereum con la escalabilidad de Solana.

¿Qué hace diferente a Audius?

Audius desafía las normas de la industria musical invirtiendo la estructura de beneficios. En el streaming tradicional, los artistas suelen recibir alrededor del 12 % de los ingresos totales. En Audius, los artistas reciben el 90 % de las recompensas directamente en tokens AUDIO, mientras que el 10 % restante se destina a los operadores de nodos que ayudan a asegurar la red.

Este enfoque crea un modelo más transparente y equitativo, que permite a los artistas conectar directamente con sus oyentes, lanzar contenidos exclusivos o gestionar sus propias comunidades. Además, la plataforma colabora con TikTok, permitiendo enlazar canciones de Audius directamente a vídeos, lo que amplía su exposición en redes sociales convencionales.

Gracias al almacenamiento descentralizado (a través de AudSP, un sistema basado en IPFS), los artistas mantienen el control sobre sus archivos musicales. Esto convierte a Audius en una plataforma resistente a la censura y realmente orientada a los creadores, algo poco habitual en el mundo del streaming.

El token AUDIO

El token AUDIO es el pilar del ecosistema Audius y cumple varias funciones clave:

- Staking y seguridad de la red: los operadores de nodos hacen staking de AUDIO para ejecutar la infraestructura y ganar recompensas.

- Gobernanza: cada token AUDIO otorga un voto en las decisiones del protocolo, dando a la comunidad voz sobre la evolución de la plataforma.

- Acceso a funciones: mantener o hacer staking de AUDIO desbloquea funciones premium, acceso anticipado a nuevas herramientas e insignias para artistas.

AUDIO tiene una oferta inicial de mil millones de tokens y se utiliza para recompensas de la plataforma, incentivos comunitarios y la seguridad continua de la red. Los holders también pueden ganar AUDIO adicional mediante staking o contribuyendo al crecimiento del ecosistema.

Por qué Audius es importante

Audius es mucho más que una app de música: es una prueba real de cómo la blockchain puede transformar las industrias creativas. En resumen, ofrece:

- Conexión directa entre artistas y fans sin intermediarios

- Reparto de ingresos transparente mediante recompensas on-chain

- Almacenamiento resistente a la censura para música y metadatos

- Escalabilidad cross-chain con interoperabilidad entre Ethereum y Solana

Para los artistas, supone un trato más justo. Para los oyentes, es una forma de apoyar directamente a los creadores y descubrir nuevas comunidades musicales impulsadas por crypto.

Conclusión

Audius reimagina lo que podría ser el streaming musical en la era Web3: un ecosistema justo, abierto y descentralizado donde creatividad y propiedad van de la mano. Une tecnología blockchain y expresión cultural, demostrando que la descentralización no es solo cosa de las finanzas.

Dónde conseguir AUDIO

¿Te interesa el proyecto? Puedes adquirir el token AUDIO en plataformas como Tap.

¿Alguna vez has enviado una factura y has pasado la semana siguiente persiguiendo el pago? O peor aún… ¿has perdido crypto al enviarla a la dirección equivocada? Si es así, no estás solo. Y precisamente eso es lo que Request viene a solucionar.

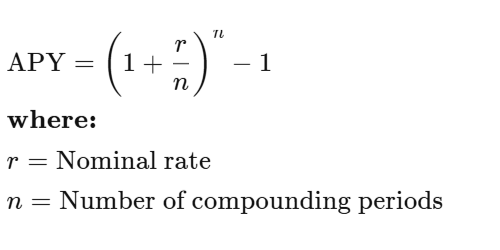

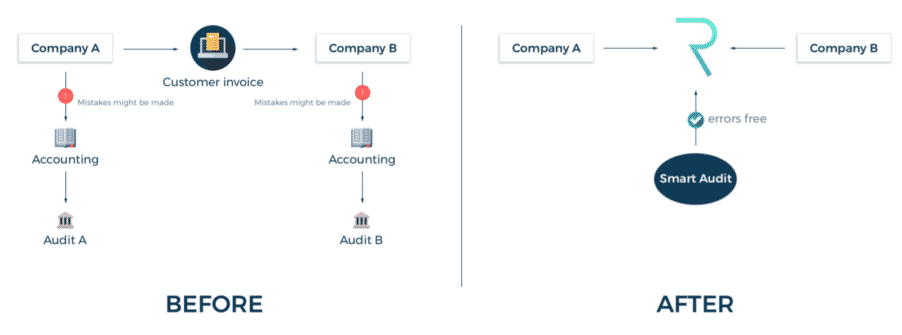

Los sistemas tradicionales, en su mayoría, siguen dependiendo de una combinación incómoda de intermediarios, entrada manual de datos y software de contabilidad propio de otra época. A todo esto se suma el factor humano: el error siempre está presente. Request (REQ) busca eliminar estas ineficiencias ofreciendo una solución basada en blockchain para crear, rastrear y liquidar pagos.

Tanto si estás dando tus primeros pasos en crypto como si ya te mueves con soltura en las profundidades de las finanzas Web3, Request destaca por varios motivos. Vamos a verlo.

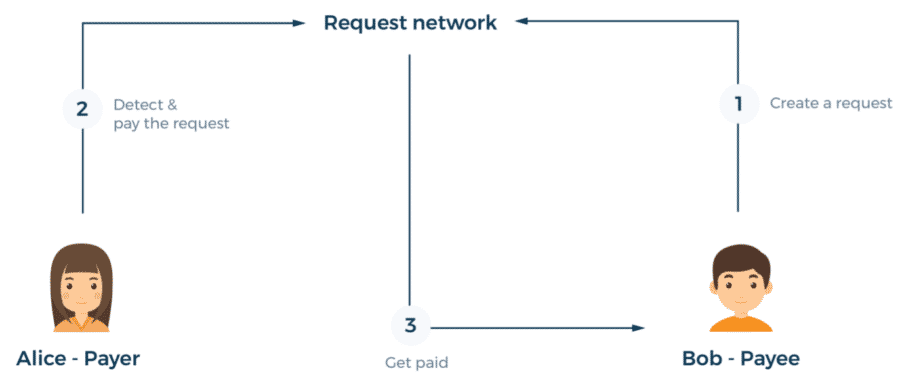

Cómo funciona realmente Request

En esencia, Request Network permite emitir una solicitud de pago segura e inmutable mediante tecnología blockchain. Piénsalo así: en lugar de enviar fondos manualmente a una dirección de wallet (con el riesgo real de que un solo carácter mal escrito envíe tu dinero al vacío digital), el beneficiario genera una factura a través de un smart contract. El pagador la aprueba con una sola transacción. Simple, limpio y mucho menos propenso a errores costosos.

Este modelo reduce errores habituales en los pagos, mejora el registro contable para todas las partes y crea lo que en finanzas se conoce como una “fuente única de verdad”. Como todos los datos del pago viven on-chain, los historiales financieros pueden verificarse de forma independiente sin necesidad de confiar en procesadores de pago externos ni de lidiar con registros contradictorios.

Y sí, el trabajo de tu contable se vuelve muchísimo más sencillo. Solicitudes de pago, importes, fechas de vencimiento, información fiscal y trazabilidad completa de auditoría pueden convivir dentro del mismo sistema basado en blockchain.

Por qué las empresas están construyendo sobre Request

Request se ha convertido en una especie de héroe silencioso dentro de la infraestructura Web3. Muchas organizaciones blockchain (desde protocolos DeFi hasta estudios de gaming) lo han adoptado porque resuelve problemas para los que los sistemas de pago tradicionales nunca fueron diseñados.

Esto es lo que lo hace especial:

- Trazabilidad fiable para auditorías. Cada solicitud queda sellada con marca de tiempo, es inmutable y verificable de forma independiente. El sueño de cualquier contable.

- Capacidades de compliance integradas. La arquitectura de Request facilita informes fiscales detallados y flujos regulatorios, algo mucho más importante de lo que parece.

- Opciones de integración sencillas. Las empresas pueden conectar Request con plataformas existentes como WooCommerce mediante herramientas como WooReq, o utilizar Request Finance para necesidades más avanzadas.

- Escalabilidad real. La red gestiona pagos recurrentes, transacciones en lote y actividad multi-chain en más de 25 blockchains distintas sin esfuerzo.

Esta combinación de automatización, transparencia y flexibilidad ha convertido a Request en una herramienta valiosa para equipos de cualquier tamaño.

Entendiendo el token REQ

Aunque Request Network se centra en simplificar la infraestructura de pagos, el token REQ actúa como el motor operativo que mantiene todo en funcionamiento. En lugar de utilizarse como moneda principal de pago (no es para comprar un café), opera entre bastidores impulsando las distintas funciones de la red.

Cada vez que alguien crea o procesa una solicitud de pago, las comisiones de red se pagan en REQ. Estas comisiones se convierten automáticamente en la moneda necesaria de la blockchain correspondiente (por ejemplo, ETH para pagar gas fees en la red Ethereum), lo que permite que Request funcione sin fricciones en múltiples ecosistemas blockchain. Es importante destacar que una parte del REQ utilizado se quema (es decir, se elimina permanentemente de la circulación), creando una presión deflacionaria natural con el tiempo.

REQ también desempeña un papel relevante en la gobernanza de la red. Los holders del token pueden participar en decisiones sobre actualizaciones del protocolo y prioridades de desarrollo, asegurando que la evolución del proyecto se base en el consenso de la comunidad y no en decisiones centralizadas. Además, pequeñas micro-comisiones en REQ ayudan a prevenir spam y actividades maliciosas, haciendo que el abuso del sistema resulte económicamente inviable.

El diseño económico del token está orientado a la sostenibilidad a largo plazo. Con un suministro total limitado a 1.000 millones de tokens y una distribución relativamente descentralizada, el ecosistema evita muchos de los riesgos de concentración que afectan a otros proyectos, reduciendo la probabilidad de grandes ventas repentinas y favoreciendo un mercado más estable.

Por qué Request importa dentro del ecosistema crypto

A medida que la tecnología blockchain y el sector crypto maduran, proyectos de infraestructura como Request se vuelven cada vez más esenciales para la utilidad real del ecosistema. No buscan reinventar el dinero, sino hacer que los procesos financieros sean objetivamente más inteligentes.

¿Quién se beneficia de Request?

- Grandes organizaciones DeFi como Aave, Fantom y Maker utilizan Request para gestionar contabilidad compleja con múltiples tokens.

- Empresas tradicionales lo adoptan para simplificar la gestión fiscal y el cumplimiento normativo, especialmente aquellas que operan en varias jurisdicciones.

- Desarrolladores usan la API de Request para automatizar desde nóminas hasta facturación recurrente, eliminando procesos manuales.

- Proyectos Web3 aprovechan Request Finance para gestionar pagos en decenas de activos digitales distintos al mismo tiempo, evitando conversiones y seguimientos manuales.

- La red también ha colaborado con Aleo para ofrecer soluciones de nómina confidenciales que mantienen el compliance sin comprometer la privacidad financiera de los empleados.

Además, Request ganó una gran visibilidad en 2021 cuando The Sandbox (una de las mayores plataformas de gaming NFT) eligió Request como su infraestructura de pagos. Esta colaboración no solo impulsó la actividad del token, sino que validó a Request como una herramienta con utilidad real.

Conclusión

Request muestra cómo puede ser la infraestructura financiera en la era Web3: transparente, automatizada y diseñada para una economía digital y rápida. Conecta la fiabilidad de blockchain con necesidades reales del mundo, demostrando que la descentralización sigue siendo tan relevante como siempre.

Dónde conseguir REQ

¿Te interesa lo que Request aporta? Puedes adquirir el token REQ en plataformas como Tap.

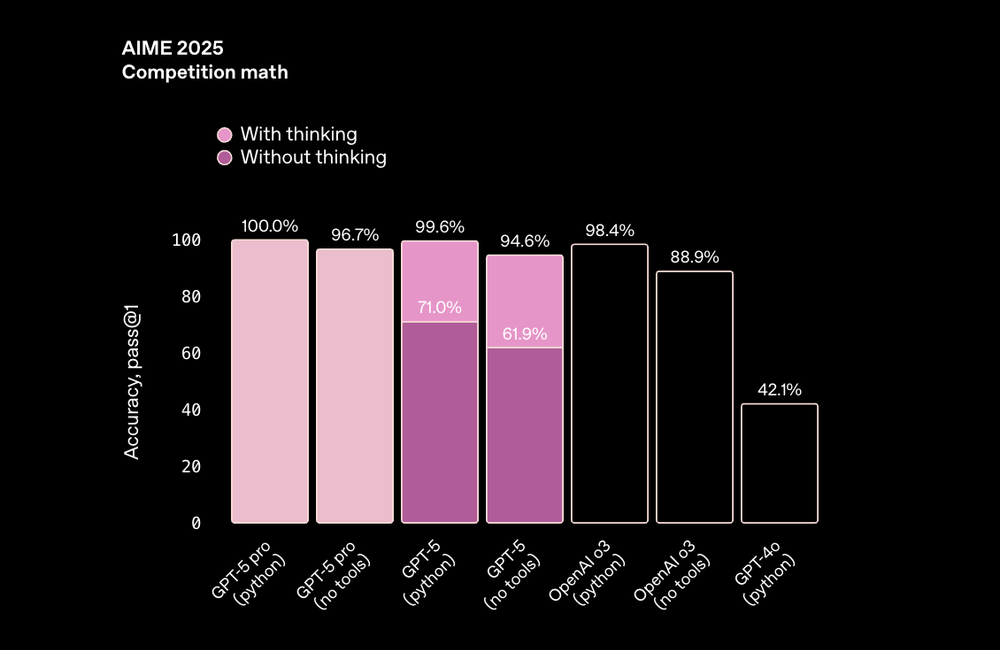

2025 ha sido un punto de inflexión para la inteligencia artificial. GPT-5 de OpenAI y Claude Sonnet 4.5 de Anthropic han vuelto a elevar el listón, cada uno con el objetivo de integrar un razonamiento más sólido, mayor memoria y más autonomía en un solo sistema coherente.

Ambos están diseñados para abordar programación, investigación, redacción y tareas a escala empresarial, pero sus filosofías de diseño difieren de forma clara. Este análisis compara su rendimiento en razonamiento, programación, matemáticas, eficiencia y coste para ayudarte a decidir dónde brilla cada uno.

Visión general rápida

Claude Sonnet 4.5 se apoya en la familia Claude de Anthropic, ya consolidada. Amplía la memoria entre sesiones, gestiona contextos de hasta un millón de tokens a través de Amazon Bedrock y Vertex AI, e incorpora una gestión inteligente del contexto que evita cortes bruscos. Además, puede operar de forma autónoma durante hasta 30 horas en tareas prolongadas, lo que lo hace ideal para flujos de trabajo continuos.

GPT-5, por su parte, es el modelo insignia de OpenAI tras GPT-4, optimizado para el razonamiento agentic, donde el modelo planifica, ejecuta y coordina herramientas por sí mismo. Su sistema de razonamiento adaptativo decide dinámicamente entre rutas de pensamiento superficial o profundo, permitiendo equilibrar velocidad, coste y profundidad según la tarea. GPT-5 también ofrece variantes especializadas (Mini y Nano) para cargas de trabajo más ligeras.

Razonamiento y análisis

Ambos modelos superan ampliamente a sus versiones de 2024, pero difieren en cómo razonan.

El modo de razonamiento profundo de GPT-5 mejora de forma notable el rendimiento en tareas de lógica compleja, científicas y espaciales. Es capaz de dividir problemas en cadenas de razonamiento, probar subhipótesis y autocorregirse durante el proceso. Sin embargo, cuando este modo se desactiva, la precisión disminuye de forma significativa. Puede ser brillante cuando “piensa a fondo”, pero más variable cuando no lo hace.

Claude Sonnet 4.5, en cambio, mantiene una estabilidad notable incluso sin configuraciones adicionales. Destaca especialmente en lógica financiera, normativa y empresarial, donde la estructura y la coherencia pesan más que los saltos creativos. Para preguntas corporativas o apoyo a la toma de decisiones, esa previsibilidad es una gran ventaja.

Si buscas un razonamiento constante y fiable, Claude lleva la delantera. Si necesitas lógica exploratoria, como pruebas de hipótesis complejas o síntesis entre dominios, la profundidad de GPT-5 no tiene rival.

Matemáticas y resolución de problemas estructurados

Según los benchmarks publicados por Anthropic, Claude Sonnet 4.5 mantiene su racha de consistencia. Ya sea calculando directamente o utilizando herramientas como Python, alcanza una precisión matemática de primer nivel, incluso en entornos restringidos.

GPT-5 también logra una precisión casi perfecta, pero solo cuando el uso de herramientas y la profundidad de razonamiento están activados. Si se deshabilitan, los resultados caen de forma notable. Depende en gran medida de su pipeline de razonamiento para mantenerse preciso.

Veredicto:

- Claude Sonnet 4.5: solucionador matemático fiable desde el primer momento.

- GPT-5: flexible, pero requiere ajustes para rendir al máximo.

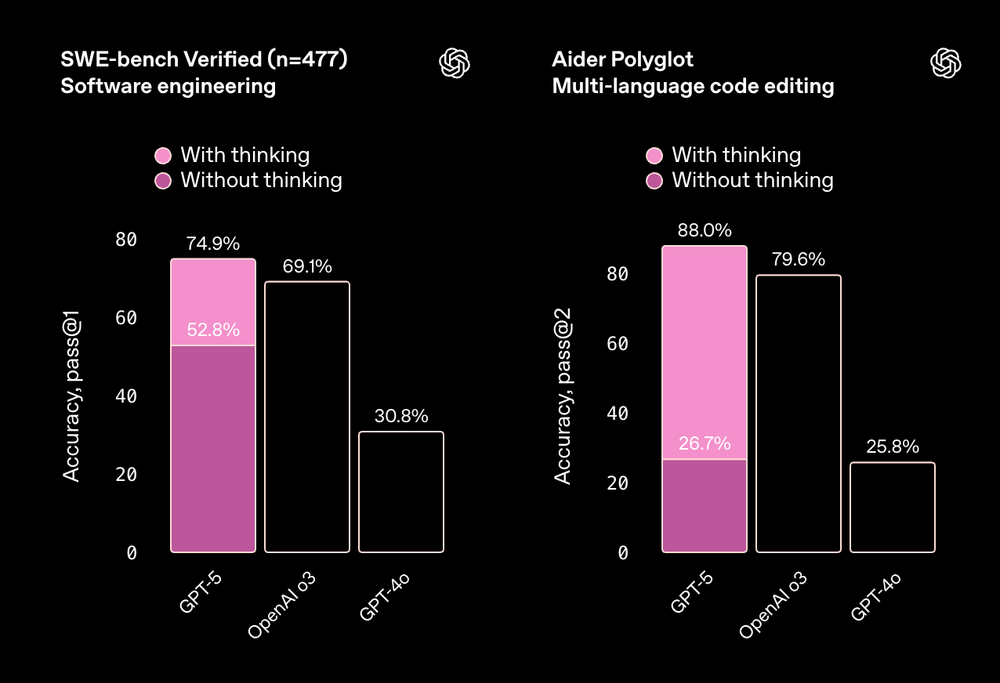

Programación e ingeniería de software

En programación, los dos modelos adoptan enfoques distintos.

Claude Sonnet 4.5 ofrece un rendimiento estable sin necesidad de configuraciones especiales. En pruebas similares a HumanEval+ y MBPP+, mantiene una alta precisión en distintas condiciones, lo que lo hace fiable para entornos de producción. Su fortaleza es la consistencia: los resultados rara vez fluctúan, algo crucial a nivel empresarial.

GPT-5, en cambio, alcanza puntuaciones máximas más altas cuando se activa su razonamiento avanzado, especialmente en proyectos grandes o multilenguaje. En tareas de refactorización en JavaScript y Python, superó a Sonnet cuando su modo de alto razonamiento estaba activo, aunque las ejecuciones base sin ese modo mostraron mayor variabilidad.

Para programación agentic, donde la IA interactúa con herramientas externas o terminales, Sonnet 4.5 suele ejecutar con menos comandos fallidos. GPT-5, por su parte, puede encadenar más llamadas a herramientas simultáneamente, lo que lo hace más adecuado para orquestaciones complejas, siempre que esté bien configurado.

Veredicto:

- Claude Sonnet 4.5: socio de ingeniería predecible y constante.

- GPT-5: potencia versátil, pero su rendimiento depende de la configuración.

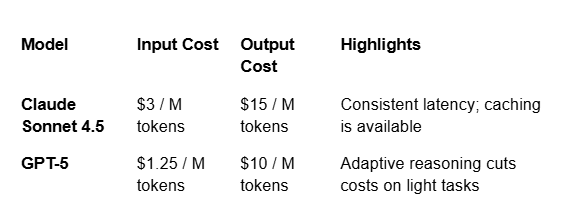

Coste y eficiencia

GPT-5 es claramente más económico por token, especialmente en entradas grandes. Su enrutador adaptativo también ahorra recursos al ejecutar prompts simples por rutas más ligeras.

Claude Sonnet 4.5 es más caro, pero ofrece una latencia predecible, un factor clave en entornos de producción que priorizan la fiabilidad frente a ahorros marginales. En prompts muy largos, su coste aumenta más rápido que el de GPT-5, aunque los descuentos por lotes reducen esa diferencia.

TL;DR: GPT-5 gana en precio y escalabilidad, mientras que Claude destaca por consistencia y estabilidad en tiempos de respuesta.

Precios de los planes premium

Más allá del acceso por API, tanto OpenAI como Anthropic ofrecen suscripciones premium para usuarios individuales.

ChatGPT Plus, impulsado por GPT-5, cuesta 20 dólares al mes e incluye acceso prioritario a GPT-5, respuestas más rápidas y acceso anticipado a nuevas funciones y memoria. La experiencia unificada de ChatGPT también incorpora subida de archivos, generación de imágenes y GPTs personalizados.

Claude Pro, por su parte, también cuesta 20 dólares al mes y da acceso a Claude Sonnet 4.5, con respuestas más rápidas, mayores límites de uso y ventanas de contexto más largas. Aunque carece de herramientas multimodales integradas, se centra en claridad textual y razonamiento estructurado, lo que resulta atractivo para investigadores, analistas y escritores que priorizan la fiabilidad.

TL;DR: ambos planes Plus tienen el mismo precio; lo que los diferencia es la propuesta de valor.

Fortalezas distintas para necesidades distintas

Es tentador declarar un “ganador”, pero GPT-5 y Claude Sonnet 4.5 responden a prioridades diferentes según el usuario o el equipo.

- Claude Sonnet 4.5: ideal para fiabilidad y rendimiento sostenido. Si buscas resultados consistentes y una gestión clara de la memoria, Claude cumple.

- GPT-5: ideal para profundidad, flexibilidad y escalabilidad. Bien configurado, supera a sus competidores en razonamiento creativo, integración multimodal y uso adaptativo de herramientas.

Muchos equipos descubren que la mejor estrategia es multimodelo: usar Claude donde la consistencia es clave y GPT-5 para flujos de trabajo intensivos en datos.

En última instancia, ya no hablamos solo de chatbots, sino de colaboradores digitales completos, cada uno con su propia personalidad. Claude Sonnet 4.5 es el analista tranquilo y metódico. GPT-5 es el polígrafo ambicioso. La elección depende menos de los benchmarks individuales y más de tu objetivo final.

TAP'S NEWS AND UPDATES

Redo att ta första steget?

Gå med i nästa generations smarta investerare och pengaanvändare. Lås upp nya möjligheter och börja din resa mot ekonomisk frihet redan idag.

Kom igång