Imagina la escena: estás navegando por plataformas DeFi y de repente ves dos proyectos distintos. Uno anuncia a gritos “12 % APR” y otro presume de “12 % APY”. Tu cerebro probablemente piensa: “Es lo mismo, ¿no?”

Error. Y no uno pequeño.

Cuando se trata de comparar tipos de interés, APR y APY pueden parecer gemelos… pero no lo son en absoluto. La diferencia entre ambos puede marcar si tus ahorros crecen o si terminas pagando de más por un préstamo. En esta guía vamos a explicar qué significan realmente APR y APY, cómo funcionan en banca, préstamos y cripto, y por qué entenderlos te ayuda a interpretar mejor cualquier oferta.

Puntos clave

- El APR (Annual Percentage Rate) muestra el coste anual de un préstamo, incluyendo intereses y ciertas comisiones.

- El APY (Annual Percentage Yield) refleja el rendimiento anual total, teniendo en cuenta la capitalización.

- Para prestatarios, un APR más bajo implica un coste total menor. Para ahorradores, un APY más alto significa mayores ganancias.

- En cripto y DeFi, la frecuencia de capitalización puede convertir APR modestos en APY mucho más altos.

APY vs. APR: la diferencia esencial

A simple vista, el APR indica cuánto interés se paga o se gana en un año sin capitalización. El APY, en cambio, incluye la capitalización, es decir, cuando los intereses generan más intereses con el paso del tiempo.

Al comparar productos financieros, ya sea una tarjeta de crédito, una cuenta de ahorro o un pool de staking, esta diferencia importa. Para quien pide prestado, el APR revela el coste real de la deuda. Para quien busca rendimiento, el APY muestra el poder del crecimiento compuesto.

En resumen rápido: el APR habla de coste, el APY habla de crecimiento. Saber cuál estás viendo te permite comparar opciones con mayor claridad.

¿Qué es el APR (Annual Percentage Rate)?

El APR representa el tipo de interés anual que se cobra por pedir dinero prestado, o el tipo base que se obtiene al prestar, antes de aplicar capitalización. Incluye intereses y determinadas comisiones, lo que ayuda a entender el coste total del crédito.

El APR se utiliza ampliamente en tarjetas de crédito, préstamos personales, hipotecas y financiación de vehículos. Por ejemplo, si tu tarjeta tiene un APR del 18 %, pagarás ese porcentaje sobre el saldo pendiente.

Los préstamos a tipo fijo mantienen el mismo APR, mientras que los de tipo variable pueden cambiar según las condiciones del mercado.

Ejemplo: pides prestados 10.000 € a un 10 % APR durante un año. Pagarás 1.000 € en intereses. Simple, directo y sin efectos de capitalización.

¿Qué es el APY (Annual Percentage Yield)?

El APY mide cuánto crece tu dinero a lo largo de un año teniendo en cuenta la capitalización. Refleja cada cuánto se añaden los intereses al saldo, ya sea a diario, mensualmente o de forma anual, y cómo esos intereses generan nuevos intereses.

Es la métrica estándar para cuentas de ahorro, cuentas remuneradas y depósitos. Bancos y plataformas financieras suelen destacar el APY porque ofrece una visión más completa del potencial de crecimiento.

Ejemplo: depositas 10.000 € en una cuenta con un 5 % APY compuesto mensualmente. Tras un año, el saldo asciende a unos 10.511 €, ligeramente más que con un 5 % sin capitalización.

Cuanto más frecuente es la capitalización, mayor es el crecimiento, algo especialmente relevante en protocolos DeFi donde el proceso puede repetirse cada pocos minutos.

APR vs. APY según el producto financiero

Tarjetas de crédito y préstamos (enfoque en APR)

Cuando se pide dinero prestado, el APR ayuda a entender el coste real. Por ejemplo, una hipoteca con un 6,5 % APR incluye tanto el interés como ciertos gastos asociados. Préstamos personales, estudiantiles y tarjetas de crédito utilizan APR para facilitar la comparación entre entidades.

La regla general es sencilla: APR más bajo, préstamo menos costoso.

Cuentas de ahorro e inversión (enfoque en APY)

Si el objetivo es hacer crecer el dinero, el APY es la referencia. Una cuenta con un 4,5 % APY crecerá más rápido que una con un 4 %, gracias al efecto de la capitalización.

En productos como depósitos o cuentas a plazo, el APY permite comparar el impacto real de la frecuencia de capitalización.

Criptomonedas y DeFi (APR y APY juntos)

En lending, staking o yield farming, es común ver ambos términos, lo que puede generar confusión.

El APR suele mostrar la recompensa base, sin capitalización.

El APY asume que las recompensas se reinvierten de forma constante.

Ejemplo: un pool DeFi puede anunciar un 100 % APR, pero con capitalización diaria ese rendimiento se transforma en un APY mucho mayor. La clave está en entender cada cuánto se pueden reclamar recompensas y si los costes asociados hacen viable la capitalización.

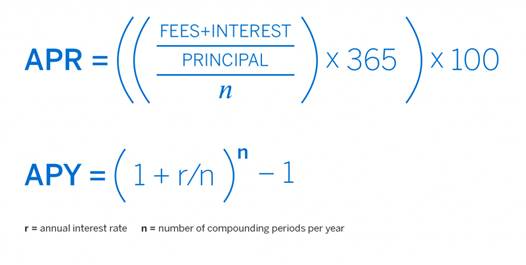

Cómo calcular APR y APY

Para comparar correctamente, es posible convertir uno en el otro mediante fórmulas matemáticas.

Ejemplo: un 12 % APR con capitalización mensual se convierte en un APY aproximado del 12,68 %.

Cuanto más frecuente es la capitalización, mayor será el APY resultante.

¿En cuál deberías fijarte?

- Si pides prestado, céntrate en el APR. Refleja el coste total.

- Si ahorras o buscas rendimiento, observa el APY. Muestra el efecto del interés compuesto.

- En cripto, revisa ambos. El APR indica la base, el APY muestra el potencial con reinversión.

Al comparar ofertas, conviene leer siempre los detalles: frecuencia, comisiones y condiciones pueden cambiar mucho el resultado final.

Errores comunes y consejos prácticos

Mito: “El APY siempre es mejor.”

Realidad: solo si existe capitalización o reinversión de recompensas.

Mito: “El APR no sirve porque no capitaliza.”

Realidad: el APR es clave para comparar costes de forma clara.

Consejo: usar calculadoras online de APR a APY facilita las comparaciones y elimina conjeturas.

Conclusión

APR y APY no son dos formas distintas de decir lo mismo. Representan enfoques diferentes para medir rendimientos y costes.

Cuando ves APR, estás viendo interés simple calculado a lo largo de un año. Cuando ves APY, estás viendo el efecto de la capitalización en el tiempo.

La diferencia se vuelve más evidente cuanto más altos son los porcentajes. A mayor tipo base, mayor será la distancia entre APR y APY.

Entender cuál estás observando te permite comparar opciones con mayor precisión. El APR muestra el punto de partida; el APY muestra lo que puede suceder cuando los rendimientos se acumulan.

Una vez que distingues ambos conceptos, muchas ofertas financieras dejan de parecer confusas. Los números empiezan a tener sentido y las comparaciones se vuelven mucho más claras.

This article is for general information purposes only and is not intended to constitute legal, financial or other professional advice or a recommendation of any kind whatsoever and should not be relied upon or treated as a substitute for specific advice relevant to particular circumstances. We make no warranties, representations or undertakings about any of the content of this article (including, without limitation, as to the quality, accuracy, completeness or fitness for any particular purpose of such content), or any content of any other material referred to or accessed by hyperlinks through this article. We make no representations, warranties or guarantees, whether express or implied, that the content on our site is accurate, complete or up-to-date.