Learning the friendly way

Dive into our resources, guides, and articles for all things money-related. Grow your financial confidence with our experts curated tips and articles for both experienced and new investors.

LATEST ARTICLEs

1inch es una herramienta de trading cripto que permite a los traders encontrar y acceder rápidamente a precios competitivos en exchanges descentralizados (DEX) mediante su innovador token 1INCH, que ofrece funciones tanto de utilidad como de gobernanza a sus titulares.

¿Qué es la red 1inch?

La red 1inch es un agregador de exchanges descentralizados que ayuda a los traders a encontrar los mejores precios y las comisiones más bajas para sus operaciones dentro del sector DeFi (finanzas descentralizadas).

Los exchanges descentralizados utilizan contratos inteligentes autoejecutables para permitir operaciones entre compradores y vendedores con una infraestructura no custodial, lo que garantiza transacciones seguras sin comprometer los fondos de los usuarios.

Aunque estos exchanges ofrecen mayor seguridad, no siempre cuentan con alta liquidez, lo que puede provocar slippage: la diferencia entre el precio esperado y el precio final ejecutado. El protocolo 1inch mitiga este problema y otras ineficiencias del mercado agregando la actividad de trading de múltiples mercados y combinando su liquidez.

En esencia, el ecosistema DeFi se caracteriza por precios y comisiones que cambian rápidamente. 1inch resuelve esto recopilando datos de precios en tiempo real —incluidas las gas fees— de varios exchanges líderes como 0x, SushiSwap, Uniswap y Kyber Network, y presentándolos al trader en una sola interfaz.

La red funciona con el token 1INCH, un token ERC-20 que otorga derechos de gobernanza y participación en la expansión del protocolo. Cumple funciones tanto de utilidad como de gobernanza, permitiendo a los titulares votar parámetros clave.

¿Quién creó la plataforma 1inch?

1inch fue fundada por Sergej Kunz y Anton Bukov durante el hackathon ETHGlobal New York en mayo de 2019, y se construyó sobre la blockchain de Ethereum. Ambos contaban con experiencia previa en hackathones y desarrollo.

Sergej Kunz había trabajado como desarrollador sénior en Commerce Connector, en la agencia Herzog, en proyectos con Mimacom y en roles de DevOps y ciberseguridad en Porsche.

Anton Bukov, con casi dos décadas en desarrollo de software y cinco años en DeFi, ha contribuido a proyectos como gDAI.io y NEAR Protocol.

En agosto de 2020, 1inch recaudó 2,8 millones de dólares de Binance Labs y Galaxy Digital, entre otros. En diciembre obtuvo otros 12 millones de firmas como ParaFi Capital y Pantera Capital, y un año después levantó 175 millones en una ronda liderada por Amber Group.

¿Cómo funciona el protocolo 1inch?

1inch funciona de forma similar a los comparadores de viajes: recopila y compara precios y comisiones de varios DEX. El protocolo se apoya en tres componentes principales: el protocolo de agregación, el protocolo de liquidez y el protocolo de órdenes limitadas.

Protocolo de agregación (incluye gas fees)

Permite operar desde una sola plataforma accediendo a los mejores precios y comisiones. Su sistema Pathfinder encuentra las rutas óptimas entre varios mercados y tiene en cuenta las gas fees al calcular la mejor opción.

Puede dividir una operación en varias partes a través de distintos DEX para lograr el mejor precio, incluso pasando por stablecoins si es necesario. Todo el enrutamiento complejo ocurre en segundo plano, mientras el usuario ejecuta una sola operación optimizada.

Protocolo de liquidez para proveedores

Incluye un AMM de nueva generación que ofrece oportunidades atractivas para proveedores de liquidez y protege frente a ataques de front-running.

Los usuarios pueden depositar criptomonedas en pools de liquidez, recibir tokens LP y obtener ingresos pasivos. Como 1inch no custodia fondos, no hay comisiones de depósito ni retirada.

Protocolo de órdenes limitadas

Considerado uno de los más flexibles de DeFi, permite crear órdenes avanzadas y condicionadas para asegurar beneficios o limitar pérdidas. Incluye precios dinámicos, soporte RFQ y múltiples implementaciones.

¿Qué es el token 1INCH?

El token 1INCH es un ERC-20 que funciona como token de utilidad y de gobernanza. Además de poder enviarse, mantenerse o stakearse, otorga derechos de voto sobre propuestas y actualizaciones del protocolo.

¿Cómo puedo comprar el token 1INCH?

Puedes añadir 1INCH fácilmente a tu cartera a través de la plataforma segura de la app Tap. Con una cuenta, es posible comprarlo usando criptomonedas o dinero fiat de forma sencilla.

Basta con crear una cuenta, cargar tu monedero y ejecutar la operación para comprar 1INCH. Los tokens pueden guardarse en el monedero integrado o utilizarse en el exchange y pools de liquidez de 1inch. Solo tienes que descargar la app y empezar.

Ankr es uno de los actores clave que respaldan el rápido crecimiento de Web3, ofreciendo herramientas que ayudan a desarrolladores, empresas y usuarios cotidianos a interactuar con múltiples blockchains de forma rápida y fiable. Desde alojamiento de nodos hasta staking, APIs y soluciones blockchain de nivel empresarial, Ankr busca facilitar el uso de las redes descentralizadas y apoyar la evolución de las monedas digitales, la tecnología financiera y las finanzas descentralizadas (DeFi).

¿Qué es Ankr (ANKR)?

Ankr es un proveedor descentralizado de infraestructura Web3 que ofrece a desarrolladores y usuarios un acceso rápido y seguro a redes blockchain. En lugar de funcionar como una blockchain independiente, Ankr actúa como una capa intermedia que conecta aplicaciones, sistemas de staking y empresas con el ecosistema cripto en general.

A través de su conjunto de endpoints RPC, APIs, servicios de nodos y herramientas de staking, Ankr reduce la complejidad de interactuar con redes Proof of Stake (PoS). Los desarrolladores pueden lanzar aplicaciones sin gestionar hardware, sincronizar nodos o preocuparse por la congestión de la red. Al mismo tiempo, los usuarios se benefician de opciones de staking simplificadas, tokens de liquid staking y un acceso cómodo a oportunidades DeFi.

Ankr se lanzó originalmente como una Red de Computación en la Nube Distribuida, diseñada para aprovechar recursos informáticos inactivos en todo el mundo. Este enfoque desafió a los proveedores de nube centralizados tradicionales e introdujo un modelo basado en la descentralización, la eficiencia de recursos y la confianza. Con el tiempo, la plataforma evolucionó para ofrecer una amplia gama de servicios blockchain, ganando relevancia en sectores interesados en la tokenización, los activos digitales y la infraestructura financiera de nueva generación.

¿Quién creó la plataforma Ankr?

Ankr fue fundada en 2017 por Chandler Song, Ryan Fang y Stanley Wu. Song y Fang fueron compañeros de universidad en UC Berkeley, mientras que Wu supervisó a Song durante su etapa en Amazon Web Services. Sus conversaciones sobre computación descentralizada y Proof of Useful Work dieron lugar a la creación de Ankr.

El equipo atrajo rápidamente la atención de grandes inversores. Las preventas y ventas públicas de tokens recaudaron más de 37 millones de dólares en total, financiando el desarrollo inicial. También recibieron apoyo de firmas de inversión destacadas como Pantera Capital y NEO Global Capital (NGC). Actualmente, Song es el CEO, Fang el COO y Wu el CTO, guiando la misión de Ankr de construir una infraestructura Web3 fiable y escalable.

¿Cómo funciona el protocolo Ankr?

Ankr ofrece herramientas especializadas para desarrolladores, stakers y empresas. Sus principales funcionalidades se dividen en cuatro categorías:

Servicios de infraestructura de nodos

Gracias a la infraestructura descentralizada de Ankr, plataformas DeFi, proyectos NFT, juegos blockchain y DApps pueden acceder a las blockchains de forma más rápida, escalable y rentable. Al estar alojadas en nodos de alto rendimiento distribuidos globalmente, las aplicaciones disfrutan de un rendimiento óptimo.

Configurar un nodo blockchain requiere conocimientos técnicos, tiempo y esfuerzo. Ankr simplifica este proceso lanzando nodos accesibles de forma remota, permitiendo a usuarios de cualquier nivel participar en la validación de redes PoS. Además, la plataforma supervisa el rendimiento para evitar penalizaciones por inactividad o fallos.

Acceso instantáneo a APIs y RPC para desarrolladores

Los desarrolladores que lanzan contratos inteligentes y DApps necesitan APIs específicas, lo que suele implicar ejecutar y sincronizar nodos. Ankr resuelve este problema ofreciendo acceso instantáneo a APIs y RPC, garantizando un acceso ininterrumpido a los datos de la blockchain y una mejor experiencia de usuario.

Herramientas blockchain personalizadas para empresas

Para empresas que necesitan soluciones optimizadas para múltiples redes, Ankr ofrece un modelo de Infraestructura Web3 como Servicio. A través de una plataforma de monitorización intuitiva, las empresas pueden utilizar APIs y servicios RPC para operar de forma más eficiente y económica.

Liquid staking

Ankr ofrece staking en múltiples cadenas, proporcionando tokens que representan los fondos depositados. Estos tokens pueden utilizarse para trading o actividades DeFi como préstamos, yield farming o liquidity mining, maximizando el potencial de ingresos.

Por ejemplo, en lugar de bloquear 32 ETH en Ethereum 2.0, los usuarios pueden hacer staking de solo 0,5 ETH mediante Ankr, recibiendo tokens como aETHb o aETHc, que ofrecen liquidez sobre los activos en staking.

¿Por qué es importante Ankr en el ecosistema Web3?

Ankr mejora la accesibilidad, eficiencia y descentralización de las blockchains. Soporta redes clave como Ethereum, Polygon y Polkadot, ayudando a reducir costes, mejorar el rendimiento y acelerar el desarrollo.

Algunas razones por las que los usuarios eligen Ankr:

- Infraestructura fiable y distribuida globalmente

- Acceso más rápido a blockchains

- Herramientas que reducen la fricción técnica

- Soluciones empresariales rentables

- Respaldo de inversores reconocidos

- Flexibilidad adicional mediante liquid staking

Su importancia va más allá de las criptomonedas, alineándose con tendencias como la descentralización, la interoperabilidad y la transformación digital global.

¿Qué es el token ANKR?

ANKR es la criptomoneda nativa que impulsa el ecosistema Ankr. Funciona como token ERC-20 y BEP-20, con un suministro máximo de 10.000 millones de tokens. No es solo un activo negociable, sino la moneda funcional que hace posible la red.

ANKR se utiliza para pagar servicios como alojamiento de nodos, acceso a APIs y soluciones empresariales. Los stakers y colaboradores lo reciben como recompensa, y los holders pueden participar en la gobernanza votando decisiones clave. Además, actúa como incentivo para mantener la seguridad y descentralización de la red.

A medida que la adopción blockchain crece en sectores como fintech, finanzas globales, videojuegos o identidad digital, criptomonedas de infraestructura como ANKR se vuelven cada vez más esenciales.

¿Qué aporta valor a ANKR?

El valor de ANKR está ligado a la demanda de los servicios de Ankr, su capacidad de innovación y la sostenibilidad de su modelo de negocio. Factores como la adopción de Web3, las condiciones del mercado, la regulación y el sentimiento inversor influyen en su precio, como ocurre con cualquier criptomoneda.

Conclusión

Ankr se sitúa en el núcleo de la infraestructura Web3, impulsando desde el despliegue de nodos hasta el staking, las soluciones empresariales y el desarrollo de aplicaciones descentralizadas. Al simplificar el acceso a decenas de redes y mejorar el rendimiento mediante nodos distribuidos globalmente, Ankr facilita una interacción más eficiente con la tecnología blockchain. Es un proyecto fundamental a seguir dentro del ecosistema Web3.

Dónde conseguir ANKR

ANKR ocupa una posición única en el mundo cripto. Puede atraerte por su infraestructura multichain, por sus soluciones de liquid staking o por su papel clave en el crecimiento de Web3. Si quieres explorar ANKR, puedes encontrarlo en la app junto a decenas de otros tokens.

Si te interesa hacer staking de Ethereum, estás en el lugar adecuado. El mayor protocolo de liquid staking del ecosistema cripto, utilizado por miles de holders de ETH que buscan recompensas sin perder liquidez, tiene nombre: Lido DAO.

El principal protocolo de liquid staking en Ethereum

¿Cómo funciona?

Lido DAO es una organización autónoma descentralizada (DAO) que ofrece una solución de liquid staking en la blockchain de Ethereum 2.0, así como en otras plataformas Proof of Stake (PoS) como Solana (SOL), Polygon (MATIC), Polkadot (DOT) y Kusama (KSM).

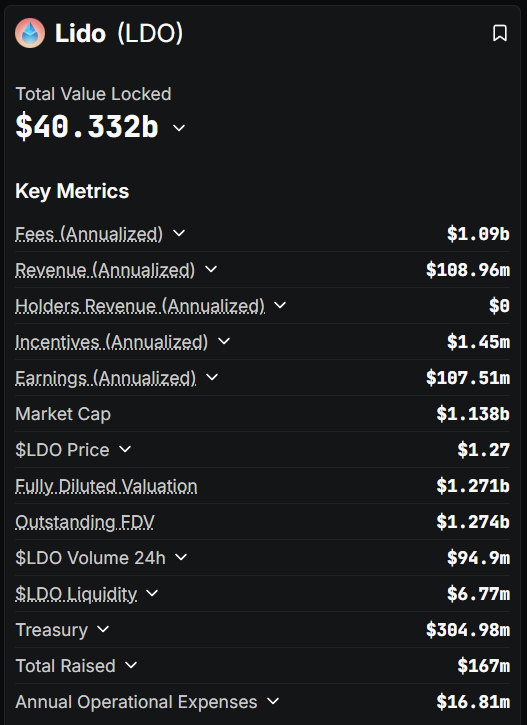

En lugar de bloquear fondos, los usuarios hacen staking de ETH y reciben a cambio tokens stETH, que representan su ETH depositado más las recompensas generadas. Esto permite seguir operando, prestando o utilizando los tokens dentro del ecosistema DeFi mientras se obtienen rendimientos por staking. Desde su lanzamiento en 2020, Lido DAO ha superado los 40.330 millones de dólares en valor total bloqueado (TVL), con una rentabilidad media anual (APR) en torno al 2,71%. El protocolo está gobernado por los holders del token LDO, garantizando decisiones impulsadas por la comunidad.

¿De dónde surge Lido DAO?

Lido DAO fue cofundado por Kasper Rasmussen y Jordan Fish, también conocido como CryptoCobain. Detrás del proyecto hay múltiples individuos y organizaciones de gran prestigio en el ámbito DeFi. Desde su creación en diciembre de 2020, poco después del lanzamiento de ETH 2.0, la plataforma ha sido supervisada por la DAO de Lido, con participantes clave como Semantic VC, Chorus, ParaFi Capital, P2P Capital, Libertus Capital, StakeFish, Bitscale Capital, StakingFacilities y KR1, entre otros.

Desde entonces, Lido DAO ha construido una sólida reputación gracias a su propuesta de liquid staking y hoy gestiona más de 13.000 millones de dólares en activos en staking. Aunque su foco principal es Ethereum, se ha expandido a otras blockchains PoS de capa 1 como Solana y Terra.

Liquid staking simplificado

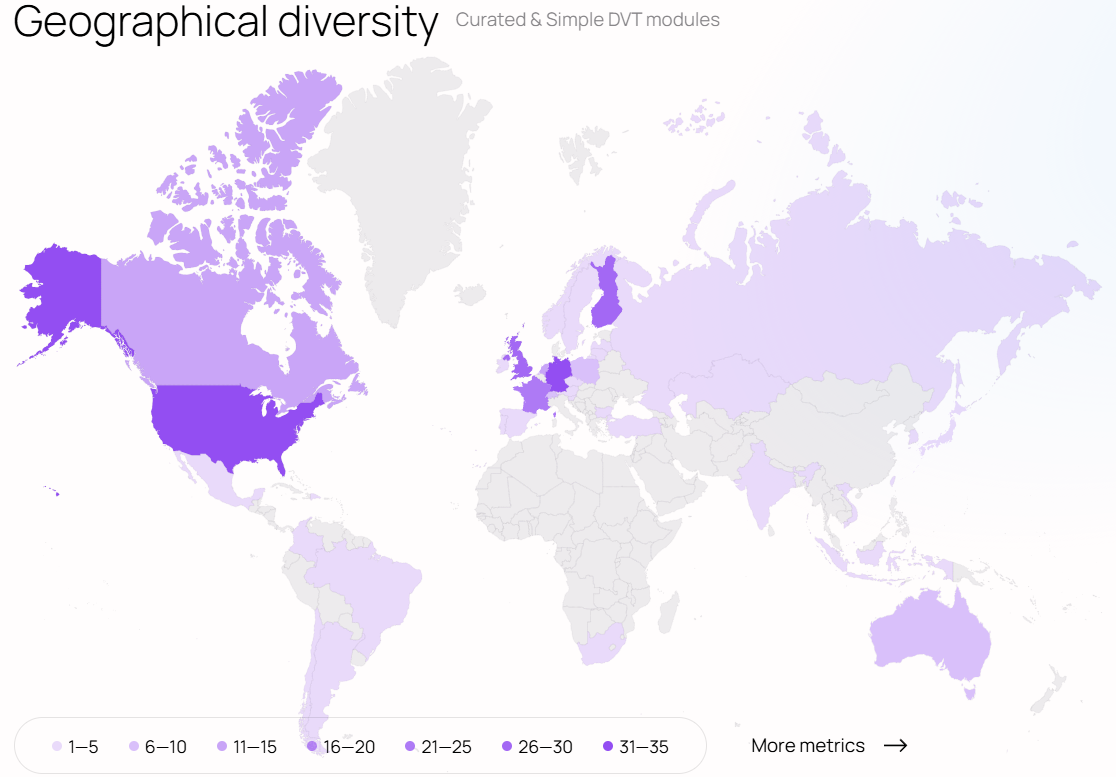

Lido DAO reduce el proceso a tres pasos: depositar ETH, recibir stETH y empezar a generar recompensas automáticamente. Al depositar ETH, el protocolo delega los fondos en una red descentralizada de más de 800 operadores de nodos profesionales repartidos por todo el mundo.

Los tokens stETH son activos ERC-20 líquidos cuyo valor aumenta con el tiempo conforme se acumulan las recompensas. Con un sistema de staking en un solo clic, los usuarios evitan la complejidad de gestionar su propio validador y se benefician de un rendimiento de validación cercano al 98,2%.

Para convertirse en validador de Ethereum de forma independiente se requieren 32 ETH. Lido elimina esta barrera permitiendo hacer staking de cualquier cantidad de ETH y obtener recompensas proporcionales. Los ETH depositados se agrupan en bloques de 32 ETH y se distribuyen entre los validadores activos de la red de Lido, compartiendo las recompensas de forma equitativa y reduciendo riesgos de punto único de fallo.

Tu activo de liquid staking

En el centro del sistema de Lido se encuentra stETH, la representación tokenizada del ETH en staking. stETH cotiza en los principales exchanges y cuenta con gran liquidez, además de integrarse con numerosos protocolos DeFi. Las recompensas se generan automáticamente, sin necesidad de reclamarlas manualmente.

Los usuarios pueden hacer staking de ETH sin bloqueos ni largos periodos de retirada, combinando liquidez y rendimiento. Por este servicio, Lido aplica una comisión del 10% sobre las recompensas obtenidas.

Oportunidades de integración DeFi

Para usuarios avanzados, stETH abre la puerta a múltiples estrategias de optimización de rendimiento. Plataformas de préstamos como AAVE aceptan stETH como colateral, mientras que pools de liquidez en CURVE y UNISWAP ofrecen rendimientos adicionales. También existen estrategias de staking apalancado para maximizar las recompensas.

Seguridad probada

La seguridad es uno de los pilares de Lido DAO. El protocolo ha sido auditado por firmas líderes como Statemind, Certora, Hexens, Oxorio, MixBytes y Ackee Blockchain. Hasta la fecha, Lido no ha sufrido ningún hackeo importante a nivel de protocolo.

El uso de código open source, gobernanza mediante multifirma, sistemas de pausa de emergencia y una red de validadores distribuida geográficamente reduce significativamente los riesgos y los puntos únicos de fallo.

¿Qué es el token Lido DAO (LDO)?

La gobernanza de Lido DAO se articula a través del token LDO, que otorga derechos de voto a sus holders. Con una capitalización de mercado aproximada de 1.140 millones de dólares y un máximo histórico (ATH) de 2,38 USD, LDO permite a la comunidad votar propuestas, influir en las comisiones y seleccionar operadores de nodos. La actividad de gobernanza es constante y transparente.

¿Cómo comprar Lido (LDO)?

Hacer staking con Lido DAO es sencillo y accesible: no hay importe mínimo de depósito y cualquier usuario puede hacer staking de ETH y recibir stETH al instante. La app ofrece una forma fácil y segura de comprar LDO con criptomonedas o dinero fiat.

Convex Finance ha sido calificado como un “protocolo DeFi 2.0” y forma parte del creciente conjunto de protocolos de finanzas descentralizadas de segunda generación que ofrecen servicios de yield farming. Profundamente integrado en el ecosistema DeFi, Convex permite a los usuarios de Curve Finance beneficiarse aún más de la optimización de rendimientos.

¿Qué es Convex Finance (CVX)?

Convex Finance es una plataforma DeFi que ofrece recompensas de staking mejoradas y funciona sobre la red de Curve Finance, un exchange descentralizado (DEX) con pools de liquidez diseñados para el intercambio de stablecoins. Al centrarse en stablecoins, Curve reduce la volatilidad habitual del mercado cripto y ofrece comisiones más bajas y menor slippage.

Curve Finance opera con su token nativo CRV, que los usuarios ganan al depositar activos cripto en sus pools de liquidez. Tanto Curve como Convex están construidos sobre la blockchain de Ethereum. Convex actúa como un optimizador de rendimientos tanto para los holders de CRV como para los proveedores de liquidez de Curve.

Convex ofrece una experiencia de usuario sencilla junto con ventajas adicionales como bajas comisiones de rendimiento y cero comisiones de retirada, lo que permite a los proveedores de liquidez y a los stakers de CRV obtener mayores retornos. El token CVX es el token nativo de la plataforma y es un token ERC-20 con funciones de utilidad e incentivos de gobernanza.

El protocolo Convex Finance ofrece dos formas de optimizar rendimientos: staking y provisión de liquidez.

Staking: los usuarios pueden hacer staking de tokens CRV en Convex (en lugar de hacerlo directamente en Curve) para recibir recompensas adicionales (CVX y una parte de los ingresos del protocolo). El token CVX también puede ser staked en la plataforma, permitiendo a los usuarios ganar una parte de los ingresos en CRV de los proveedores de liquidez de Curve.

Proveedores de liquidez: como recompensa por aportar liquidez en Curve, los proveedores reciben tokens LP de Curve. Estos tokens pueden depositarse en Convex a cambio de CRV y recompensas adicionales. Cuantos más CRV se depositen, mayor será la distribución de recompensas.

Los holders de CVX pueden obtener derechos de gobernanza bloqueando sus tokens en la plataforma durante un periodo determinado.

¿Quién creó la plataforma Convex Finance?

Convex Finance se lanzó en mayo de 2021 por un fundador seudónimo conocido como C2tp. Se sabe poco sobre esta persona o grupo, aunque se asume que provienen del ámbito del desarrollo de software. Aunque los fundadores anónimos suelen considerarse una señal de riesgo, Convex ha desafiado esta norma y es considerado uno de los protocolos más influyentes del sector DeFi.

En su primer mes, Convex alcanzó 68 millones de dólares en valor total bloqueado (TVL), llegando a un máximo de 21.000 millones de dólares en enero de 2022. El TVL representa la suma de todos los activos cripto depositados en un protocolo DeFi.

Poco después de su lanzamiento, Convex fue incluido en la lista blanca de Curve. Gracias a la gran cantidad de CRV depositados en Convex, Curve permitió a Convex participar en su sistema de gobernanza.

¿Cómo funciona Convex Finance?

El protocolo Convex Finance ofrece acceso a liquidez y a la obtención de comisiones de trading a través de los pools de stablecoins de Curve. Para ello, los usuarios depositan tokens de Curve en los pools de liquidez y luego los hacen staking en Convex. Actuando como intermediario, Convex recolecta automáticamente las recompensas y las distribuye a los proveedores de liquidez.

Tokens CRV y proveedores de liquidez de Curve

Las recompensas pueden distribuirse en CRV u otros tokens como LDO o SNX. Los proveedores de liquidez también pueden aumentar sus retornos reinvirtiendo los CVX obtenidos mediante el mecanismo de staking. Tanto los stakers de CRV como los proveedores de liquidez de Curve tienen derecho a recompensas de liquidity mining de Convex.

Los tokens CVX se diseñaron para simplificar el staking en Curve con un componente adicional de generación de comisiones. Cuando un usuario deposita CRV en Convex, la plataforma los convierte en veCRV (vote escrowed CRV) y acredita al depositante con cvxCRV en una proporción 1:1. Estos tokens cvxCRV pueden intercambiarse por CRV en Curve y generar mayores rendimientos al bloquear más CRV.

Cuando los usuarios depositan una determinada cantidad de CRV en Convex, reciben tokens envueltos cvxCRV. Estos pueden ser staked para obtener CVX y tienen derecho a recompensas en CRV generadas por el protocolo, incluyendo una parte del airdrop de CVX y un 10% del CRV recolectado por las bóvedas.

Al permitir obtener recompensas de staking y comisiones sin necesidad de bloquear CRV directamente, Convex ofrece una fuente adicional de ingresos sobre activos que los usuarios ya poseen en Curve. Esta es la clave de su éxito y crecimiento.

¿Qué son los tokens CVX?

Los tokens CVX de Convex Finance son tokens ERC-20 con funciones de utilidad y gobernanza. Se utilizan para recibir una parte de las comisiones de la plataforma y para recompensar a los stakers de CRV.

El suministro máximo es de 100 millones de tokens. El 50% se destina a recompensas para los proveedores de liquidez de Curve, el 25% se asigna a distribuciones de liquidity mining durante los próximos cuatro años y el 9,7% se mantiene en la tesorería del protocolo.

¿Cómo puedo comprar el token CVX de Convex Finance?

La app permite a los usuarios operar de forma segura, manteniendo sus criptomonedas en su monedero integrado o retirándolas para utilizarlas en plataformas DeFi. Todo lo que necesitas para empezar es descargar la app hoy mismo.

Los préstamos cripto se han convertido en uno de los productos más comentados del sector, pero antes de utilizarlos es importante comprender cómo funcionan. Este concepto ganó mucha tracción con el auge de las finanzas descentralizadas (DeFi), cuando distintas plataformas empezaron a ofrecer rendimientos elevados a cambio de prestar criptoactivos.

Empecemos por definir qué es el crypto lending y después veremos cómo funciona en la práctica.

¿Qué es el crypto lending?

El crypto lending es un servicio financiero tradicional adaptado al mundo de las criptomonedas. Dado que el ecosistema DeFi sigue siendo en gran parte no regulado, muchos exchanges y plataformas cripto han comenzado a ofrecer estos servicios incorporando capas adicionales de seguridad.

En esencia, el crypto lending consiste en que un usuario presta sus criptoactivos a una plataforma a cambio de intereses. Esa plataforma, a su vez, presta esos activos a otros usuarios, que pagan intereses por el importe recibido. La plataforma se queda con una pequeña parte de esos intereses como comisión.

Según la plataforma y otros factores, los servicios de préstamos cripto pueden ser centralizados o descentralizados, y en algunos casos ofrecen rendimientos muy elevados, con tasas anuales (APY) del 15% o incluso superiores. Al ser más altas que las de muchas cuentas bancarias tradicionales, los prestamistas pueden acceder a mayores rendimientos.

Otro aspecto interesante del crypto lending es que el usuario mantiene la exposición al precio del activo. Por ejemplo, si depositas Bitcoin cuando vale 20.000 dólares y durante el periodo del préstamo su precio sube a 50.000 dólares, sigues beneficiándote de esa revalorización además de los intereses generados.

Eso sí, en algunas plataformas los tipos de interés pueden variar según las condiciones del mercado, aumentando en fases alcistas y reduciéndose cuando el mercado cae.

¿Cómo funciona el crypto lending?

Las plataformas de préstamos cripto actúan como intermediarios entre prestamistas y prestatarios. Los prestamistas depositan sus activos digitales en cuentas que generan intereses, mientras que los prestatarios utilizan la plataforma para solicitar préstamos. Estos préstamos se conceden utilizando los criptoactivos aportados por los prestamistas.

La plataforma gestiona su margen estableciendo los tipos de interés tanto para prestar como para pedir prestado.

Las tasas varían según la criptomoneda y la plataforma. Algunas ofrecen intereses más altos a los prestamistas que aceptan comprometer sus fondos durante un periodo determinado. No existe un tipo de interés estándar, ya que cada plataforma define sus propias condiciones.

En el caso del crypto lending centralizado, el usuario confía sus fondos a una empresa o entidad que gestiona todo el proceso. Se crean cuentas tanto para prestamistas como para prestatarios, y estos últimos pueden solicitar préstamos directamente a la plataforma.

En el crypto lending descentralizado, prestamistas y prestatarios conectan sus wallets a un protocolo DeFi que utiliza contratos inteligentes para automatizar la relación entre ambas partes. Los contratos inteligentes son acuerdos digitales que se ejecutan automáticamente cuando se cumplen ciertas condiciones.

Ventajas del crypto lending

Comparado con una cuenta bancaria tradicional, el crypto lending presenta varios beneficios.

Los prestatarios pueden acceder a servicios financieros sin necesidad de pasar por un análisis de crédito, lo que lo hace más inclusivo que la banca tradicional. Además, en muchos casos los tipos de interés pueden ser más bajos que los de los préstamos bancarios convencionales.

Por su parte, los prestamistas pueden obtener mayores rendimientos por sus criptoactivos que en una cuenta de ahorro tradicional. También puede ser una alternativa más flexible al staking, que suele requerir bloquear los fondos y destinarlos a la seguridad de una blockchain. Dependiendo de la plataforma, el lending permite mayor acceso a los fondos durante el periodo del préstamo.

Desventajas del crypto lending

Los acuerdos con plataformas de préstamos cripto suelen establecerse bajo condiciones específicas de cada proveedor. Dado que los tipos de interés varían según la plataforma y la criptomoneda, no existe un modelo único.

Además, ha habido casos sonados de plataformas de lending que han sufrido graves crisis de liquidez, como Celsius, Voyager Digital o BlockFi. Glenn Huybrecht, COO de Cake DeFi, señaló: “Algunos proveedores de préstamos han sido muy generosos con los requisitos de colateral, lo que les ha generado problemas cuando alguno de sus clientes ha incumplido”.

A esto se suma que, debido a los debates regulatorios en curso, estos servicios no cuentan con redes de protección gubernamentales como las de la banca tradicional. No obstante, algunas plataformas sí disponen de seguros y acreditaciones regulatorias, por lo que conviene informarse bien antes de elegir una.

Reflexión final

Las plataformas de crypto lending pueden diferir notablemente entre sí. Por eso, es importante revisar con detalle cada opción: los tipos de interés para las distintas criptomonedas, posibles periodos de bloqueo y comisiones asociadas. Entender bien cómo funciona cada plataforma es clave para saber qué esperar de este tipo de servicios dentro del ecosistema cripto.

Hemos explicado qué son Proof of Work y Proof of Stake, pero ¿qué es PaaS?

En este artículo simplificamos este término, que puede sonar complejo, explorando su origen, su significado y por qué seguirá apareciendo en el ámbito cripto.

¿Qué es PaaS?

PaaS significa Platform as a Service (Plataforma como Servicio) y se refiere a un servicio de entrega en la nube proporcionado por terceros. “Como servicio” indica que el proveedor se encarga del hardware y el software, evitando que el usuario tenga que gestionarlos.

Los proveedores de PaaS ofrecen sistemas operativos, bases de datos, middleware y herramientas de desarrollo. Las soluciones PaaS se utilizan tanto para aplicaciones nativas en la nube como para entornos híbridos.

Son populares entre desarrolladores y empresas que migran a la nube porque permiten crear y desplegar aplicaciones de forma rápida, sin hardware ni software especializados. Entre sus ventajas destacan la reducción de costes, la rapidez de despliegue y una mayor flexibilidad y escalabilidad. En esencia, permiten desarrollar, ejecutar y gestionar aplicaciones sin preocuparse por la infraestructura subyacente.

Historia de PaaS

PaaS apareció por primera vez en 2005 con Zimki, de la empresa Fontago. Zimki permitía crear y desplegar servicios y aplicaciones web mediante una plataforma de ejecución de código.

La facturación se basaba en operaciones JavaScript, tráfico web y almacenamiento, ofreciendo una estructura de costes más clara. La plataforma cerró en 2008.

Ese mismo año se lanzó Google App Engine, que permitió crear servicios y aplicaciones web con lenguajes como Go, PHP, Node.js, Java y Python. Hoy, Google sigue siendo el mayor proveedor de PaaS del mundo.

¿Cómo funciona PaaS?

PaaS no sustituye toda la infraestructura TI interna, sino que centraliza el acceso a servicios clave, reduciendo tiempos de despliegue y costes iniciales.

Permite acceder bajo demanda a recursos como capacidad, almacenamiento de datos, edición de texto, gestión visual y servicios de pruebas desde distintas ubicaciones, con un modelo de pago por uso.

PaaS ofrece herramientas de desarrollo

PaaS proporciona herramientas y recursos para desarrollar y ejecutar aplicaciones sin construir ni mantener infraestructura propia. Este modelo permite integrar bases de datos, gestionar infraestructura y acceder a centros de datos con mayor rendimiento, seguridad y escalabilidad.

Los proveedores también ofrecen soporte, plataformas de integración y servicios de gestión, facilitando la conexión con otros sistemas sin preocuparse por la infraestructura.

PaaS vs IaaS vs SaaS

PaaS, IaaS y SaaS son modelos de computación en la nube:

- PaaS: el proveedor gestiona infraestructura y sistema operativo; el cliente desarrolla y despliega aplicaciones.

- IaaS: el proveedor gestiona la infraestructura; el cliente gestiona el sistema operativo y las aplicaciones.

- SaaS: el proveedor gestiona todo, incluida la aplicación.

Ejemplos de PaaS: Amazon Web Services, IBM Cloud.

Ejemplos de IaaS: AWS, Microsoft Azure, Google Cloud.

Ejemplos de SaaS: Dropbox, Salesforce, Google Apps.

Cada modelo permite desplegar y escalar aplicaciones con rapidez, incluyendo plataformas de comunicación y apps móviles.

Proveedores PaaS en blockchain

El uso de PaaS en blockchain está creciendo. Aunque las blockchains no suelen estructurarse como PaaS, el concepto de BPaaS (Blockchain Platform as a Service) permite a empresas centrarse en el desarrollo sin gestionar hardware ni nodos.

Proveedores como Amazon Managed Blockchain e IBM Blockchain Platform ofrecen herramientas como IDEs, librerías de código y APIs para crear y desplegar aplicaciones blockchain de forma sencilla.

En conjunto, PaaS en blockchain reduce costes, agiliza despliegues y facilita la integración de capacidades específicas (como IA), convirtiéndose en una opción atractiva para entrar en el sector.

TAP'S NEWS AND UPDATES

Redo att ta första steget?

Gå med i nästa generations smarta investerare och pengaanvändare. Lås upp nya möjligheter och börja din resa mot ekonomisk frihet redan idag.

Kom igång