Learning the friendly way

Dive into our resources, guides, and articles for all things money-related. Grow your financial confidence with our experts curated tips and articles for both experienced and new investors.

LATEST ARTICLEs

If you've been exploring the world of cryptocurrency beyond Bitcoin and Ethereum, you've probably heard of Sushi. No, not the Japanese dish – we're talking about a powerful player in the decentralised finance (DeFi) space that's been making waves since its dramatic entrance in 2020.

Sushi, or SushiSwap as the platform is called, burst onto the crypto scene with what many called a "vampire attack" on Uniswap, another popular decentralised exchange (DEX). This bold move involved attracting over a billion dollars of liquidity from its competitor in just a few days.

Today, SushiSwap stands as one of the leading decentralised exchanges in the crypto ecosystem, offering a suite of financial services that go well beyond simple token swapping. With its native SUSHI token, the platform has created an ecosystem that allows users to trade, earn, lend, borrow, and more – all without traditional financial intermediaries.

What makes Sushi truly stand out is how it's putting financial power back into the hands of regular users. By democratising access to sophisticated financial tools that were once only available to privileged institutions, Sushi is helping to create a more open, accessible financial system for everyone.

What is Sushi (SUSHI)?

At its core, Sushi is a DEX and DeFi protocol that allows users to trade cryptocurrencies directly with each other without any middlemen. Unlike centralised exchanges, there's no company controlling your funds or verifying your identity – it's just you, smart contracts, and the blockchain.

Think of SushiSwap as an online marketplace where instead of a company facilitating trades, everything runs on code. It's like if eBay operated without eBay the company – just buyers and sellers interacting through an automated system.

The relationship between SushiSwap and SUSHI is important to understand:

- SushiSwap is the platform – the actual decentralised exchange and suite of DeFi services

- SUSHI is the native token that powers the ecosystem – like owning a piece of the project

The Sushi ecosystem has evolved significantly since its launch, now offering a full menu of DeFi services:

- Token swapping (the basic exchange function)

- Liquidity providing (where users can earn fees)

- Yield farming (earning rewards by supporting the platform)

- Lending and borrowing

- Token launches

- NFT marketplace

- Cross-chain functionality (operating across multiple blockchains)

When compared to other DEXs like Uniswap and PancakeSwap, Sushi stands out for its community-first approach and wide range of features. While Uniswap pioneered the automated market maker model that Sushi uses, Sushi expanded on this foundation by adding more ways for users to participate and earn rewards.

And while PancakeSwap operates primarily on the Binance Smart Chain, Sushi has expanded to multiple blockchains, including Ethereum, Polygon, Avalanche, and more.

The history of Sushi

Sushi's history reads like a crypto soap opera – complete with controversy, drama, and unexpected twists. Grab the popcorn.

It all began in August 2020 when an anonymous developer going by the name "Chef Nomi" created SushiSwap as a fork (essentially a copy with modifications) of Uniswap's code. But Chef Nomi didn't just launch a competitor; they executed what became known as a "vampire attack" – a strategy to drain liquidity from Uniswap by offering better incentives.

Users who provided liquidity to Uniswap could stake their LP (liquidity provider) tokens on SushiSwap to earn SUSHI rewards. Then, in a coordinated event called "The Migration," over $1 billion in crypto assets moved from Uniswap to SushiSwap virtually overnight. The crypto community was stunned by the aggressive yet innovative approach.

But the drama was just beginning. Shortly after the successful migration, Chef Nomi suddenly converted a large amount of SUSHI tokens (worth about $14 million at the time) into Ethereum and withdrew it. The community viewed this as an "exit scam," and the price of SUSHI plummeted.

In a surprising turn of events, Sam Bankman-Fried, then-CEO of FTX (a major crypto exchange at the time), stepped in to take control of the project. Days later, Chef Nomi returned all the funds and apologised to the community.

Control of the project was then transferred to a multi-signature wallet controlled by several trusted community members, transitioning SushiSwap to true community governance. Since then, the protocol has seen steady development and expansion, including:

- Launch of Kashi lending platform (March 2021)

- Introduction of BentoBox, a yield-generating vault (Q1 2021)

- Expansion to multiple blockchains beyond Ethereum

- Release of Miso launchpad for new tokens

- Development of Shoyu, an NFT marketplace

Despite its tumultuous beginnings, Sushi managed to establish itself as a serious contender in the DeFi space through continuous innovation and a strong community focus.

How does SushiSwap work?

SushiSwap operates on a model called an automated market maker (AMM), which is fundamentally different from traditional exchanges. Here's how it works in simple terms:

Instead of matching buyers with sellers (the way stock exchanges work), SushiSwap uses liquidity pools – essentially big pots of cryptocurrencies that users can trade against. Imagine a vending machine that's always ready to exchange one token for another, rather than waiting to find someone who wants the opposite side of your trade.

These pools are created and maintained by liquidity providers – regular users who deposit pairs of tokens (like ETH and USDT) into the pools. In return for providing this liquidity, they earn fees from trades that happen in their pool.

When you want to swap tokens on SushiSwap, here's what happens:

- You select the tokens you want to exchange (for example, ETH for USDT)

- Smart contracts calculate the exchange rate based on the ratio of tokens in the relevant liquidity pool

- The more of one token you want, the more expensive it gets (this is called "slippage")

- A small fee (0.3% of the trade) is taken and distributed to liquidity providers

- The tokens are exchanged directly in your wallet

The beauty of this system is that it's all handled by smart contracts – self-executing code on the blockchain. There's no company processing your trade or holding your funds; it's all automated and trustless.

Of this 0.3% fee, 0.25% goes directly to liquidity providers in the pool, while the remaining 0.05% is converted to SUSHI tokens and distributed to SUSHI stakers. This creates a sustainable revenue model where active users earn from the platform's success.

Key features of the Sushi ecosystem

Sushi has evolved from a simple token exchange into a comprehensive DeFi ecosystem. Let's explore the main ingredients in Sushi's expanding menu:

SushiSwap DEX: The heart of the ecosystem is the decentralised exchange where users can swap virtually any ERC-20 token (and tokens on other supported blockchains). With competitive rates and deep liquidity across many trading pairs, it's the foundation of the Sushi experience.

Kashi: This lending and margin trading platform allows users to borrow assets against their crypto collateral. What makes Kashi unique is its isolated risk markets – meaning a problem in one lending market won't affect others, making it potentially safer than some competitors.

BentoBox: Think of this as a smart crypto savings account. BentoBox is a token vault that generates yield on deposited assets while they're waiting to be used in other Sushi products. It's like your money earning interest while sitting in your wallet, ready to use.

Onsen: This liquidity mining program incentivises users to provide liquidity for specific token pairs by offering additional SUSHI rewards. It's named after Japanese hot springs – places where people gather and relax, much like how Onsen gathers liquidity for the platform.

Miso: A launchpad for new tokens, Miso helps projects conduct token sales with various auction types. It's like Kickstarter for new crypto projects, helping them raise funds and distribute tokens fairly.

Shoyu: Sushi's NFT marketplace allows for the creation, buying, and selling of digital collectables. While newer than some competitors, it aims to offer lower fees and better integration with the rest of the Sushi ecosystem.

Cross-chain deployment: Unlike many DeFi protocols that only exist on Ethereum, Sushi has expanded to numerous blockchains including Polygon, Avalanche, Binance Smart Chain, Fantom, and more. This multi-chain approach helps users avoid Ethereum's sometimes high transaction fees while still accessing Sushi's services.

This diverse ecosystem makes Sushi a one-stop shop for many DeFi activities, allowing users to move seamlessly between trading, earning, lending, and more.

SUSHI tokenomics

The SUSHI token is the special sauce that brings the whole Sushi ecosystem together. Let's break down how it works:

Total supply: SUSHI has no maximum supply cap. New tokens are minted at a rate of 100 SUSHI per Ethereum block (roughly every 12 seconds), though this emission rate has been adjusted through governance votes over time.

Token utility: The SUSHI token serves several important functions:

- Governance: SUSHI holders can vote on proposals to change the protocol

- Fee sharing: When staked, SUSHI entitles holders to a portion of all trading fees

- Liquidity mining rewards: Users can earn SUSHI by providing liquidity

- Platform access: Some features may require SUSHI holdings or staking

Governance rights: Holding SUSHI means having a say in the future of the platform. Token holders can propose and vote on changes ranging from technical upgrades to treasury management and new feature development.

xSUSHI mechanism: When users stake their SUSHI tokens, they receive xSUSHI in return. This represents their share of the staking pool, which constantly grows as trading fees are added to it. When users unstake, they get their original SUSHI plus their portion of accumulated fees – making it a passive income opportunity.

Staking rewards: The current APY (Annual Percentage Yield) for staking SUSHI varies depending on platform volume and the number of stakers, but it has historically offered attractive returns compared to traditional finance.

Market performance: As with many cryptocurrencies, SUSHI has experienced significant price volatility since its launch. After reaching all-time highs during the 2021 bull market, the token has settled into a more stable trading range.

The tokenomics of SUSHI are designed to align the interests of users, liquidity providers, and token holders – when the platform succeeds, SUSHI holders benefit through increased value and fee sharing.

How to buy and sell SUSHI

Looking to get your hands on some SUSHI tokens? Here's how you can do it through the Tap app:

How to buy SUSHI on the Tap App:

- Download the Tap app from your device's app store

- Create an account and complete the required verification

- Fund your account using a supported payment method (bank transfer, card, etc.)

- Navigate to the crypto section and search for SUSHI

- Enter the amount you want to buy

- Review the transaction details and confirm your purchase

- Your SUSHI tokens will appear in your Tap wallet

How to sell SUSHI on the Tap App:

- Navigate to your SUSHI wallet in the app

- Select the Sell option

- Enter the amount you want to sell, and what currency you would like in return (crypto or fiat)

- Review and confirm the transaction details

- Your desired currency will appear in the relevant Tap wallet

Conclusion

Sushi has come a long way from its controversial beginnings to establish itself as a cornerstone of the DeFi ecosystem. What started as a fork of Uniswap has evolved into a comprehensive financial platform that offers trading, earning, lending, and more – all without traditional financial intermediaries.

By addressing one of the biggest pain points in DeFi – high Ethereum gas fees – through multi-chain deployment, Sushi makes decentralised finance more accessible to everyday users.

As with any cryptocurrency project, Sushi faces challenges and competition, but its innovative features, passionate community, and continuous development make it a project worth watching in the years to come.

Bitcoin y Ethereum dominan los titulares, pero representan solo una de las muchas formas posibles de construir tecnología de libro mayor distribuido. Mientras la mayoría de los proyectos se limitan a iterar sobre los fundamentos del blockchain, Hedera Hashgraph (HBAR) adopta un enfoque completamente distinto, basado en una arquitectura alternativa.

El resultado es una red diseñada para uso empresarial, capaz de procesar miles de transacciones por segundo con comisiones deterministas y un consumo energético mínimo. Allí donde muchas blockchains chocan con el conocido trilema de la escalabilidad, el mecanismo de consenso hashgraph de Hedera ofrece una alternativa sólida sin sacrificar seguridad a cambio de velocidad.

Lo que realmente diferencia a Hedera es su nivel de adopción empresarial. Grandes corporaciones de sectores como finanzas, salud y gestión de cadenas de suministro han pasado de pruebas piloto a implementaciones en producción. No se trata de adopción teórica, sino de actividad real en la red por parte de organizaciones con exigencias estrictas en rendimiento y cumplimiento normativo.

Hedera se ha posicionado como una de las tecnologías de libro mayor distribuido (DLT) más orientadas a empresas del mercado actual. Pero ¿cómo funciona exactamente y por qué se desmarca del resto del ecosistema blockchain?

Lo esencial: ¿qué es Hedera Hashgraph?

Lanzada en 2018, Hedera Hashgraph es una tecnología de libro mayor distribuido que ofrece una alternativa real a la arquitectura blockchain. En lugar de organizar las transacciones en bloques secuenciales, como si fuera un archivador digital, Hedera utiliza una estructura de grafo acíclico dirigido (DAG) conocida como hashgraph, más parecida a una red de conexiones interrelacionadas.

Este diseño permite procesar múltiples transacciones en paralelo, sin necesidad de esperar turnos. El resultado es una capacidad superior a las 10.000 transacciones por segundo (TPS), con finalización en pocos segundos, frente a las 6–8 TPS de Bitcoin o las 12–15 TPS de Ethereum.

En esencia, Hedera está diseñada para abordar tres problemas persistentes de las DLT:

- Velocidad real: las transacciones se confirman en segundos, no en minutos u horas.

- Escalabilidad sin compromisos: la red puede manejar miles de transacciones simultáneamente sin encarecerse ni ralentizarse.

- Eficiencia energética: el consumo es lo suficientemente bajo como para resultar viable a nivel corporativo.

Cómo funciona Hedera: gossip y votación virtual

El rendimiento de Hedera se basa en un mecanismo de consenso único que combina dos innovaciones clave.

En lugar de difundir cada transacción a toda la red al mismo tiempo, los nodos comparten información de forma aleatoria con otros nodos cercanos. Estos, a su vez, la transmiten a otros, creando un efecto en cadena. Este proceso se conoce como gossip-about-gossip.

La votación virtual añade una capa adicional de eficiencia. Una vez que todos los nodos comparten el mismo historial de información, pueden calcular de forma independiente cómo votaría la red sobre cada transacción, sin necesidad de enviar mensajes de votación reales. El resultado es matemáticamente determinista.

Gracias a este enfoque, Hedera alcanza tolerancia a fallos bizantinos asíncronos (aBFT), uno de los niveles de seguridad más altos en sistemas distribuidos, incluso si hasta un tercio de los nodos falla o actúa de forma maliciosa.

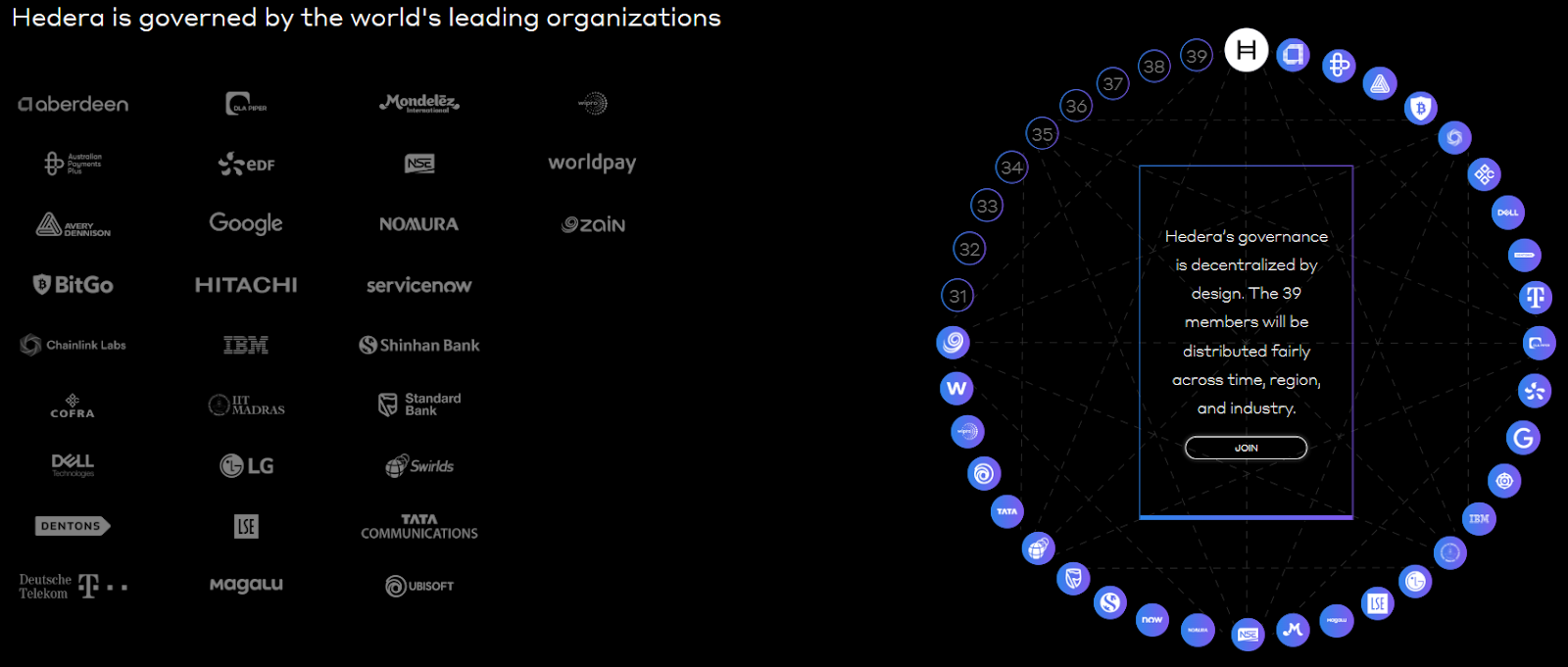

Gobernanza: el Consejo de Hedera

Uno de los aspectos más distintivos, y debatidos, de Hedera es su modelo de gobernanza. En lugar de depender de mineros anónimos o titulares de tokens, la red está gobernada por un consejo de hasta 39 organizaciones globales.

Entre los miembros se encuentran empresas como Google, IBM, Dell, Boeing, Standard Bank o Ubisoft. Cada miembro tiene un voto igual en decisiones clave, como actualizaciones del software, estructura de comisiones o gestión de la tesorería.

El objetivo es ofrecer estabilidad, responsabilidad y planificación a largo plazo. Sin embargo, este modelo genera debate. Para algunos, reduce la descentralización; para otros, proporciona la previsibilidad que muchas empresas necesitan para adoptar esta tecnología a gran escala.

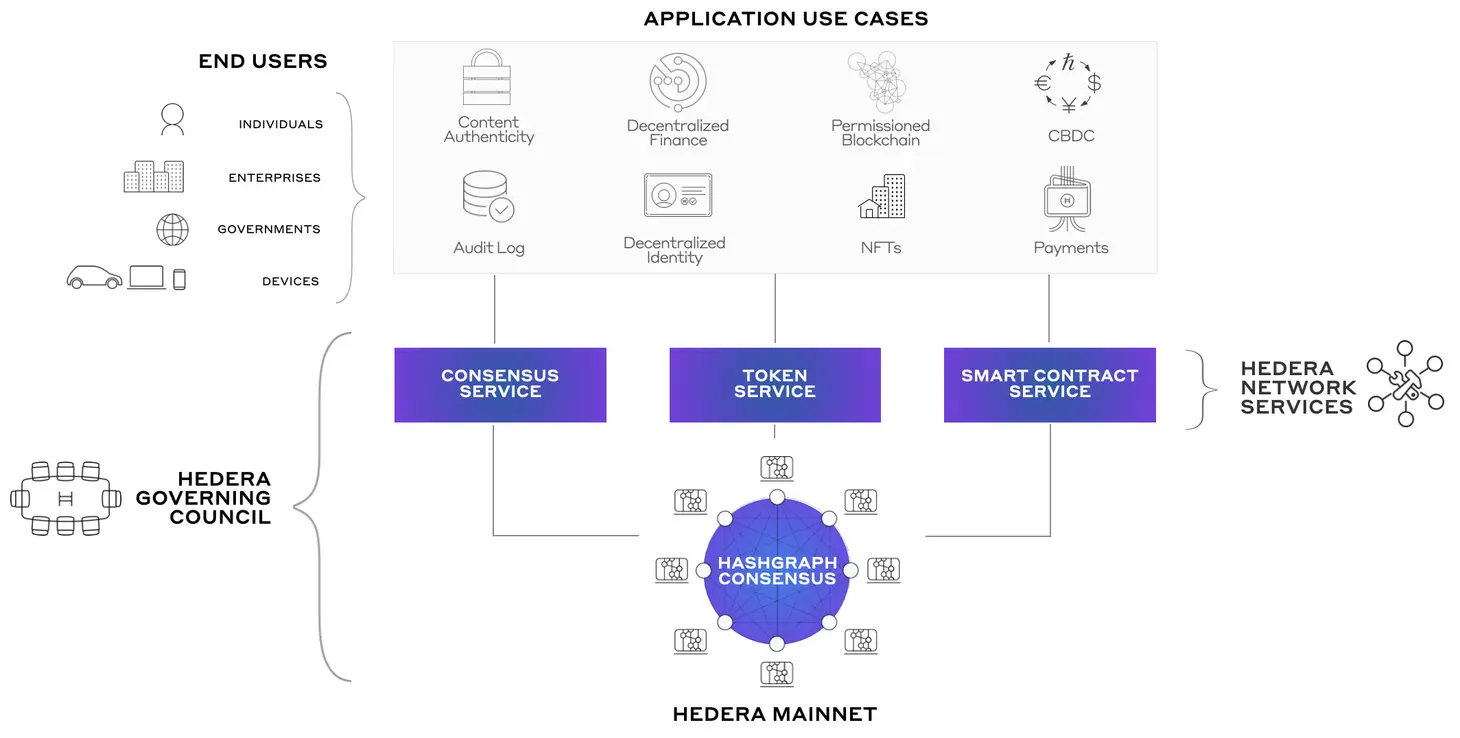

Servicios clave de Hedera

Hedera no es solo una red de pagos. Ofrece tres servicios principales:

Hedera Consensus Service (HCS)

Permite crear registros inmutables y verificables de eventos y datos, especialmente útiles para auditorías, trazabilidad y sectores altamente regulados.

Hedera Token Service (HTS)

Facilita la creación y gestión de tokens, incluidos stablecoins, NFTs y activos tokenizados, con controles integrados a nivel de cuenta y herramientas de cumplimiento normativo.

Hedera Smart Contract Service (HSCS)

Admite contratos inteligentes compatibles con Ethereum, permitiendo desarrollar aplicaciones DeFi, juegos y automatizaciones con mayor velocidad y comisiones significativamente más bajas.

Casos de uso reales

El enfoque empresarial de Hedera se refleja en aplicaciones prácticas en distintos sectores:

- Finanzas: Standard Bank utiliza Hedera para pagos transfronterizos más rápidos y transparentes.

- Cadena de suministro: empresas como Suku y Avery Dennison emplean la red para trazabilidad y logística.

- Salud: Safe Health Systems registra datos médicos y de ensayos clínicos de forma segura.

- Gaming: Animoca Brands integra Hedera para economías digitales verificables.

- Sostenibilidad: organizaciones ambientales usan HCS para rastrear créditos de carbono y datos de impacto.

HBAR: el token nativo

HBAR es la criptomoneda nativa de Hedera y cumple dos funciones principales:

- Combustible de la red: se utiliza para pagar comisiones y acceder a los servicios.

- Seguridad: los operadores de nodos utilizan HBAR para participar en el consenso.

Una de las ventajas más prácticas de Hedera es su estructura de costes. Una transacción típica cuesta alrededor de 0,0001 USD, lo que permite casos de uso como micropagos o pagos entre máquinas.

El suministro total de HBAR está limitado a 50.000 millones de tokens, con una distribución gradual diseñada para evitar impactos bruscos en el mercado.

Cómo se compara Hedera con otras redes

- Proof of Work (PoW): muy seguro, pero lento y con alto consumo energético.

- Proof of Stake (PoS): más eficiente, pero con riesgos de concentración.

- Hashgraph: combina velocidad, seguridad y eficiencia bajo un modelo de gobernanza corporativa.

La diferencia es clara: Hedera prioriza confianza empresarial, rendimiento y claridad regulatoria, aceptando críticas sobre su nivel de descentralización.

Los desafíos por delante

A pesar de sus fortalezas técnicas y su adopción a nivel empresarial, Hedera se enfrenta a varios retos que podrían influir en su evolución a largo plazo. El modelo del Consejo de Gobierno sigue generando debate sobre si Hedera representa una descentralización real o más bien una forma de control corporativo distribuido, una cuestión especialmente relevante para la aceptación dentro de la comunidad cripto en general.

Al mismo tiempo, redes consolidadas como Solana, Avalanche y Ethereum mantienen su dominio en el desarrollo de ecosistemas, lo que dificulta que Hedera atraiga comunidades de desarrolladores tan activas como las que impulsan la innovación en otros entornos.

La plataforma también se enfrenta a un reto de adopción más amplio. Aunque destaca claramente en casos de uso empresariales, Hedera podría ampliar su atractivo más allá de las aplicaciones corporativas para alcanzar un nivel de reconocimiento que sostenga el crecimiento a largo plazo. Además, como ocurre con cualquier proyecto de criptomonedas, debe adaptarse a marcos regulatorios en constante evolución en distintas jurisdicciones, cada una con sus propios requisitos y limitaciones.

Aun así, el enfoque de Hedera en el rendimiento, la fiabilidad de nivel empresarial y el cumplimiento normativo podría ofrecerle una mayor resiliencia en determinados contextos de mercado, especialmente allí donde otros proyectos tendrían dificultades para mantener la confianza institucional.

Un ETF de HBAR en el horizonte

En los últimos meses, ha cobrado fuerza la conversación en torno a un posible ETF de HBAR. Un ETF permitiría a inversores institucionales y minoristas obtener exposición a HBAR sin necesidad de gestionar wallets, claves privadas o custodia directa, lo que reduce significativamente las barreras de entrada.

Además, la aprobación por parte de la SEC de un ETF basado en Hedera implicaría un cierto nivel de supervisión, diligencia debida y cumplimiento normativo, factores que pueden ayudar a reducir la percepción de riesgo entre inversores más cautelosos o sujetos a regulación. Esto acercaría a HBAR al ámbito de los instrumentos financieros tradicionales.

Recientemente, la Comisión de Bolsa y Valores de Estados Unidos (SEC) aplazó la decisión sobre el ETF Canary HBAR hasta el 8 de noviembre. El ETF fue propuesto por Nasdaq en febrero y la SEC ya ha retrasado su decisión en dos ocasiones. A pesar de este último aplazamiento, algunos analistas del mercado siguen siendo optimistas. Analistas de Bloomberg, por ejemplo, mantienen una probabilidad del 90 % de aprobación del ETF en el corto plazo.

El futuro de Hedera

Hedera destaca en un sector saturado precisamente por adoptar un enfoque distinto al de la mayoría de proyectos blockchain. En lugar de seguir el guion habitual, ha construido una infraestructura pensada para empresas reales: transacciones rápidas, costes predecibles y un consumo energético que no genera fricciones a nivel financiero.

La verdadera prueba no es si Hedera puede seguir haciendo bien lo que ya hace, sino si logrará mantenerse relevante a medida que el ecosistema de los libros mayores distribuidos evoluciona a un ritmo acelerado. Mientras muchos intentaban convertirse en “el próximo Bitcoin”, Hedera ha desarrollado silenciosamente una solución que las empresas Fortune 500 están dispuestas a utilizar.

Que esta apuesta dé resultados a largo plazo es algo que solo el tiempo dirá. Lo que sí está claro es que Hedera ha demostrado que existen múltiples formas de construir un libro mayor distribuido y que, en ocasiones, el camino menos transitado puede llevar a destinos muy interesantes.

¿Recuerdas cuando tus abuelos presumían de una cuenta de ahorro al 2 %? Hoy eso suena a otra época, especialmente cuando en cripto aparecen cifras de APY que harían palidecer a cualquier banquero tradicional. Pero antes de soñar con jubilarte el mes que viene gracias a esos rendimientos tan llamativos, conviene entender qué significa realmente el APY y por qué algunos números parecen sacados de un boleto de lotería.

¿Qué es el APY, en realidad?

Piensa en el APY como el interés compuesto llevado al siguiente nivel. Mientras una cuenta bancaria tradicional apenas se mueve, el APY mide cuánto puede crecer tu saldo en un año cuando los intereses se acumulan sobre intereses. Aquí es donde la idea de “que tu dinero trabaje solo” cobra sentido.

Un pequeño ejercicio de realidad: coloca 1.000 € en un banco con un 5 % de interés simple y al final del año tendrás 1.050 €. Predecible.

Ese mismo importe con un 5 % de APY, compuesto mensualmente, se convertiría en 1.051,16 €.

“Solo un euro más”, podrías pensar. La diferencia aparece con el tiempo. El interés compuesto crea una bola de nieve que no deja de crecer. No son céntimos: es el tipo de efecto que, con el paso del tiempo, marca distancia.

APY vs. APR: la rivalidad que conviene entender

Vale, confesión: incluso gente con experiencia en cripto los mezcla. Aquí tienes la chuleta:

APY (Annual Percentage Yield): lo que puedes ganar cuando prestas o pones a trabajar tus criptomonedas, teniendo en cuenta el interés compuesto.

APR (Annual Percentage Rate): lo que pagas cuando pides prestado, normalmente sin considerar la capitalización.

Piénsalo así: el APY es el que te “trae” rendimiento; el APR es el que te “cuesta” rendimiento.

Para una comparación más detallada, haz clic aquí.

¿Dónde aparece el APY en cripto?

“Cuentas de ahorro” cripto

Algunas plataformas te permiten depositar tokens y ver cómo crecen. Es como poner tus criptomonedas a trabajar en un empleo que sí paga. Tus activos se prestan a traders que los necesitan y tú recibes una parte.

Staking: conviértete en validador de la red

En blockchains con Proof of Stake como Ethereum o Cardano, puedes hacer staking de tus tokens para ayudar a asegurar la red. Es como ser un “vigilante digital” que cobra en cripto: la red se mantiene segura y tú recibes recompensas.

Yield farming: el Lejano Oeste de DeFi

Aquí es donde la cosa se pone interesante… y un poco salvaje. Aportas liquidez a exchanges descentralizados y, a cambio, ganas comisiones de trading más tokens de gobernanza. A veces aparecen APY que parecen números de teléfono, pero suelen bajar rápido. Estos rendimientos tienen fama de aterrizar de golpe.

Protocolos de lending: conviértete en el banco

Plataformas como Aave y Compound te dejan jugar a ser banco. Prestas tus tokens, los prestatarios pagan intereses y tú cobras. El APY sube cuando mucha gente quiere pedir prestado ese activo y baja cuando la demanda se enfría.

¿Por qué los APY en cripto son tan altos?

Mientras un banco te ofrece un 0,5 % (si tienes suerte), en cripto puedes ver cifras como 10 %, 50 % o incluso 1.000 %+. ¿Por qué?

- Los traders pagan primas altas para abrir cortos o ejecutar estrategias complejas de arbitraje. Pura oferta y demanda.

- Los proyectos nuevos suelen “tirar de APY” para atraer liquidez. Es como una promo de lanzamiento, pero con más ceros.

- El riesgo va incluido. En cripto hay más incertidumbre, y los rendimientos reflejan esa montaña rusa.

- Los incentivos en tokens inflan muchas cifras. Parte del APY puede venir en tokens del proyecto, cuyo valor puede subir… o desplomarse.

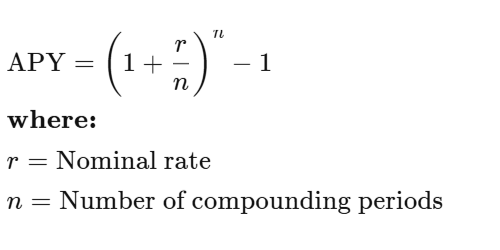

Las matemáticas detrás de la magia

Tranquila, no vamos a convertir esto en una pesadilla de cálculo. La fórmula del APY es bastante simple:

Ejemplo: un 10 % de interés compuesto mensualmente da alrededor de un 10,47 % de APY. ¿Compuesto a diario? Aproximadamente 10,52 %. En cripto, algunos protocolos componen por bloque, casi cada pocos segundos. Tu calculadora podría empezar a sufrir.

La letra pequeña

Antes de dejar tu trabajo y declararte “yield farmer” profesional, toca hablar de lo que no suele salir en las conversaciones con entusiasmo.

Primero, la volatilidad. Puedes ver un APY del 20 %, pero si el token cae un 50 %, el resultado final cambia por completo.

Luego está la pérdida impermanente, que puede morder tus ganancias cuando aportas liquidez y los precios se mueven.

Y ojo con el riesgo de contratos inteligentes. En DeFi, el dinero vive dentro de código, y si algo falla, los fondos pueden evaporarse sin despedida.

También existe riesgo de plataforma. Casos como Celsius o FTX demostraron que, a veces, el problema no es el mercado, sino la propia entidad.

Y por último: el “latigazo” del APY. Ese 100 % que viste ayer puede ser 15 % hoy. En cripto, los tipos cambian rápido por demanda, competencia, tokenomics… o simplemente porque el mercado gira.

¿Qué es un “buen” APY?

Conservador. Activos más consolidados y plataformas conocidas: 3 % a 8 %. Para quien prefiere menos sobresaltos.

Moderado. Staking de ciertos altcoins o liquidez: 10 % a 20 %. Emoción contenida.

Alto (YOLO). Proyectos nuevos en DeFi: 50 % a 100 %+… con una posibilidad real de que el riesgo sea igual de alto que el porcentaje.

Si un APY parece demasiado bueno para ser verdad, normalmente viene acompañado de riesgos igual de “creativos”.

Bola de cristal: el futuro del APY en cripto

Aquí cambia el tono. A medida que cripto madura, los APY se están pareciendo menos a boletos de lotería y más a productos financieros de verdad. Entran instituciones, hay más supervisión y el “Lejano Oeste” se va convirtiendo en una ciudad con normas.

Es probable que cripto siga ofreciendo rendimientos más atractivos que la banca tradicional, pero los días de 10.000 % de APY parecen cada vez más un recuerdo.

Conclusión

El APY en cripto es el mismo concepto matemático de siempre, pero con ropa digital y dinámicas distintas. Ya sea staking, lending o yield farming, entender el APY te ayuda a separar oportunidades reales de promesas dudosas.

El APY no es un truco para generar dinero infinito. Es una métrica que puede ayudarte a entender cómo crecen los rendimientos, pero siempre dentro de un entorno con riesgos.

Y vale la pena recordar esto: el mejor APY del mundo no sirve de nada si el proyecto desaparece del mapa. Elige con criterio, diversifica con cabeza y que el interés compuesto te trate bien.

Si operas en este sector, ya conoces la respuesta. La has vivido. Has presentado documentación, explicado tus procesos AML y demostrado cumplimiento normativo… solo para recibir una negativa. O peor aún, despertarte y descubrir que tu cuenta ha sido congelada, sin una explicación clara ni una vía de solución.

Esto no va de casos aislados ni de filtrar a malos actores. Es un patrón de aversión sistemática al riesgo que está creando barreras reales al crecimiento en todo el sector y asfixiando una de las innovaciones financieras más relevantes de nuestra generación.

Somos Tap, y estamos construyendo la infraestructura que los bancos tradicionales se niegan a ofrecer.

La economía detrás del bloqueo

Analicemos qué está impulsando realmente esta exclusión, porque rara vez coincide con los motivos que los bancos declaran públicamente.

La Autoridad Bancaria Europea ha advertido explícitamente contra el de-risking injustificado, señalando que provoca “consecuencias graves” y exclusión financiera de clientes legítimos. Aun así, la práctica continúa, impulsada por dos presiones económicas fundamentales que no tienen nada que ver con el perfil de riesgo real de tu empresa.

El coste del cumplimiento

El cumplimiento en materia de delitos financieros en la región EMEA cuesta a las organizaciones aproximadamente 85.000 millones de dólares al año. Para los bancos tradicionales, el cálculo es sencillo: atender a empresas cripto requiere conocimientos especializados, mayor monitorización y diligencia continua.

Desde un punto de vista puramente económico, resulta más barato rechazar a todo el sector que invertir en la infraestructura necesaria para servirlo adecuadamente.

La carga de capital regulatoria

Las nuevas regulaciones de la UE imponen una ponderación de riesgo del 1.250 % a los criptoactivos no respaldados, como Bitcoin y Ethereum. No es un requisito de cumplimiento, es una penalización de capital que hace que la exposición al crypto sea comercialmente inviable para las instituciones tradicionales, independientemente del riesgo real que presente cada cliente.

En el Reino Unido, aproximadamente el 90 % de las solicitudes de registro de empresas cripto han sido rechazadas o retiradas, a menudo citando controles AML insuficientes. Sean o no precisas esas evaluaciones, han servido como justificación perfecta para políticas de rechazo generalizado.

¿El resultado? Empresas que cumplen la normativa reciben el mismo trato que los malos actores, no por lo que hacen, sino por el sector al que pertenecen.

El coste real de la exclusión financiera

La exclusión financiera no es un simple contratiempo. Crea barreras operativas tangibles que afectan a todos los aspectos de la gestión de una empresa cripto.

Empresas con autorización MiCA, programas de cumplimiento sólidos y requisitos regulatorios cumplidos se encuentran sin acceso a servicios bancarios básicos. Los on-ramps y off-ramps fiat siguen siendo inaccesibles, lo que ralentiza pagos, limita el crecimiento y complica la gestión de la liquidez.

Los casos individuales lo ilustran claramente. Cuentas cerradas por recibir un pago desde un exchange regulado. Otras canceladas bajo vagas referencias a “decisiones comerciales”, sin una justificación concreta. Los fundadores tienen dificultades para separar finanzas personales y empresariales, ya que ambas se consideran demasiado arriesgadas.

La ironía es evidente. Al negarse a servir a empresas que cumplen la normativa, los bancos tradicionales no reducen el riesgo, lo amplifican. Al verse obligadas a operar a través de canales menos regulados, estas empresas afrontan mayores riesgos operativos y de cumplimiento, transacciones más lentas y menor confianza de los inversores.

Con el tiempo, esto frena la innovación y encarece el coste de operar para compañías que son legal y técnicamente sólidas.

El debanking más allá de Europa: los retos en Estados Unidos

El acceso limitado a servicios bancarios no es exclusivo de Europa. Empresas líderes del sector cripto en Estados Unidos también han afrontado importantes obstáculos.

Alex Konanykhin, CEO de Unicoin, describió cierres reiterados de cuentas por parte de grandes bancos como Citi, JPMorgan y Wells Fargo, señalando que el acceso se cortó sin explicaciones. La experiencia de Unicoin refleja un sentimiento generalizado entre directivos del sector, que consideran que las instituciones financieras tradicionales siguen desconfiando de las empresas de activos digitales pese a los recientes cambios hacia posturas más favorables a la innovación.

Jesse Powell, cofundador de Kraken, también ha denunciado la pérdida de socios bancarios de larga duración, calificando la práctica como “censura financiera encubierta”. Caitlin Long, fundadora de Custodia Bank, relató cómo su entidad fue rechazada repetidamente. Los fundadores de Gemini, Tyler y Cameron Winklevoss, compartieron frustraciones similares.

Estos testimonios revelan un patrón que muchos interpretan como aversión sistémica al riesgo. Incluso en un mercado tan grande y maduro como el estadounidense, las empresas cripto siguen teniendo dificultades para mantener una infraestructura financiera básica.

El problema se agravó tras el colapso de bancos favorables al crypto como Silvergate, Signature y Moonstone, instituciones que actuaban como puentes clave entre el dinero fiat y los activos digitales. Su desaparición dejó un vacío que pocos actores tradicionales han querido cubrir.

Por qué existe Tap

El sector cripto ha llegado a un punto de inflexión. Marcos regulatorios como MiCA aportan claridad. La adopción institucional se acelera. La tecnología está probada. Pero persiste una brecha fundamental: el acceso a banca empresarial que funcione de verdad para empresas de activos digitales.

Por eso creamos Tap for Business.

Ofrecemos cuentas empresariales con IBANs dedicados en EUR y GBP, diseñados específicamente para empresas cripto y negocios que interactúan con activos digitales. No es un producto secundario ni un experimento. Es nuestro enfoque principal.

Nuestro enfoque es claro

Construimos infraestructura para este sector

En lugar de adaptar sistemas bancarios tradicionales para acomodar a regañadientes a empresas cripto, diseñamos nuestros marcos de cumplimiento, monitorización y operaciones específicamente para flujos de activos digitales. Esto nos permite evaluar y servir adecuadamente a empresas que otros rechazan automáticamente.

Valoramos el riesgo real, no el sector

Las políticas de rechazo generalizado existen porque son baratas y simples. Nosotros seguimos otro camino: evaluar cada empresa según sus controles reales, su postura de cumplimiento y su operativa. Es más costoso, pero es la única forma correcta de servir a este mercado.

Apostamos por la normalización del sector

Cada vez que una empresa cripto legítima se ve obligada a operar sin infraestructura bancaria adecuada, se refuerzan estigmas obsoletos. Al ofrecer servicios financieros profesionales a empresas que cumplen la normativa, ayudamos a demostrar algo evidente: las empresas cripto pueden y deben ser atendidas por el sistema financiero.

No se trata de asumir riesgos que otros no quieren. Se trata de evaluar correctamente riesgos que otros se niegan a comprender.

Mirando hacia adelante

El sector está madurando. La claridad regulatoria avanza. La adopción institucional se acelera. Pero no puedes poner tu negocio en pausa mientras los bancos tradicionales se ponen al día.

Eso no es sostenible.

Como empresa, no deberías tener que rogar por una cuenta bancaria. No deberías minimizar tu actividad cripto para acceder a servicios financieros básicos. Y desde luego no deberías aceptar una exclusión sistemática con explicaciones vagas como “así funcionan las cosas”.

El sector cripto está construyendo el futuro de las finanzas. Tu socio bancario debería creer en ese futuro.

Si estás listo para trabajar con una infraestructura financiera diseñada para tu negocio, y no en su contra, aquí estamos. Habla hoy con uno de nuestros expertos y descubre cómo podemos ayudarte a acceder a la infraestructura bancaria que tu empresa necesita.

Sedan Bitcoin introducerades 2009 har begreppet fiatvaluta blivit allt vanligare. Men vad betyder det egentligen? I den här artikeln går vi igenom vad fiatpengar är, varifrån termen kommer, hur systemet fungerar, och vilken roll kryptovalutor spelar i sammanhanget.

Vad är fiatpengar?

Fiatpengar är pengar som ges ut av en regering och har status som lagligt betalningsmedel – alltså en nations officiella valuta.

Ordet “fiat” kommer från latin och betyder ungefär ”ske så”, vilket anspelar på att valutan fått sitt värde genom en statlig förordning, inte genom något fysiskt innehåll som guld eller silver.

Fiatpengar trycks av landets centralbank och används i vardagen för att betala varor och tjänster. Sedan 2020 räknas all internationell valuta som fiat, vilket innebär att dess värde bygger på allmänhetens förtroende för staten – inte någon underliggande råvara.

Centralbanker styr penningpolitiken och bestämmer hur mycket pengar som finns i omlopp. Exempel på fiatvalutor är US-dollar, euro, brittiska pund, japanska yen och svenska kronor.

Fiatpengar vs fiatvaluta – finns det en skillnad?

I praktiken betyder fiatpengar och fiatvaluta samma sak. Båda syftar på den valuta som används i ett land, utgiven av staten. Idag finns cirka 180 fiatvalutor i världen, och växelkursen visar värdet av en fiatvaluta jämfört med en annan.

Fiatvaluta vs råvarubaserad valuta

Den största skillnaden mellan fiatpengar och råvarubaserad valuta (commodity money) handlar om inneboende värde.

- Fiatvaluta har inget eget värde – den är värdefull eftersom staten säger det.

- Råvarubaserad valuta har värde baserat på sitt innehåll, till exempel guld- eller silvermynt.

Fiatvaluta fungerar tack vare förtroende, medan råvarubaserad valuta bygger på faktiska tillgångar.

Hur uppstod fiatvalutor?

Allt började med enklare system för att spåra skulder – något vi idag skulle kalla IOU (”I owe you”). Här är en kort sammanfattning av fiatpengarnas historia:

🔄 Byteshandel

Förr bytte man varor direkt. En bonde kunde byta 2 kg mjöl mot 10 pumpor vid skörd. Ett handskrivet löfte kunde fungera som kvitto.

🪙 Från guld till mynt

Guld blev en accepterad bytesvara, men var svårt att väga vid varje köp. Så länder började prägla standardiserade mynt i specifik vikt – enklare, tryggare och mer pålitligt.

🏦 Banker införs

Eftersom guld var tungt att bära, började folk förvara det i banker. Banken gav ut kvitton som bevis på innehav – dessa kunde bytas tillbaka mot guld.

💵 Papperspengar

Regeringar började själva trycka kvitton (sedlar), som representerade det guld de förvarade. Men med tiden slutade folk lösa in sedlar mot guld – de använde istället pappret direkt som valuta.

Varför lämnade vi guldstandarden?

Det fanns flera problem med att knyta pengar till guld:

- Om någon hittade mycket nytt guld sjönk värdet på alla valutor.

- Länder kunde manipulera guldflödet och påverka andra ekonomier.

Därför avskaffades guldstandarden, och vi gick över till ett system där pengar bara är värda det som står på sedeln – "på dekret".

Är fiatpengar fortfarande relevanta?

Ja. Trots framväxten av kryptovalutor är fiatpengar fortfarande grunden i världens ekonomi.

Bitcoin och andra kryptovalutor har öppnat dörren för nya sätt att tänka på pengar, och vissa länder har till och med erkänt Bitcoin som lagligt betalningsmedel. Men fiatpengar dominerar fortfarande den globala handeln – och kommer sannolikt att fortsätta göra det.

Vad är CBDC?

En spännande utveckling är CBDC – Central Bank Digital Currency. Det är en statligt kontrollerad digital valuta, som använder blockkedjeteknik men är kopplad till landets fiatvaluta.

CBDC:

- Är digital men kontrolleras av centralbanken

- Har stabilt värde (ingen prisvolatilitet)

- Kombinerar det bästa av två världar: traditionell valuta + modern teknik

CBDC är alltså ett nytt sätt att distribuera fiatvaluta – utan att helt ersätta den.

Slutsats

Fiatvaluta må sakna ett fysiskt värde i sig, men den fungerar tack vare tillit, struktur och statlig styrning. Även om kryptovalutor utmanar det etablerade, är fiatpengar fortfarande ryggraden i den globala ekonomin.

Och även om pengarnas form förändrats genom historien – från glänsande stenar till digitala tokens – så handlar det fortfarande om ett gemensamt förtroende. Framtiden kan mycket väl inkludera både fiat, kryptovalutor och nya hybrider som CBDC.

En tillgång kan beskrivas som en resurs eller egendom som förväntas ge framtida ekonomiska fördelar för den individ, det företag eller det land som äger den. Tillgångar har länge varit en självklar del av företagens balansräkningar, men idag är begreppet ännu bredare och används flitigt inom hela finanssektorn.

Från finansiella tillgångar till tillgångar som skapar framtida ekonomiskt värde — här går vi igenom allt du behöver veta om tillgångar.

Vad betyder "tillgång"?

En tillgång är något som har ett ekonomiskt värde och som ägs av en individ, ett företag eller ett land, med förväntningen att den kommer ge ekonomiska fördelar framöver. Tillgångar kan användas för att upprätthålla likviditet eller säljas för att skapa vinst.

Dessa tillgångar värderas vanligtvis i pengar för att kunna bedöma hur snabbt de kan omvandlas till kontanter, eller hur stor potentiell vinst de kan ge.

Tillgångar som ägs av en privatperson kallas personliga tillgångar, medan tillgångar som ägs av företag kallas affärstillgångar.

Tillgångar används för att öka nettotillgångar, höja företagsvärde och stärka den ekonomiska stabiliteten. Tillgångar kan vara både fysiska och immateriella, som till exempel guld eller Bitcoin. Både privatpersoner och företag använder tillgångar som bevis på ekonomisk hälsa och stabilitet, eller som säkerhet vid lån.

Företag beräknar ofta sina framgångsmöjligheter genom att dra av skulder från sitt totala tillgångsvärde.

En tillgång kan alltså ses som en resurs som potentiellt kan generera framtida kassaflöde, oavsett om det gäller en produktionsutrustning eller ett patent.

Tillgångar kan delas in i flera olika kategorier: omsättningstillgångar, anläggningstillgångar, materiella och immateriella tillgångar, driftstillgångar och icke-driftstillgångar.

Hur fungerar tillgångar?

Privatpersoner, företag och även stater samlar på sig tillgångar i hopp om att dessa ska ge ekonomisk nytta på kort eller lång sikt. Men det finns inga garantier — tillgångar kan både öka och minska i värde, och vinsten realiseras först vid en försäljning.

Värdeförändringar påverkar försäljningsvärdet och därmed den ekonomiska stabiliteten för personen, företaget eller landet.

Att vara solvent innebär att man har tillräckligt med tillgångar för att täcka sina skulder. Företag använder därför sina balansräkningar, där tillgångar, skulder och eget kapital redovisas, för att bedöma sin ekonomiska hälsa.

Men innan vi fördjupar oss ytterligare i ämnet, låt oss gå igenom de vanligaste typerna av tillgångar.

Typer av tillgångar

Det finns sex huvudsakliga typer av tillgångar, som i sin tur delas in i olika kategorier. Eftersom definitionen av en tillgång är bred, kan en och samma tillgång passa in i flera kategorier samtidigt. Här är de vanligaste typerna:

Omsättningstillgångar (affärstillgångar)

Omsättningstillgångar kan snabbt omvandlas till kontanter och används ofta för att betala räkningar eller skulder. Exempel inkluderar kontanter och kontantekvivalenter, kundfordringar, lager eller förutbetalda kostnader.

Anläggningstillgångar

Även kallade långfristiga tillgångar, är dessa avsedda för långvarigt bruk (vanligtvis över 12 månader) och är inte tänkta att snabbt omvandlas till kontanter. Exempel är mark, byggnader eller maskinutrustning.

Materiella tillgångar

Materiella tillgångar är fysiska tillgångar som du kan se och ta på. Exempel är kontanter, lager, byggnader, aktier, maskiner och möbler.

Immateriella tillgångar

Immateriella tillgångar saknar fysisk form och kan varken ses eller röras. Exempel är immateriella rättigheter, patent, kryptovalutor, licenser, bidrag och hemliga formler.

Driftstillgångar

Tillgångar som används i ett företags dagliga verksamhet för att skapa intäkter. Exempel inkluderar lager, patent, utrustning, hemliga formler och licenser.

Icke-driftstillgångar

Tillgångar som inte används direkt i verksamheten, men som ändå kan ge framtida vinst. Exempel är obebyggd mark, marknadsnoterade värdepapper, kortfristiga investeringar och långfristiga investeringar.

Definitionen av en tillgång

Som vi redan har sett är definitionen av en tillgång mycket bred, och även när vi delar in dem i kategorier fångar det inte hela bilden.

Ett patent räknas till exempel som en immateriell tillgång, men för vissa företag är det även en avgörande driftstillgång. Bitcoin är ett annat exempel — det är en immateriell tillgång som lagras digitalt, men kan också räknas som en omsättningstillgång eller till och med som en likvid tillgång.

Lager är en omsättningstillgång, materiell tillgång och driftstillgång — allt på en gång. Detta visar tydligt att tillgångar inte alltid följer en enkel definition, utan det beror på hur tillgången används.

Viktigt att komma ihåg är dock att: materiella tillgångar kan inte vara immateriella, omsättningstillgångar kan inte vara anläggningstillgångar och driftstillgångar är inte detsamma som icke-driftstillgångar. Det finns vissa undantag, men det är bra att hålla dessa grundprinciper i minnet.

Tillgångar kontra skulder

Oavsett om du räknar ut en entreprenörs förmögenhet eller ett företags värde, spelar skulder en avgörande roll i bedömningen av ekonomisk stabilitet.

Genom att dra av skulder från tillgångar får du fram eget kapital, även kallat nettotillgångar eller fondbalans.

För att räkna ut ett företags fondbalans granskar man deras balansräkning. Om företaget är börsnoterat är de dessutom skyldiga att redovisa detta i sina årsrapporter.

Kort och gott: Tillgångar - Skulder = Eget kapital.

Förstå tillgångar och deras ekonomiska värde

Definitionen av en tillgång är nästan obegränsad — till och med det safirhalsband du ärvt från din mormor räknas som en tillgång! Värdet kan realiseras direkt, eller så kan du välja att vänta på ett tillfälle när värdet ökar, till exempel vid brist på safirer.

Tillgångar spelar olika roller i privata och professionella sammanhang, men vi hoppas att den här guiden har gett dig en tydligare bild av skillnaderna och likheterna.

Sammanfattningsvis är en tillgång en resurs som en person, ett företag eller en stat kan förvänta sig genererar kassaflöde. Oavsett om det är en anläggningstillgång eller en omsättningstillgång är målet med att äga tillgångar att de på sikt ska skapa värde.

Guld, Bitcoin, fastigheter, bilar, hemliga formler och patent — alla är tillgångar eftersom de potentiellt kan omsättas i pengar.

Nu när du har fått bättre koll på vad tillgångar är och hur de fungerar, se till att göra din egen research och hitta de tillgångar som passar just dina mål och preferenser!

TAP'S NEWS AND UPDATES

What’s a Rich Text element?

What’s a Rich Text element?The rich text element allows you to create and format headings, paragraphs, blockquotes, images, and video all in one place instead of having to add and format them individually. Just double-click and easily create content.

The rich text element allows you to create and format headings, paragraphs, blockquotes, images, and video all in one place instead of having to add and format them individually. Just double-click and easily create content.Static and dynamic content editing

Static and dynamic content editingA rich text element can be used with static or dynamic content. For static content, just drop it into any page and begin editing. For dynamic content, add a rich text field to any collection and then connect a rich text element to that field in the settings panel. Voila!

A rich text element can be used with static or dynamic content. For static content, just drop it into any page and begin editing. For dynamic content, add a rich text field to any collection and then connect a rich text element to that field in the settings panel. Voila!How to customize formatting for each rich text

How to customize formatting for each rich textHeadings, paragraphs, blockquotes, figures, images, and figure captions can all be styled after a class is added to the rich text element using the "When inside of" nested selector system.

Headings, paragraphs, blockquotes, figures, images, and figure captions can all be styled after a class is added to the rich text element using the "When inside of" nested selector system.What’s a Rich Text element?

What’s a Rich Text element?The rich text element allows you to create and format headings, paragraphs, blockquotes, images, and video all in one place instead of having to add and format them individually. Just double-click and easily create content.

The rich text element allows you to create and format headings, paragraphs, blockquotes, images, and video all in one place instead of having to add and format them individually. Just double-click and easily create content.Static and dynamic content editing

Static and dynamic content editingA rich text element can be used with static or dynamic content. For static content, just drop it into any page and begin editing. For dynamic content, add a rich text field to any collection and then connect a rich text element to that field in the settings panel. Voila!

A rich text element can be used with static or dynamic content. For static content, just drop it into any page and begin editing. For dynamic content, add a rich text field to any collection and then connect a rich text element to that field in the settings panel. Voila!How to customize formatting for each rich text

How to customize formatting for each rich textHeadings, paragraphs, blockquotes, figures, images, and figure captions can all be styled after a class is added to the rich text element using the "When inside of" nested selector system.

Headings, paragraphs, blockquotes, figures, images, and figure captions can all be styled after a class is added to the rich text element using the "When inside of" nested selector system.Redo att ta första steget?

Gå med i nästa generations smarta investerare och pengaanvändare. Lås upp nya möjligheter och börja din resa mot ekonomisk frihet redan idag.

Kom igång