Un mercado dividido tras un octubre turbulento

Después de un octubre volátil que incluyó una de las liquidaciones de dos días más intensas del año, el mercado cripto intenta recuperar estabilidad, aunque la convicción sigue dividida. Bitcoin se ha estabilizado cerca de niveles clave de soporte, mientras que las altcoins luchan contra la presión vendedora.

Con factores macroeconómicos, políticos y on-chain influyendo al mismo tiempo, el debate entre los bandos alcista y bajista sigue más vivo que nunca. Veamos qué fuerzas están inclinando la balanza a cada lado.

El escenario bajista

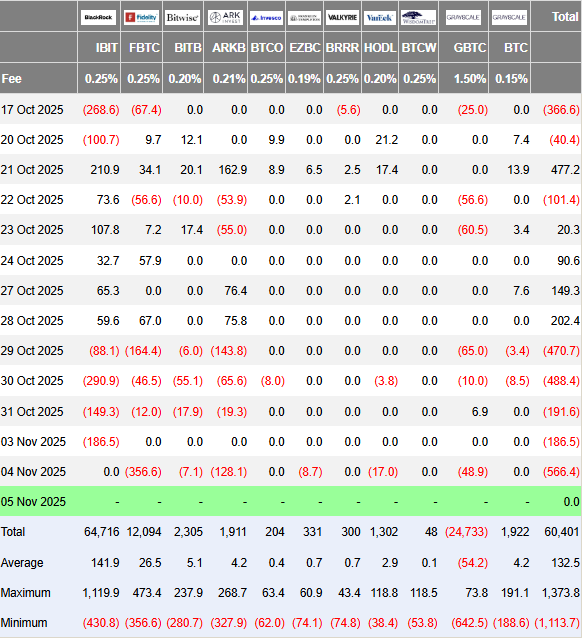

A pesar de datos alentadores sobre ETFs y expectativas de tipos de interés más bajos, el mercado cripto no logró repuntar a finales de octubre, una señal clásica de fatiga del riesgo. Según Farside Investors, los ETFs spot de Bitcoin en EE. UU. registraron salidas de 470 millones, 488 millones y 191 millones de dólares entre el 29 y el 31 de octubre. Esto sugiere que traders de corto plazo tomaron beneficios o se apartaron del mercado tras el desvanecimiento del llamado “Uptober”.

La narrativa de la IA

El sentimiento macroeconómico sigue proyectando una sombra larga. El rally en acciones tecnológicas, impulsado por infraestructuras de IA y compañías de semiconductores, ha reavivado el debate sobre valoraciones excesivas. La breve superación de una capitalización de 5 billones de dólares por parte de Nvidia a finales de octubre evocó recuerdos de la era dot-com.

Si las acciones vinculadas a la IA comienzan a corregir, el mercado cripto podría verse afectado por un efecto riqueza inverso, con liquidez desplazándose desde activos especulativos hacia refugios más seguros.

El impacto persistente del crash del 10/10

La caída del 10 de octubre marcó una de las mayores liquidaciones en un solo día de los últimos tiempos. Analistas señalan que este evento dejó a los traders buscando “entidades muertas” y posibles pérdidas ocultas, lo que ha inyectado cautela en el mercado.

Aunque la recuperación está en marcha, las cicatrices de esa caída siguen presentes.

El momento del ciclo tras el halving

El halving de Bitcoin del 20 de abril de 2024 (bloque 840.000) reajustó expectativas, pero también reavivó una vieja pregunta: ¿en qué punto del ciclo estamos? Históricamente, los rallies más fuertes han ocurrido antes o poco después del halving, no un año más tarde.

Algunos analistas sostienen ahora que la consolidación actual podría reflejar una fase tardía del ciclo, más que el inicio de uno nuevo.

El despertar de wallets inactivas

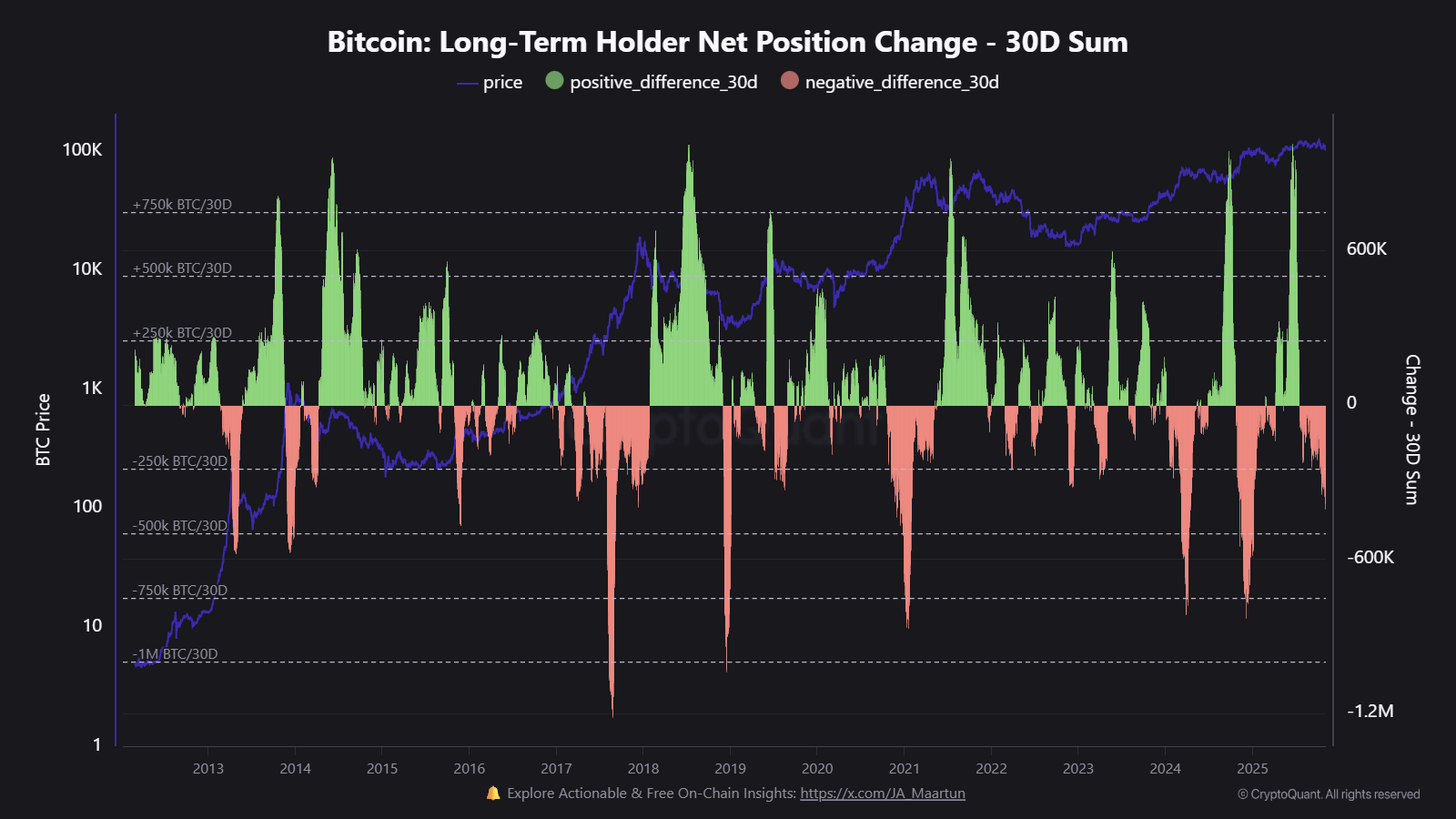

Datos on-chain de CryptoQuant muestran que los holders de largo plazo han incrementado la distribución neta desde mediados de octubre, con decenas de miles de BTC volviendo a circulación. También se han movido fondos desde wallets de la era Satoshi.

Aunque estos movimientos no son necesariamente bajistas por sí solos, sí añaden presión de oferta a corto plazo.

El escenario alcista

Sin señales de euforia

El posicionamiento del mercado está lejos de niveles extremos. El índice Crypto Fear & Greed se sitúa actualmente en la franja de los 20 y ha oscilado recientemente entre “Fear” y “Neutral”. Esto contrasta con lecturas de 80 o 90, que suelen preceder a techos de mercado.

En términos prácticos, esto sugiere que aún hay margen para que el sentimiento mejore antes de que el mercado se vuelva excesivamente concurrido.

La liquidez empieza a girar

Los bancos centrales están relajando su postura. El Banco Central Europeo ya ha pausado, el Banco de Inglaterra ha iniciado recortes y se espera que la Reserva Federal de EE. UU. siga el mismo camino con al menos un recorte adicional antes de fin de año.

Según la herramienta CME FedWatch, la probabilidad de un recorte de 0,25% supera actualmente el 70%. Históricamente, los ciclos de relajación monetaria han estado estrechamente correlacionados con nuevos impulsos alcistas en el mercado cripto, al empujar a los inversores hacia activos de mayor riesgo.

La adopción institucional sigue acumulándose

Los ETFs spot continúan siendo el principal motor de credibilidad y entradas de capital este año. A pesar de salidas puntuales, los productos globales de inversión en cripto alcanzaron los 921 millones de dólares tan recientemente como la semana pasada.

Esta presencia institucional constante aporta mayor profundidad de liquidez y una base más sólida que en ciclos anteriores, donde predominaba la especulación minorista.

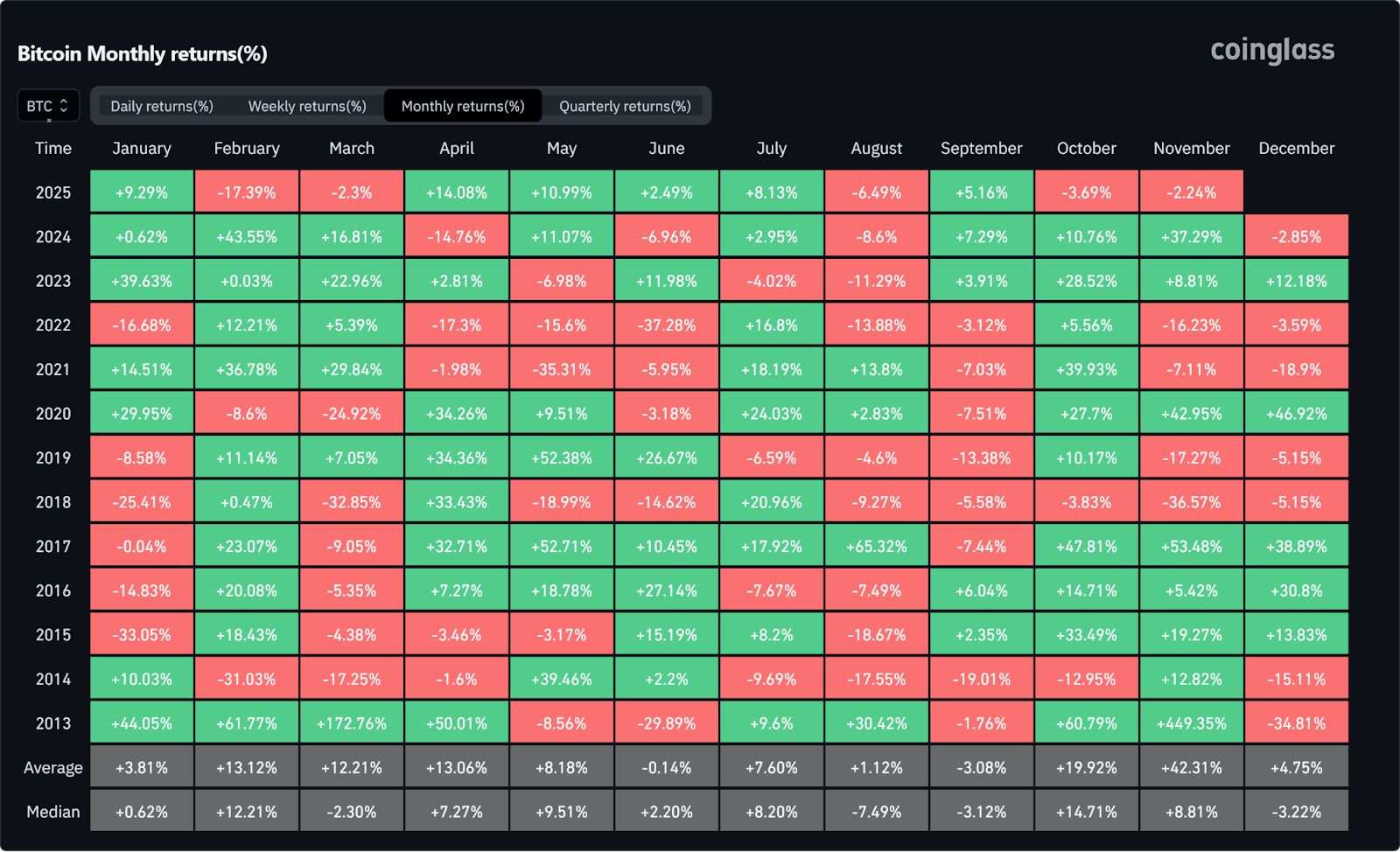

El factor estacional

La estacionalidad añade otro argumento alcista. Desde 2013, el cuarto trimestre ha sido, de media, el más fuerte para Bitcoin. Con noviembre mostrando históricamente rendimientos por encima de la media, muchos traders interpretan la consolidación actual no como un techo, sino como una posible fase de preparación, especialmente si los datos macro se suavizan y vuelven las entradas en ETFs.

Mejora del sentimiento global

Por último, la distensión comercial entre EE. UU. y China actúa como un catalizador discreto pero relevante. China ha aceptado pausar aranceles del 24% sobre productos estadounidenses, marcando la mayor desescalada hasta la fecha.

Para los activos de riesgo globales, esto funciona como una válvula de alivio, con potencial para restaurar la confianza tanto en mercados emergentes como en el ecosistema cripto.

Veredicto final

El pulso entre optimismo y cautela en el mercado cripto está lejos de resolverse. El bando alcista señala la mejora de la liquidez, el avance en políticas monetarias y el crecimiento institucional como señales de un ecosistema más maduro. Los bajistas, por su parte, advierten que el momento del ciclo, la fragilidad macro y las ventas desde wallets antiguas podrían limitar cualquier repunte a corto plazo.

En este momento, la visión más realista se sitúa entre ambos extremos. Tras el flash crash de octubre, el mercado ha entrado en una fase de reajuste. Hasta que llegue el próximo máximo relevante, el entorno actual parece definirse mejor no por el miedo extremo ni por la euforia, sino por la consolidación.

This article is for general information purposes only and is not intended to constitute legal, financial or other professional advice or a recommendation of any kind whatsoever and should not be relied upon or treated as a substitute for specific advice relevant to particular circumstances. We make no warranties, representations or undertakings about any of the content of this article (including, without limitation, as to the quality, accuracy, completeness or fitness for any particular purpose of such content), or any content of any other material referred to or accessed by hyperlinks through this article. We make no representations, warranties or guarantees, whether express or implied, that the content on our site is accurate, complete or up-to-date.